銀行理財產品周報第189期:銀行理財品收益率趨向均衡

鉅亨網新聞中心

銀行理財產品周報

(20140220-20140226)

【摘要】

本周銀行理財產品“量價齊跌”;

銀行理財產品收益率趨向均衡;

余額寶類收益下行 銀行理財有望超車;

美元理財產品急速升溫 收益率年增約1.5倍;

銀行傳統理財產品 投資門檻降到1萬元;

【特別關注】

銀行理財產品收益率趨向均衡

目前銀行理財產品呈現出量價齊跌的態勢。按照往年經驗,理財產品在春節后都會有一定的下降趨勢,但收益率仍處於較高水平。業內人士預測,利率市場化逐步放開和互聯網金融持續走熱,必然會給銀行帶來壓力,因此今年銀行理財產品的收益率應會保持穩定的水平,預計5%~6%的收益水平將成為常態,高收益的各類產品也或將層出不窮。專家表示,近日央行在時隔八個月后重啟正回購,顯示出央行維持去年下半年以來的中性偏緊的貨幣政策,預計銀行理財產品預期收益水平在短期內並不會大幅回落。而作為向普通投資者進行現金管理、余額理財的投資工具,貨幣基金仍不失為極好的選擇。但在選擇具體的貨幣基金進行理財時,建議投資者不要過度著眼於其最近七日年化收益率,應對其進行全面的考察。

余額寶類收益下行 銀行理財有望超車

一個月前7日年化收益率達到7.818%的微信理財通,昨日公布的收益率跌至6.1960%,一口氣連降20天。余額寶年化收益率也從春節前6.4%回落到昨日的6.1140%。與之相反,商業銀行理財項目收益逐漸高企。“貨幣基金標的投資產品收益下降,主要原因是節后資金面寬鬆,銀行間拆借利率持續走低,但央行持續正回購,正在發揮作用,估計到3月下旬銀行一季度考核時,互聯網金融預期收益率會上漲一些。”某大型基金理財分析師對記者表示。臨近月末,銀行理財產品平均預期收益率有望小幅回升,手中有閑置資金的投資者,可重點關注大型城商行以及股份制銀行發行的高收益理財產品。3月下旬銀行季末考核時點,投資者可重點設定部分期限較長的理財產品以鎖定收益。

美元理財產品急速升溫 收益率年增約1.5倍

近日人民幣兌美元連跌令美元理財產品急速升溫。對比一年前,美元理財產品平均預期收益率不止翻了一番,同樣投資1萬美元買入一年期產品,今年收益可比去年初買入的多290美元。不過, 盡管如此,但是美元理財產品並非人人都適合。有理財師表示,外幣理財存在匯率風險,在收益沒有顯著高於人民幣理財時,不建議普通投資者參與。從中長線來看,對個人投資者來說,人民幣理財產品仍是最合適的投資品種。“目前人民幣對美元匯率已經接近均衡,直接投資人民幣還不需要承擔匯率風險;另一方面人民幣理財收益率大多在4%以上,部分銀行的產品甚至達到了6%,遠高過美元理財的普遍收益率。”有國有銀行理財師這樣表示。

銀行傳統理財產品 投資門檻降到1萬元

面對來自移動互聯網金融咄咄逼人的態勢,銀行終於按捺不住了,紛紛拋出了高收益理財產品還擊。近日,記者了解到,銀行的傳統理財產品也將5萬元起始的投資門檻降低到了1萬元,收益率還高於6%。一位不愿意透露姓名的銀行業內資深人士表示,屆時銀行業將對互聯網金融展開全面反擊。他說:“如果各家銀行紛紛效仿,都拿出低門檻、高收益、風險低的平民理財產品,互聯網金融的‘好日子’恐怕就要到頭了。在收益率、投資門檻都相對平衡的情況下,銀行的安全性、理財風險把控、理財經驗等優勢就會發揮得淋漓盡致,客戶回流是遲早的事。”

【一周市場全景】

1、 本周銀行理財產品發行量減少

2、人民幣理財產品的發行量占比降低

3、多數銀行的理財產品發行量下跌

以上數據來源:巨靈數據&;金融界金融產品研究中心

[NT:PAGE=$] 金評:本周共有829款銀行理財產品發行,發行數量與上周相比減少了165款產品。理財產品涉及68家銀行,與上周相比減少了12家。

本周共有1158款理財產品到期,到期產品涉及96家銀行。

最新一周,理財產品平均期限122天,與上周理財產品平均期限116天相比,期限變長。本周人民幣理財產品占比96.74%,與上周的97.18%相比,降低了0.44%。外幣理財產品發行量占比相對升高。

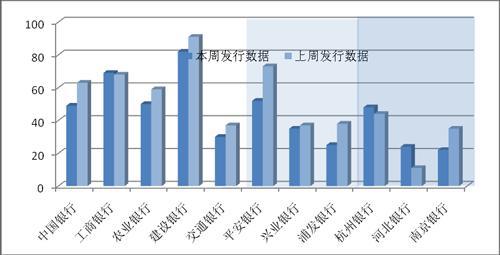

從各類銀行理財產品發行量來看,銀行的理財產品發行量總體上有所降低。如圖所示,以中國銀行(行情,問診)和平安銀行(行情,問診)為代表的理財產品均大幅跌落,而城商行河北銀行的產品發行量大幅增加。

【一周收益率走勢】

1、 本周銀行理財產品預期周均收益率降低

2、 本周14天期限理財產品的周均收益率跌幅較大

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動

|

|

7天

|

3.91

|

2-5.4

|

3.88

|

2-5.5

|

0.03

|

|

14天

|

3.40

|

3.1-4

|

4.42

|

3.2-5.8

|

-1.02

|

|

1月

|

4.30

|

1.8-5.2

|

3.79

|

1.1-6.5

|

0.51

|

|

3月

|

5.53

|

2.0-10.0

|

5.60

|

1.0-13.0

|

-0.07

|

|

6月

|

5.71

|

3.1-12

|

5.89

|

2.6-15

|

-0.18

|

|

12月

|

5.81

|

3.3-6.65

|

5.81

|

2.4-10.25

|

0.00

|

|

12月以上

|

5.50

|

1.7-7.4

|

5.71

|

2.2-8

|

-0.20

|

3、各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

投資方式

|

|

7天

|

5.4

|

平安財富-周添利(滾動)現金管理類2012年6期人民幣理財產品(認購期:2014年2月26日—2月27日)

|

平安銀行

|

非保本浮動

|

|

14天

|

4

|

平安財富-雙周利(保本滾動)現金管理類2012年1期人民幣理財產品(認購期:2014年2月26日—2014年2月27日)

|

平安銀行

|

保本浮動

|

|

1月

|

5.2

|

建行蘇州分行自動理財賬戶業務2014年第36期

|

建設銀行

|

非保本浮動

|

|

3月

|

10

|

招商銀行

|

保本浮動

|

|

|

6月

|

12

|

招商銀行

|

保本浮動

|

|

|

12月

|

6.65

|

平安養老金橙養老保障管理產品封閉型第7號組合第5期

|

平安銀行

|

非保本浮動

|

|

12月以上

|

7.4

|

“庫區創收74號(第2期)”人民幣理財產品(20萬元(含)以上)

|

三峽銀行

|

非保本浮動

|

以上數據來源:巨靈數據&;金融界金融產品研究中心

金評:本周,銀行理財產品預期周均收益率繼續降低。圖表顯示7天和1月兩種期限理財產品的周均收益率略有升高。除此之外,其它各期限理財產品的周均收益率均有不同程度的下跌,其中14天期限理財產品的周均收益率跌幅最大。從收益率分布來看,各期限預期收益率最高產品屬國有商業銀行、股份制商業銀行和城市商業銀行。7天、14天和12月,這三種期限預期收益率最高的產品均被平安銀行發行的產品所占據。而建設銀行的一款產品以高達5.2%的預期收益率奪得了1月期限第一的位置,而招商銀行的一款6月保本浮動收益產品以高達12%的預期收益率奪得了同期限產品的首位。

【銀行理財產品投資分布】

1、本周固定收益類在產品投資分布中的占比提高

3、 非保本浮動類產品為主

[NT:PAGE=$] 3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&;金融界金融產品研究中心

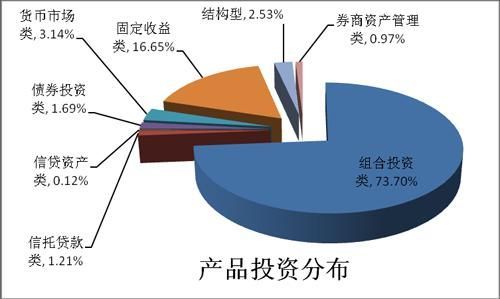

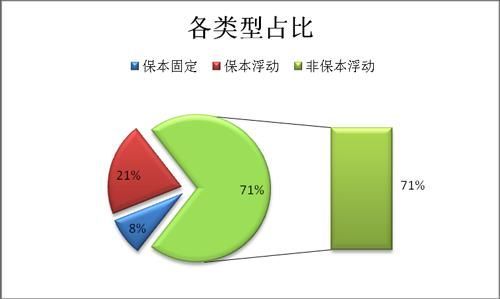

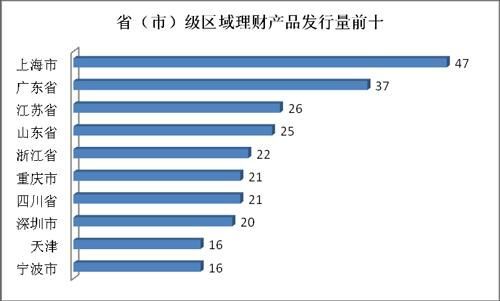

金評:從理財產品投資分布來看,本周減少了一種票據類,組合投資占主體地位,其次理財產品以固定收益、結構型、貨幣市場等作為其主要投資方向。從保本類型看,目前市場中產品主要為非保本浮動類產品,占比高達71%,與上周相比增加了4個百分點;保本浮動收益類產品占比達21%,較上周降低了3個百分點;保本固定收益類產品占比達8%,較上周降低了1個百分點。從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

【一周評級及產品點評】

本周產品評級前十

產品點評:

1. 產品名稱:招商銀行招銀進寶之鼎鼎成金10122號理財計劃(代碼:310122)

2. 發行銀行:招商銀行

金融界點評:本理財產品理財期限為73天,預期收益率為6.05%,投資類型為組合投資類,投資幣種為人民幣,收益類型為保本浮動收益型。綜合得分為99分,收益性得分為88.42分,抗風險能力得分為97.71分,流動性得分為89.78分。

風險提示:該產品的委派起始金額5萬,是保本浮動收益類理財產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇