〈漲跌幅放寬〉台股5大教戰守則 期貨、權證也要注意了!

鉅亨網記者陳慧菱 台北 2015-05-30 11:15

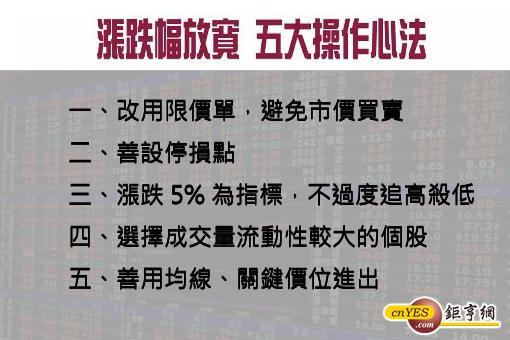

事隔25年,台股6/1起漲跌幅將由7%調升至10%,對投資人來說是個極大的變革,個股波動度和避險難度增加,專家建議5大教戰守則,包括:一、改用限價單,避免市價買賣;二、善設停損點;三、漲跌5%為指標,不要過度追高殺低;四、選擇成交量流動性較大的個股;五、善用均線、大量區支撐等關鍵價位進出。不只台股調整,期貨、權證投資人也都要注意,期貨投資人須留意保證金;而權證投資人則應選擇造市品質較優的發行券商,以降低投資收益縮水。

台股漲跌幅限制放寬後,有6大優點:一、個股更快反應市場訊息,浮現正確價格;二、流通性上升,減少漲停買不到、跌停賣不掉的機會;三、提高籌碼鎖定難度,降低人為炒作機率;四、波動提高有助於提高投資人的風險意識;五、與國外市場差異度縮小,有助於提高外資投資意願;六、有助於設計新式金融產品。

但相對地,也有3大缺點:一、斷頭速度會加快;二、漲跌幅擴大後,投機賭博心理會連帶提高;三、股價波動程度加劇。

正因為股價上下震幅最高由14%增至20%,投資人操作更要小心,首先,未來在下單時最好使用限價做買賣,以避免市價單隨市場波動,造成買貴賣低的情況。

放寬漲跌幅後,台股震盪幅度加大,個股波動加劇,較容易發生暴漲暴跌情況,因此要嚴格善設停損點,務必保持整戶擔保維持率在130%以上,才能「趨吉避兇」。也因此,投資人可以將漲跌5%,也就是半根停板作為指標,當盤中股價來到相對高、低點時,就不宜再追高殺低。

此外,未來小型股若跌停鎖死,單日損失一口氣就是10%,也就是說虧損速度加快,為了降低風險,建議應挑選成交量流動性較高的股票。且隨著股價區間變大,委買委賣的報價也更多,可以善用均線、大量區支撐等關鍵價位來進出場,操作將相對安全。

期貨同步放寬 留意保證金 市價單要注意控險

放寬漲跌幅後,期貨交易也要注意相關新制的改變,為強化期貨交易保證金風險涵蓋範圍,股票期貨及選擇權(不含標的證券為ETF者)的保證金適用比率級距,由原本2個級距增加為3個級距,第3級距的結算保證金、維持保證金及原始保證金適用比率分別為15%、15.53%及20.25%,其他商品的保證金計收方式則不變,與現行制度相同。

期交所表示,漲跌幅放寬後,達保證金追繳或代為沖銷標準的速度與頻率可能相對增加,市價單委託的可成交範圍也隨之擴大,交易人應加強資金控管並注意相關風險。

權證投資收益將受影響 應選造市佳券商

至於權證投資人可能會影響到權證的投資收益,主要原因是因為發行券商對於權證避險屬動態策略。當標的股價平盤時候,該認購權證的DELTA值為0.0891,簡單說,券商賣出1張認購權證時候必須買入約當0.0891張的標的股票,當股價漲至10%其DELTA將隨其增加至0.1056。換言之,此時券商必須增加避險部位,每賣出1張認購權證就得買入約當0.1056張的之標的現股,結果就是追價買進波動變大。相反地,當股價下跌,DELTA也會降低,發行券商則必須將多餘的避險部位賣出,才能達到中性避險。

這些交易的行為當然會影響權證的價格波動,因為部分券商可能會降低隱含波動或拉大權證委買委賣的價差來降低避險成本,或是在標的股價急漲、急跌情況下,委買的掛單也可能造市較差。因此,建議若是投資部位較大的權證投資人可以考慮分散單一券商的投資金額,並且選擇造市品質較優的發行券商,就可以降低這些行為而造成投資收益縮水的情況。

整體來說,放寬漲跌幅限制雖然會讓市場震盪加劇,卻有助於推升量能約5-10%,成交量能放大,證券類股、強勢類股有望先反映。雖然交易程度熱絡,但風險利潤是一體兩面,強勢或弱勢股以後股價反應會更明顯,追價和追空受傷的程度都會變大,投資人操作策略要格外謹慎。

- 安全可靠的多資產平台!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇