【第一金投信】美中各自使出殺手.,全球金融市場大亂

第一金投信 2019-08-07 11:03

三大因素致使周一全球金融市場大亂:1. 川普突襲宣布將在 9 月 1 日起,對中國 3000 億美元產品課徵 10% 關稅餘波蕩漾;2. 川普幕僚建議擱置與中國談判,兩國達成全面協議的機會越來越渺茫;3. 人民幣貶破「7」的重要心理關卡,引爆市場恐慌。資金紛紛走避,湧往美國高信評債券、黃金、日圓等避險;VIX 恐慌指數單日爆漲 39.64%,來到 24.95 攀底年初以來新高。

鑑於美中博奕升級、日韓開戰、歐洲經濟疲弱,預期第三季金融市場震盪加劇,美國公債及投資等級企業債仍是當前資產配置的首選;股市建議採取逢回分批加碼及定時定額方式,雙路並進佈局貿易戰開啟之 AI、5G、FinTech 等產業新時代。

》人民幣跳水破 7,全球受到驚嚇

自 2015 年 8 月以來,人民幣歷經匯改及美國發動貿易戰之兩波貶勢,但始終堅守 7 的重要關卡,主要擔心資金外逃,引發連串負面效應。而在 8/1 川普宣布課征 3000 億美元的商品後,想對中國極限施壓,反而引發北京極度不滿,周一出現令人意外的殺手.,竟讓人民幣直接貶破 7,創下 2008 年以來新低,市場解讀中國將以匯率做為武器,致使亞洲股市全面重挫。

然而川普重砲痛批北京貨幣操作,認為這是嚴重違規,其幕僚建議擱置與中國談判,雙方你來我往,互不相讓,一場全球貨幣戰似乎一觸即發。

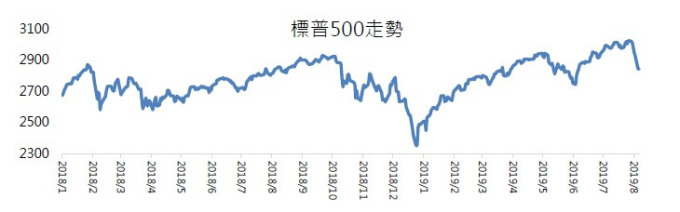

》加增關稅影響不大,人民幣才是關鍵

觀察自去年 3/22 日美國對中國發動貿易戰以來,其實對美股的實際影響有限,美股走跌大多起因於聯準會升息過快,讓川普相當不悅,猛力抨擊聯準會主席鮑威爾。好不容易 7 月底 FED 順應降息一碼,但預期降息的機率大降,川普因此再次將槍口對向中國,迫使 FED 加快降息腳步。

中國深知川普將美股漲跌視為其主要執政的關鍵指標,而人民幣能否守住 7 關卡,對市場信心具有重要意義。前一次 (2015/8/10~2016/1/15) 人民幣在五個月間重貶 5.8%,全球股市哀鴻遍野,美股標普 500 受其拖累也下跌 8.7%,而當時的貶勢尚未讓人民幣幣破 7。因此昨日讓人民幣貶值,直接貶破 2008 年金融海嘯時的水準,以此反擊川普的突襲式課稅,卻也造成全球金融市場大亂。

目前市場預期人民幣可能續貶至 7.2~7.3,對金融市場後續影響的程度與時間長短,關鍵在於中國人行對人民幣貶值預期,能否清楚畫下一條界線,以化解市場的疑慮。

》美中僵持對峙,增持美國高信評債,股市逢回分批加碼

債市看法:根據彭博最新調查,FED 9 月降息機率從在 FOMC 會議結束後的 59.7% 大幅彈升至 100%,美國 10 年期公債殖利率昨天跌至 1.7075%,創 2016 年 11 月以來新低。全球負利率債券規模在美中貿易加劇下,來到 15 兆美元,尤以德國債市全面出現負利率。倘若美中貿易情勢朝負面發展,資金必定湧向美國高信評的債券避險,建議持續增持。

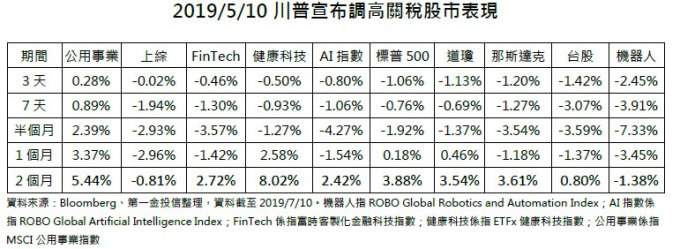

股市看法:觀察 5/10 川普宣布調高中國 2000 億美元商品關稅至 25%時,全球主要股市均陷入震盪整理,然具有高股息與內需優勢的公用事業不跌反漲,成為貿易戰火及降息循環中,股市的最佳避風港。

雖然貿易戰拖累全球經濟擴張步伐,股市方向也混亂難測,不過拉長時間來看,包括 AI、5G、FinTech、精準醫療、生產智慧化等產業發展的方向卻很明確。因為貿易戰帶來的不止徹底改變全球產業鏈,也開啟了一個新的產業時代,投資人不妨以定時定額方式,消除短期的波動與不安,迎接新趨勢的到來。

第一金投信獨立經營管理。本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用(境外基金含分銷費用、反稀釋費用)及基金之相關投資風險已揭露於基金之公開說明書或投資人須知中,基金經理公司及各銷售機構備有公開說明書,歡迎索取,或自行至基金經理公司官網(www.fsitc.com.tw)、公開資訊觀測站(mops.twse.com.tw)或境外基金資訊觀測站(announce.fundclear.com.tw)下載。投資人應注意基金投資之風險包括匯率風險、利率風險、債券交易市場流動性不足之風險及投資無擔保公司債之風險;基金或有因利率變動、債券交易市場流動性不足及定期存單提前解約而影響基金淨值下跌之風險,同時或有受益人大量贖回時,致延遲給付贖回價款之可能。基金高收益債券之投資占顯著比重者,適合能承受較高風險之非保守型之投資人。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損,投資人應審慎評估。本基金不適合無法承擔相關風險之投資人。投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。投資高收益債券之基金可能投資美國 Rule 144A 債券(境內基金投資比例最高可達基金總資產 30%),該債券屬私募性質,易發生流動性不足,財務訊息揭露不完整或價格不透明導致高波動性之風險。部分可配息基金配息前未先扣除應負擔之相關費用,且基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額以同等比例減損。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金經理公司不保證本基金最低之收益率或獲利,配息金額會因操作及收入來源而有變化,且投資之風險無法因分散投資而完全消除,投資人仍應自行承擔相關風險。投資人可至基金經理公司官網查詢最近 12 個月內由本金支付之配息組成項目。基金配息之年化配息率為估算值,計算公式為「每單位配息金額 ÷ 除息日前一日之淨值 × 一年配息次數 × 100%」。各期間報酬率 (含息) 是假設收益分配均滾入再投資於本基金之期間累積報酬率。內容涉及新興市場部分,因其波動性與風險程度較高,且政治與經濟情勢穩定度可能低於已開發國家,可能使資產價值受不同程度之影響。中國大陸為外匯管制市場,投資相關有價證券可能有資金無法即時匯回之風險,或可能因特殊情事致延遲給付買回價款,投資人另須留意中國巿場特定政治、經濟、法規與巿場等投資風險。匯率走勢可能影響所投資之海外資產而使資產價值變動。本資料提及之經濟走勢預測不必然代表該基金之績效,基金投資風險請詳閱基金公開說明書。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。以過去績效進行模擬投資組合之報酬率,僅為歷史資料模擬投資組合之結果,不代表任何基金或相關投資組合之實際報酬率及未來績效保證;不同時間進行模擬操作,結果可能不同。本資料提及之企業、指數或投資標的,僅為舉例說明之用,不代表任何投資之推薦。有關未成立之基金初期資產配置,僅為暫訂規劃,實際投資配置可能依市場狀況而改變。基金風險報酬等級,依投信投顧公會分類標準,由低至高分為 RR1~RR5 等五個等級。此分類係基於一般市況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意所投資基金之個別風險,並考量個人風險承擔能力、資金可運用期間等,始為投資判斷。本基金之風險可能含有產業景氣循環變動、流動性不足、外匯管制、投資地區政經社會變動或其他投資風險。遞延手續費 N 級別,持有未滿 1、2、3 年,手續費率分別為 3%、2%、1%,於買回時以申購金額、贖回金額孰低計收,滿 3 年者免付。

- 最低50美元即可參與!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇