〈理財〉「三明治」世代備妥保險鋼鐵衣的4大要件

鉅亨網記者陳慧菱 台北

(案例) 一群打扮時髦的新手父母,相約到新開幕的親子餐廳嘗鮮,陪伴小孩探索新的遊樂場所。這群新手父母外表雖然看起來相當年輕,但其實都已步入不惑之年,年紀介在 40~50 歲之間,然而,再轉頭看看他們的小孩,卻只有 1~5 歲。其中一名媽媽感慨地說:「我媽 40 幾歲時,小孩都已經上大學自己打工經濟獨立了,我剛過 40 歲生日,小孩才 1 歲,不小心有個萬一,小孩該怎麼辦?」這一席話點出台灣「新舊」中年世代的家庭責任差異。

全球人壽代理行銷長鄭中安指出,台灣舊世代的中年族群,因早結婚、早生孩子,因此,在邁入中年後,教育費用、家庭開銷都大幅下降,40 幾歲後就可以專心存退休金。但台灣新世代的中年族群,卻因晚結婚、晚生孩子,導致這群中年父母與小孩年紀少則相差 35~40 歲,多則甚至 50 歲,再加上可能必須撫養年邁且長壽的父母,使得這群新中年世代的家庭責任、經濟壓力相對沉重。正因台灣新中年世代肩負撫養「下一代與上一代」的重大責任,而自己的年紀也不小,更需要「保險護體」,幫忙分擔「萬一」自己生重病、殘廢失能,甚至「走太早」等三大風險所造成的家庭財務損失。

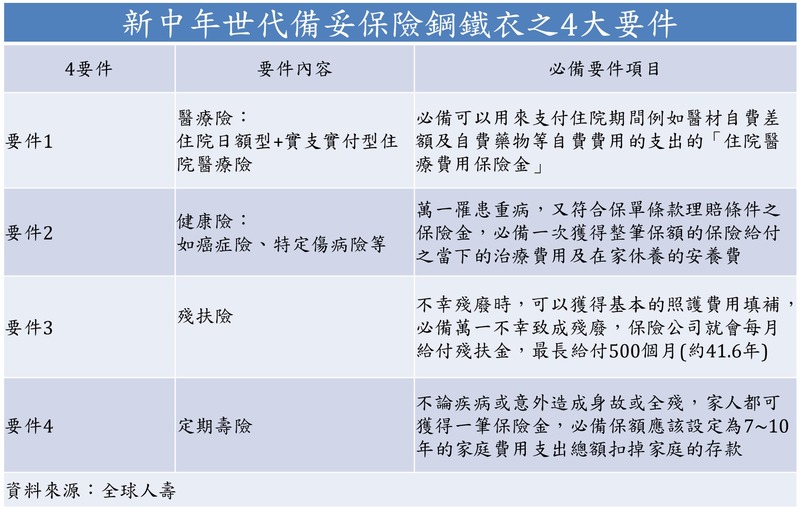

鄭中安建議,新中年世代最好幫自己穿戴一套完整的「保險鋼鐵衣」,才能扮演好家庭財務守護者的角色。而一套完整的保險鋼鐵衣包含了醫療險、健康險、殘扶險以及定期壽險等。以醫療險來說,新中年世代基本的醫療保障除了住院日額型之外,還必須加保實支實付型住院醫療險,尤其「住院醫療費用保險金」也就是俗稱的雜費保障額度要足夠,至少每次住院期間雜費理賠限額要有 5~10 萬元,才能用來支付重病住院期間例如醫材自費差額及自費藥物等自費費用的支出。

另外,生重病時除了需要支付當下龐大的治療費用,還可能需要長時間住院治療,有些人甚至會需要在家休養幾個月甚至數年。因此,新中年世代在做醫療規劃時,除了要買「住院」會理賠的醫療險,也要投保不用住院,只需要診斷書即可獲得以「一次給付」方式理賠的健康險,例如癌症險或特定傷病險等,像這類商品的保障額度最好可以投保 50~100 萬元,萬一罹患重病,又符合保單條款理賠條件,就可以一次獲得整筆保額的保險給付,作為當下的治療費用及在家休養的安養費。

除了醫療險及一次給付的健康險外,鄭中安建議,新中年世代最好要幫自己規劃殘扶險,因為重度殘廢最可怕的,不僅是身體的殘缺,還有面臨需要長時間的照護所衍生的費用缺口。依照統計資料顯示,國人一生的長期照護需求時間平均約為 7.3 年,照護所需的費用對家庭經濟影響是相當重大的。因此,新中年世代都應該投保殘扶險,以保障自己萬一不幸殘廢時,可以獲得基本的照護費用填補。例如投保一張保額 3 萬元的殘扶險,萬一不幸致成一級殘廢,保險公司就會每月給付 3 萬元的殘扶金,最長給付 500 個月 (約 41.6 年),可以有效地分擔被保險人致成殘廢後,家庭所需負擔的照護費用。

此外,新中年世代最基本的保險還包括定期壽險,也就是新中年世代不論疾病或意外造成身故或全殘,家人都可獲得一筆保險金作為支應生活費、教育費或繳付房貸等費用的支出。

至於壽險保障額度的規劃,鄭中安建議,基本的保額應該設定為 7~10 年的家庭費用支出總額扣掉家庭的存款,例如家庭生活費一年 60 萬,如果不考慮家庭存款,那麼建議投保的壽險保障額度則為 420~600 萬元。但最好還是要精算出保障額度,例如房貸等負債,加上以 22 歲大學畢業扣掉小孩目前年齡,這段期間所需的花費等,然後再扣掉目前的存款,就是新中年世代所需要的壽險保障額度。

鄭中安強調,新中年世代年齡普遍都超過 40 歲,隨著年齡增加,萬一有體況,有可能面臨加費承保、甚至拒保等情形,尤其醫療險及健康險一般來說都會依商品特性設有 30 天~ 90 天不等的疾病等待期,也就是自保單生效起,必須是等待期之後罹患的疾病,保險公司才會理賠。因此,有醫療險、健康險、殘扶險及定期壽險等保障缺口的新中年世代更要把握「黃金投保期」,儘早幫自己穿戴上完整的保險鋼鐵衣,才能保障自己,也保障家人。

- 免費體驗5萬美元模擬交易 投資全球資產

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇