鉅亨台北資料中心

(作者: Stephen Simko, CFA)

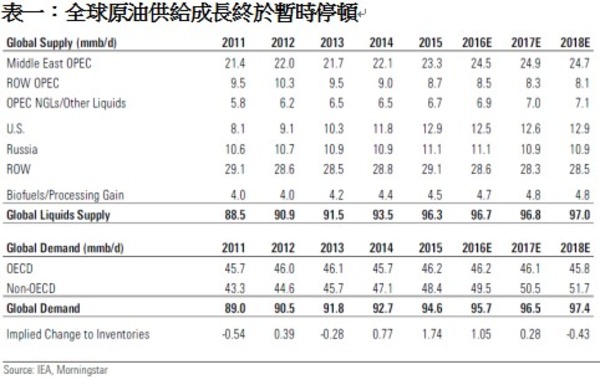

過去18個月以來,大規模資本支出減少的效應逐漸發酵。只要原油價格維持低於每桶50美元,2016-17年全球能源供給面將難以見到顯著成長,更何況原油尚需數季才能達到供需平衡。上述條件皆為2018年全球產量供不應求,而價格隨之上揚埋下伏筆。

當原油價格上揚至每桶45美元之時,的確能有助於美國業者微幅增加產能,然而,該價位仍遠低於促使業者恢復所有產能的價位。我們目前預估美國原油產量於2016年將減少6%,於2017年將進一步減少2%。

中期油價上揚的趨勢逐漸形成

持續累積增加的庫存意味著,市場若於2018年出現供需不足之時,囤積的庫存足以輕而易舉的因應超額需求。然而,在2019年-2020年,卻是不同的狀況,在能源價格非常可能低於每桶50美元、能源業者將因此持續降低資本投資水平的前提下,能源市場將於2019年-2020年出現供應短缺。如果美國產能維持於目前的水平,全球供應量將出現每日300萬桶的缺口。

在上述假設下,我們以下說明其實際影響:

對於未來需求成長的假設,代表業者需要顯著的增加投資,以提升供給量,方能滿足2019年之後的中期需求。

能源市場基本面維持疲軟,同時企業財務狀況幾乎捉襟見肘,在油價未能回升至每桶60美元以上之前,將甚難見到企業增加資本支出。綜合所有因素,我們認為能源價格有機會於2020年左右出現強勁反彈。

若要探究油價反彈到哪一個價位,不妨先探究2019年-2020年的產能會來自於何處?我們認為中期內,能源供給成長將主要來自於美國頁岩油。而在目前投資環境不佳的前提下,意味著非頁岩油的額外產能將於2017年之後大幅減少。

我們對2019年能源價格的估值,主要是建立於我們認為西德州原油的價位能夠再次讓頁岩油啟動產能,且能於短期內提高美國石油產量。鑒於能源業者的財務狀況仍將疲弱,它們對於資本投資勢必將維持謹慎的態度,且需要強有力的價格訊號出現,才足以有效的刺激資本支出。參考我們所追蹤研究的頁岩油開採與生產業者,於2018年-19年的預估損益表之後,西德州原油必須於2019年達到每桶65美元、布蘭特原油則須達到每桶70美元的價位,業者才有可能大幅增加資本投資。

既有的油田產量將會受到資金短缺的影響,一般來說,開採加密井或油田的二次開採皆會讓既有的地底原油存量大量減少。二次開採的投資報酬,常優於建構新產能所提供的投資報酬,但支出大幅下降,讓二次開採或開發新油田的活動都明顯減少。墨西哥、中國的主要生產者於2016年底降低產能,減少額外支出,是較為明顯的例子。

我們對產能預估的假設前提是,減少額外支出的現象將越來越明顯,且投資不足會進一步降低油田產能,對非OPEC會員國家(不含美國)的能源生產產能,遠低於市場多數的預估。我們目前預估非OPEC會員國(美國除外)於2017年-2020年的產量,將在每日400萬桶-600萬桶之間,低於IEA於2月底所做的產量預估。

此外,2017年之後,新增額外產能的機會將越見嚴峻。在2011年-2013年之間,約有100個油田及天然氣開發相關的計劃被取消,僅有約20個計劃在2014年-2015年之間得到執行許可,其中,2015年獲得許可的6件計劃數量,是1990年初以來最少的件數。儘管數量可觀的開發計劃可能於2016年被取消,且極可能最多5個計劃能獲得許可。此番投資減少的趨勢,對未來原油供給面絕對會有影響。專門研究能源、工業物料產業的Wood Mackenzie估計,直到2020年,原油供給將受到遞延或取消的開發案影響,每日減少200萬桶。

除了美國之外,其他各地普遍缺乏投資的現象,將顯著的影響中期產能,除非新的投資於接下來12-24個月之間大幅增加。鑒於目前此產業的疲弱狀況,短期內增加投資似乎是不太可能的,這也是我們對中期內油價上漲抱持樂觀的原因。

(本文由晨星美國撰寫,晨星台灣編譯)

c2016晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及(或)其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及(4)晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。

上一篇

下一篇