銀行理財產品周報第172期:跨年度銀行理財產品“上架”

鉅亨網新聞中心

銀行理財產品周報

(20131010-20131016)

【摘要】

本周銀行理財產品量價齊升;

攬儲戰提前 理財產品收益率居高不下;

跨年度銀行理財產品“上架”;

選銀行選時間選渠道 搶高收益理財產品三大法寶;

專家建議適當設定結構性理財產品;

【特別關注】

攬儲戰提前 理財產品收益率居高不下

盡管歲末未到,銀行吸儲大戰卻已經硝煙彌漫,剛度過三季度末和雙節資金大限,金融機構就已經想到了年底市場,為了減輕“攬儲”壓力,高理財收益產品還在陸續推出。據專業機構初步統計,目前銀行系理財產品收益率已經普遍超過5%,而資產管理公司推出的理財產品則更是給出了超過10%的年化收益率。一些銀行業人士普遍認為,“目前理財產品的高收益率還將持續一段時間,四季度資金面明顯寬鬆的可能性不大,銀行理財產品收益率或將持續上揚。” 展望四季度,多數理財分析師們預測,銀行理財收益率或先降后升。在當前銀行理財產品收益率依然處於較高水平,投資者仍可首選年底前到期的3個月以內產品,從歷史數據來看,年末行情十分值得期待。

跨年度銀行理財產品“上架”

季末和長假的時間節點剛剛過去,商業銀行年底攬儲大戰卻已提前打響,目前期限在70到90天(明年1月1日以后到期)的銀行理財產品預期收益率十分可觀。專業機構統計顯示,昨日在售的353款理財產品中,有170款預期收益率超過了5%,約占一半;其中,期限在70天以上的產品預期收益率基本都超過了4.5%,該久期中高收益產品的投資門檻也有所降低。某國有商業銀行的理財經理表示:“年底考核壓力大,目前銀行多在儲備資金。3個月以上的理財已經跨年,到時候能緩解資金壓力,銀行也愿意推一些高收益理財產品。”

選銀行選時間選渠道 搶高收益理財產品三大法寶

“雙節”加季末,銀行攬儲各出奇招,不僅存款利率上浮至頂,銀行理財產品的預期收益率也節節攀升,那么,投資者怎樣才能買到高收益的理財產品呢?據統計,截至今年9月9日,按銀行類型劃分,6個月以內的短期理財產品,城市商業銀行發行的產品平均預期收益率較高。6個月以上的理財產品,農村商業銀行發行的平均預期收益率較高。對於想要謀求高收益的投資者來說,一旦銀行資金出現緊張狀況,就意味著這一時間段發行的理財產品預期收益率將更高,尤其是到了月底、季末、年底這種銀行考核時點上。每逢節日,銀行都會提前一至兩周發行相應的節日理財產品。一般而言,節日期間,發行的銀行理財產品預期收益率往往高於同期發行的同類理財產品,因此節日理財產品也備受投資者關注。

專家建議適當設定結構性理財產品

結構性理財產品具有靈活的產品設計、豐富的掛鉤標的、可利用金融衍生工具杠桿獲得高收益等特點。今年以來,中資銀行在結構性理財產品上相繼發力,結構性理財產品開始受到市場的青睞。有分析稱,隨著國內利率市場化的不斷推進,銀行理財業務也將逐步回歸到“代客理財”的本質,而基於風險定價的結構性產品符合這樣的要求,是銀行理財產品未來發展的方向之一。專業人士建議,投資者在投資組合中設定一些風險相對較低、結構設計安全度高、投資領域熟悉的結構性產品,不失為一種好的投資方式。他提到,從產品的到期收益來看,風險較高的結構性產品到期收益也較高,近兩年到期收益最高的產品均為結構性產品。

【一周市場全景】

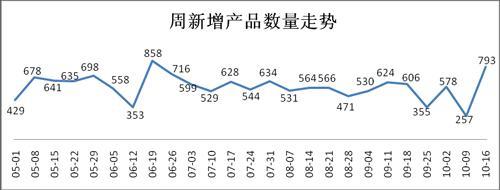

1、 本周銀行理財產品發行數量創新高

2、外幣理財產品的數量占比大幅增加

3、 不同類型銀行的產品發行數量均有大幅度的提升

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共有793只理財產品發行,發行數量創新高。新增產品僅涉及71家銀行。

本周共有872只理財產品到期,到期產品涉及80家銀行。

最新一周,理財產品平均期限135天,與上周理財產品平均期限110天相比,期限變長。本周人民幣理財產品占比94.83%,外幣理財產品的發行數量有所增加,占比也有所提高。

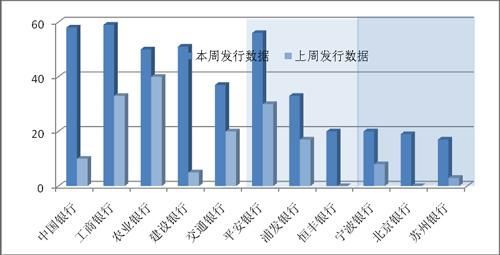

從各類銀行發行理財產品數量來看,本周發行量得到直線上升。股份制商業銀行、城商行和國有商業銀行發行量均有不同程度的提高。其中建設銀行(行情,問診)和中國銀行(行情,問診)的理財產品發行量上升幅度最為明顯。

【一周收益率走勢】

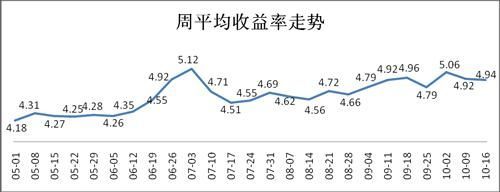

1、 本周銀行理財產品預期周均收益率稍有增加

2、不同期限理財產品的周均收益率變化較小?

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動

|

|

7天

|

3.41

|

2.5-4.65

|

3.40

|

3.4-3.4

|

0.01

|

|

14天

|

3.34

|

3.1-3.5

|

3.53

|

3.4-3.7

|

-0.20

|

|

1月

|

4.53

|

3.7-5.1

|

3.90

|

3.6-4.5

|

0.63

|

|

3月

|

4.77

|

0.35-8

|

4.91

|

3.7-5.6

|

-0.14

|

|

6月

|

5.05

|

0.65-6

|

4.99

|

2.75-6

|

0.06

|

|

12月

|

5.05

|

0.9-8

|

5.06

|

2.85-5.8

|

-0.01

|

|

12月以上

|

5.56

|

1.1-22.75

|

5.27

|

4.45-5.8

|

0.30

|

3、各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

投資方式

|

|

7天

|

4.65

|

聚財寶現金溢2012年6號人民幣理財產品(認購期:2013年10月16日—10月17日)

|

平安銀行

|

非保本浮動

|

|

14天

|

3.5

|

搏·弈BYAQKFBS14D-14天按期開放(BYAQKFBS14D09)

|

中國銀行

|

保本浮動

|

|

1月

|

5.1

|

至尊理財13103期理財產品(13C103)

|

漢口銀行

|

非保本浮動

|

|

3月

|

8

|

“金鑰匙·如意組合”2013年第2期看跌滬深300指數人民幣理財產品

|

農業銀行

|

非保本浮動

|

|

6月

|

6

|

中銀穩富TJZX13331D-SHBK期人民幣理財計劃(ZYWF-TJZX13331D-SHBK)

|

中國銀行

|

非保本浮動

|

|

12月

|

8

|

股得利系列1381期12個月人民幣結構性投資產品(12個月)

|

星展銀行

|

非保本浮動

|

|

12月以上

|

22.75

|

匯享天下-兩年期人民幣結構性投資產品(2013年第133期)(到期100%保本)(IN9A324)

|

匯豐銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

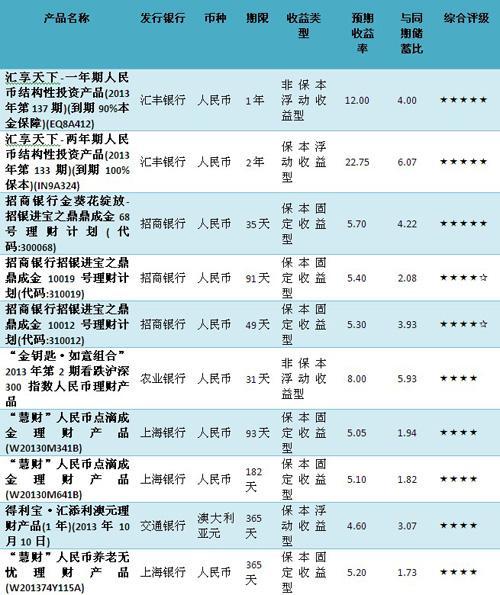

金評:本周,理財產品預期收益率整體上略有增加。其中14天、3月和12月的理財產品周均收益率略有下降,而其它期限理財產品的周均收益率均有不同程度的提高。從收益率分布來看,各期限預期收益率最高產品屬股份制商業銀行、國有商業銀行、城市商業銀行和外資行。其中, 14天和6月,這兩種期限預期收益率最高的產品均被中國銀行發行的產品所占據。農業銀行的一款“金鑰匙??如意組合”2013年第2期看跌滬深300指數人民幣理財產品占據了3月同期限產品預期收益率第一的位置,而匯豐銀行的一款12月以上的保本浮動收益產品以高達22.75%的預期收益率奪得了同期限產品的首位。

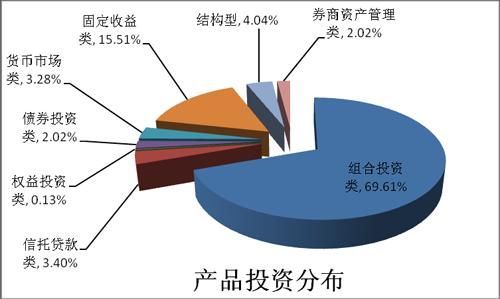

【銀行理財產品投資分布】

1、本周結構型在產品投資分布中的占比有所提高

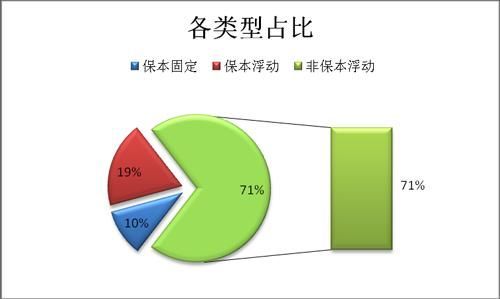

2、非保本浮動類產品占比減少了兩個百分點

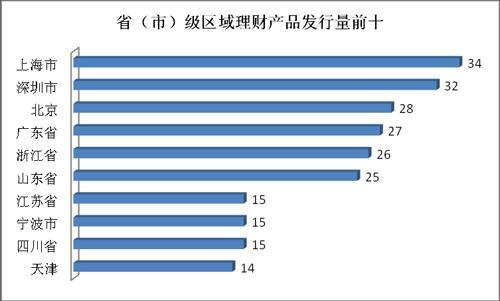

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:從理財產品投資分布來看,本周增加了兩類投資分布類型,但組合投資類占比仍占主導地位。其中結構型、貨幣市場和信托貸款的占比均有不同程度的提高。從保本類型看,非保本浮動收益類產品占比與上周相比減少了兩個百分點,保本浮動收益類產品占比增加了7個百分點,保本固定收益類產品占比減少了5個百分點;從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

【一周評級及產品點評】

本周產品評級前十

優中選優:

1. 產品名稱:招商銀行金葵花綻放-招銀進寶之鼎鼎成金68號理財計劃

2. 發行銀行:招商銀行

金融界點評:本理財產品理財期限為35天,投資類型為組合投資類,投資幣種為人民幣,收益類型為保本固定收益型。綜合得分為98.86分,收益性得分為87.96分,抗風險能力得分為97.71分,流動性得分為95.24分。

風險提示:該產品的委派起始金額10萬,是保本固定收益類理財產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇