【林嘉焜專欄】105年賣屋所得報稅攻略 (中) 判斷原則

林嘉焜 2017-05-05 18:15

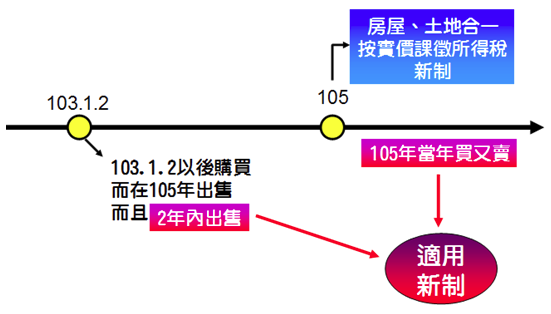

台灣自 105 年起實施「房屋、土地合一按實價課徵」之所得稅新制,個人自 105 年 1 月 1 日起交易之房屋、土地,如屬 103 年 1 月 2 日以後購買取得且持有期間在 2 年以內者,或屬於 105 年 1 月 1 日以後取得者,則應該按新制計算房屋、土地交易所得,於房屋、土地完成所有權移轉登記日之次日起算 30 日內辦理申報納稅。(如下圖說明)

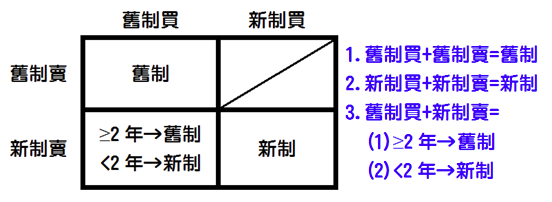

也可以寫成以下對照表與口訣:

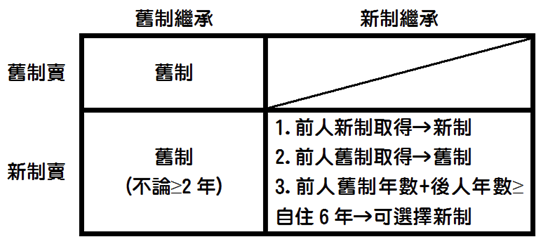

若民眾以「繼承」名義取得房地產,並於 105 年度出售,到底是否適用新制或舊制,其判斷標準如下:

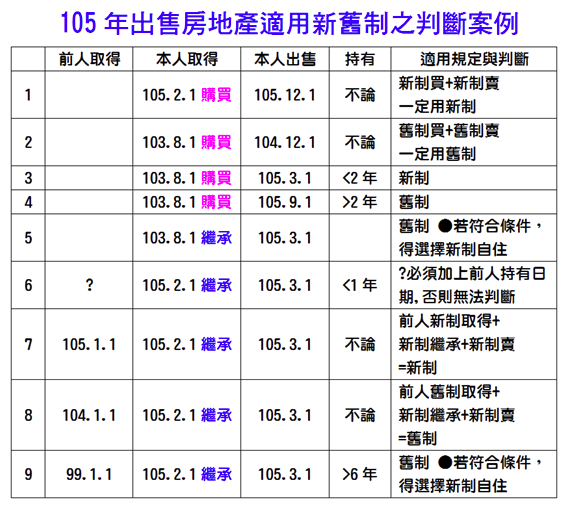

綜合以上判斷準則,舉例說明如下表:

上表中,第 5-9 案例之「繼承」也可以改成「遺贈取得」、「配偶贈與」,都有同樣判斷結果。

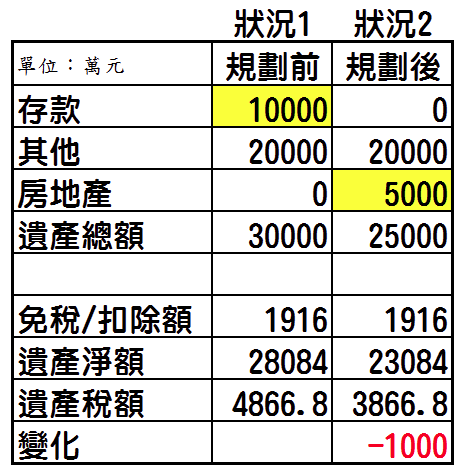

另外,上表中,第 7 案例值得詳細說明。過去三十年來,若家中長輩藥石罔效之際,家人為降低遺產稅賦,事先會將此人銀行存款轉去購買房地產,趁長輩神智清醒時,本人親自簽下買賣契約書。將來長輩歸天時,遺產中之現金減少、房地產變多,將會產生很大的節稅效果!如下圖說明。

依據上表驗算結果,假設王伯伯原本財產為銀行存款 1 億元及其他財產,合計 3 億元。若一家四口來驗算,遺產稅約 4866.8 萬元。如果,王伯伯生前將存款轉購房地產,則房地產並非以市價計入遺產,而是以房屋評定現值加上土地公告現值合計稱為「時價」,假設此案例之房地產時價僅市價的一半 (5000 萬元,上表黃底),則王伯伯的遺產稅將降至 3866.8 萬元,減少 1000 萬元稅賦。

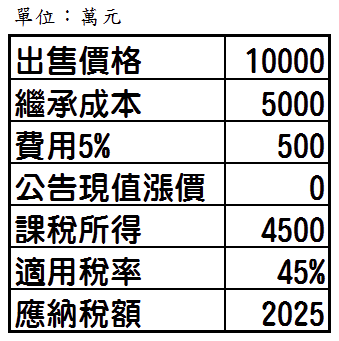

假設案例 7 表現上述的規劃內容,於是王伯伯於 105 年 1 月 1 日購屋,且於 2 月 1 日過世,某一位子女 (甲君) 繼承並馬上於同年 3 月 1 日出售,則甲君的房地合一稅 (新制) 驗算如下:

依據上表驗算結果,王伯伯的繼承人甲君繼承後出售的成本是「時價」5000 萬元,雖然甲君以父親 (王伯伯) 購入的市價 1 億元出售,但是,甲君的課稅所得居然高達 4500 萬元 (僅能扣除費用 5%)。甲君加上王伯伯二人合計持有期間未超過 1 年,因此適用稅率為 45%,應納稅額為 2025 萬元 (4500✕45%),遠遠超過遺產稅的節稅金額 1000 萬元,非常得不償失!

建議甲君至少要持有超過 2 年以上,才會適用 20% 稅率,較為省稅。但經過 2 年後再出售,也有可能要多付土增稅及二年期間之房屋稅與地價稅。也可建議甲君將戶籍遷入 (本人、配偶或未成年子女),連續實際居住滿 6 年後,就可適用新制得自住優惠:400 萬元所得免稅,超過部分只課徵 10% 而已。以課稅所得 4500 萬元驗算,應納稅額為 410 萬元。但以上皆屬稅法分析,持有 6 年期間的房市多空漲跌,更是重要。在人口結構逐漸老化的台灣,房地產已經不是低稅理財工具、也不一定是長期保值的資金停泊處。

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇