【林嘉焜專欄】105年賣屋所得報稅攻略 (上) 案例試算

林嘉焜 2017-05-05 18:15

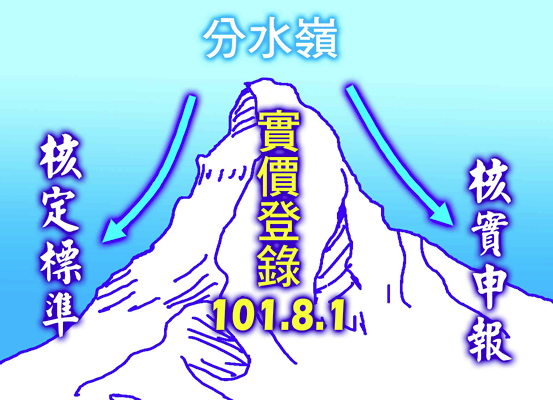

台灣從 101 年 8 月 1 日起,實施「實價登錄」制度,這是財產交易透明化的國際趨勢。相對地,稽徵機關對民眾售屋的成交價格,掌握度也提高,民眾申報售屋所得時,不能以過去的觀念,以為國稅局不知道「我賣多少!」而自行採取最低金額申報。萬一申報錯誤,又遭補稅加罰,這就得不償失了!

假設,王先生在 92 年 SARS 期間,以 800 萬元在內湖區買了一間約 40 坪的房屋,去年 (民 105 年) 以 2,500 萬元售出,則今 106 年 5 月所得稅申報,他應該如何申報售屋所得呢?應先判斷適用「新制」或「舊制」的所得稅!

雖然王先生是在 105 年賣屋,但持有房產超過 2 年,因此今年 (106) 報稅適用舊制,舊制則有 3 種申報方法:

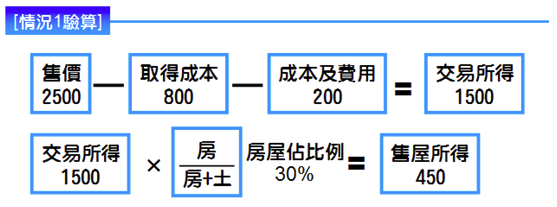

[情況 1] 成本明確:只要成交、成本、費用證明文件齊全,就採用核實認定。

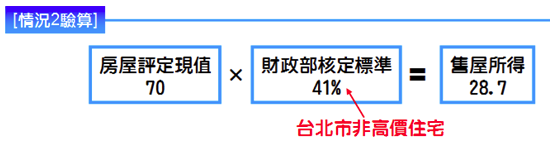

[情況 2] 成本不明也非高價:採用房屋評定現值乘上財政部核定標準。

[情況 3] 成本不明但高價:但王先生出售台北市房地產價格為 2,500 萬元,未達 7,000 萬元的台北市標準,因此不適用。

[情況 1] 如果王先生能舉證當年購買契約書,相關成本及費用證明,可以「核實認定」售屋所得。驗算如下圖:

[情況 2] 如果王先生「無法」舉證當年相關成本及費用證明,則採用財政部核定標準。假設房屋評定現值為 70 萬元,而內湖區房地產的財政部核定標準為 41%,則驗算如下圖:

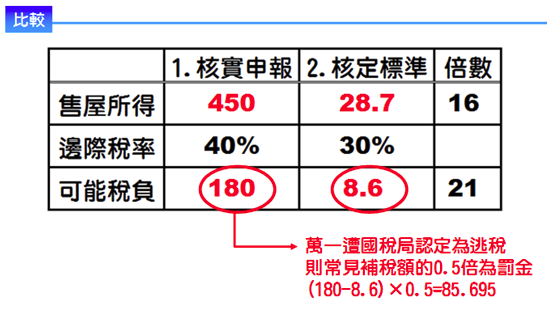

王先生若採 [狀況 1] 核實申報法,須申報售屋所得 450 萬元,併入所得申報;如果採 [狀況 2] 核定標準法,售屋所得降至 28.7 萬元,兩者差距達 12 倍,產生的稅賦相差可能高達 21 倍!(註:尚未加算累積差額)

很明顯地,[狀況 2] 比 [狀況 1] 省稅許多!或許,王先生已經遺失 13 年前當年買賣契約,無法舉證當年成本及費用證明,剛好選擇 [狀況 2]。否則只要國稅局查到出售者的購屋成本證據,一定會以 [狀況 1] 核實申報。

特別提醒民眾在 101 年 8 月 1 日實價登錄上路後才購買的房產,地政事務所將買賣實際金額都歸戶存檔,民眾只能選擇 [狀況 1] 核實申報,否則會被補稅加罰款。以上表中的王先生可能稅賦為例,若國稅局查獲王先生當年度購買成本的證據,但是卻發現王先生以 [狀況 2] 方式申報,才繳稅 8.6 萬元,則國稅局重新計算後,應納稅額為 180 萬元,則應補繳稅額為 171.4 萬元,若處以 0.5 倍的罰鍰,就是 85.695 萬元,合計補稅加罰 265.695 萬元,絕對得不償失,提醒民眾勿存僥倖心理。

另外提醒,如果王先生當年並非購買取得內湖房產,而是「受贈」或「繼承」取得,則一律要以 [狀況 2] 核實申報方式申報,成本就是受贈或繼承當年度的土地公告現值加上房屋評定現值,此所得金額更高、稅賦就更重!

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇