〈鉅亨主筆室〉非關升息!是復甦轉弱宣告!

鉅亨網總主筆 邱志昌博士 2015-03-20 07:14

壹、前言

本文細讀美國聯準會(以下皆稱:FED)於2015年3月19日,利率決策會議(以下皆稱:FOMC)後公開文件,對美國貨幣政策、美元匯率、經濟復甦,及股市發展判斷及預期結論為,此次宣告非關升息,是復甦轉弱宣告:一、近期全球貨幣外匯市場,美元強勢趨勢將隨3月19日凌晨,FED會後文宣告而暫告一段落。但得注意的是,FED仍未提出升息計劃及時程表;如果其它國家再端出降息等寬鬆貨幣政策,則在美元最終仍將升息預期下,美元指數仍將會再度趨於緩和上揚。二、以道瓊股價波浪理論檢視、美股之中長期趨勢已漸在轉向中。FED對升息迫切性降低,起因於該國經濟復甦不如預期。FED會後文提及,美國經濟與物價減速現象明顯。FED文中,將2015年美國經濟成長率,由2.6%至3%間下修為2.3%至2.7%。而且更值得注意的是,FED對2016年經濟成長率,也下修到1.7%至1.9%之間。三、FED在這次會議中將美國2015年,消費者物價指數(以下皆稱:CPI)年增率目標降至0.6%至0.8%。綜上所述,此次FED對經濟復甦觀點,無異對股價指數提出高檔警訊!

貳、效率前緣理論之異常現象不會再惡化!

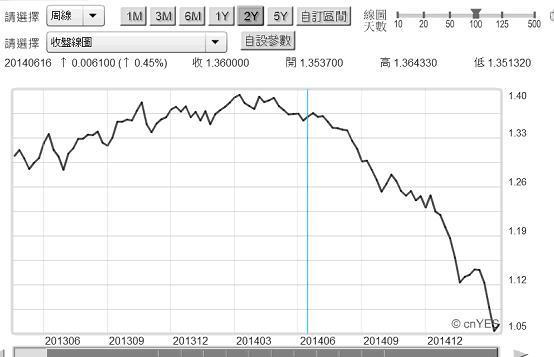

圖一:歐元兌換美元周曲線圖,鉅亨網首頁

當FED之FOMC會議確定後:一、全球外匯貨幣市場對美元強勢預期效果將會暫時停止。自2014年7月中之後,由於貨幣市場存在對FED將由量化寬鬆貨幣政策(以下皆稱:QE)全面退場,緊接要進入升息循環。因此美元指數在突破80點,於2015年3月初,數度攻上100.33點關卡。二、而全球其它主要貨幣,如日元、英鎊、歐元及瑞士法郎、人民幣中;以歐元兌換美元匯價最弱,曾跌近1兌1美元左右。三、這次美元中期升值之所以引發關注,最重要影響為美元強勢已經破壞,財務理論對金融資產投資組合配置原則。由圖一檢視,歐元兌換美元匯價由2014年6月16日,歐洲央行(以下皆稱:ECB)宣佈,執行負存款準備率後,歐元兌美元就持續貶值。由1歐元兌換1.36美元,貶值至,2015年3月16日之1.046美元,幾乎已經是1歐元兌換1美元;貶值幅度達23.08%。四、而在同一期間,德國法蘭克福股價指數,則由9,987.24點上揚至11,980.85點;漲幅為19.96%。這也是主筆文,過去近兩個月相關文章中多次提及,只要在2014年7月將歐元兌換為美元,則歐洲投資者不必投資歐元區最強之德國股市,就可以獲得比股價指數還高之報酬率。歐元區投資人只要將存款轉成美元;則在這段期間中,美元貨幣之報酬率遠比投資德國股市要高3.2%。

圖二:法蘭克福股價指數周 K線圖,鉅亨網首頁

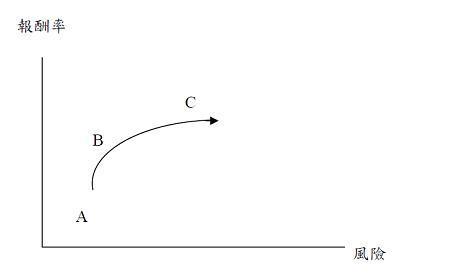

這也是主筆文近期不斷強調,目前全球金融市場完全違背財務理論,即資產配置倫理。如圖三,效率前緣線投資組合所示;所有金融商品依橫軸之風險、與縱軸之預期報酬,在兩變數間其該有之配置位置多有一定順序。如圖三上之A、B、C,其最具代表之配置是,股票在C點、貨幣型資產在A點。但在強勢美元形成之後,金融市場所獲得最後實際結果卻是,股票與貨幣位置互換;股票為A、美元貨幣為C。換言之,在效率前緣理論(Efficiency Frontier Theory)中,貨幣配置位置是在最左下方,即風險與預期報酬最低位置;而股票是位在近最右上方,即風險與預期報酬最高位置。貨幣(Currency)原本在A位置,而股票在C位置。但自去2014年下半年後,這種關係全部被顛覆。美元貨幣預期報酬率與風險位置變成為C,而股票之位置則變成為A。

圖三:效率前緣理論曲線圖,圖片來源:網路

[NT:PAGE=$]

近8個月以來強勢美元,已造成全球金融資產配置倫理錯亂。我們認為,這種狀況將隨著3月19日凌晨,FED主席葉倫對美元升息延後之宣告,而暫告一段落。此由3月19日國際外匯市場,歐元兌換美元匯率收盤價位,暫回升到1歐元兌1.09美元。而美元指數也由100.33點,大幅下降到97.28點可驗證,歐元匯率因此暫時免除跌破1歐元兌1美元風險。

叁、以道瓊理論檢視,美股之中長期趨勢已漸在轉向!

主筆文曾提過,在強式效率金融市場中,股價趨勢反應是落在事件宣告日前;而在宣告日後,只會剩下反應不足(Under Reaction),也就是在宣告日(Announcement Date)後,持續同方向漲跌。或是因為在事件日前,發生過度反應(Over Reaction)現象,而在宣告日後「均數復歸」(Mean Reversion)。金融投資者還應理解的是,若還要再以買進美元,想要打敗股票投資報酬,則是為不切實際之「適應性預期」(Adaptive Expectation)投資行為;短期這種投資誘因已經暫告一段落。理性投資者應該運用,未來可能發生之事件或訊息、或以企業獲利與景氣復甦強弱,做為投資之考量。而在判斷景氣復甦指標上,採購經理人指數(以下皆稱:PMI)最能代表生產與消費、及進出口活動之先行趨勢。以圖五檢視,美國PMI指標已由2014年10月,下滑至2015年1月。而以同一圖,短期景氣領先指標趨勢又並不強勁,是偏向溫和緩慢復甦。若再以長期領先指標趨勢,卻又發現領先指標,自2011年5月以來所呈現之型態多是,突發性下降後再緩慢復甦、景氣復甦連續性不穩定。

在3月19日FED利率決策FOMC會議宣告前,美股道瓊與S&P 500及NASDAQ等股價指數,多是以顯著下跌開盤;道瓊股價指數開盤時下跌90多點。若將財務效率市場理論,運用於實際股市投資時;我們發現,每一個股市每天大盤之開盤指數,具有下列幾項意義:一、它大多延續上一個交易方向(以下皆稱:Momentum)開出。雖然在傳統財務理論中,對於股價詮釋有「隨機漫步理論」(Random Walk Theory),亦即股價之波動是隨機的,就宛如一個喝醉酒人在廣場步行一樣,不會讓人猜到他要走向右、還是左邊。二、將此理論與上述本文白話詮釋化為學術計量經濟學,它就是說股價指數或上市公司個股股價,它們每天收盤價所構成之時間序列(Time Series),其波動是隨機、無自我相關(Autoregressive)性質。三、所謂自我相關是指,今日之股價波動受到昨日、與前日及前三日等自我波動影響。而自我迴歸就是將這種關係,建立為迴歸分析模型,以對該股價預測未來數值參考用。四、這在統計或計量經濟學上,有「向量自我迴歸模型」(Vector Auto regression Model)或是「線性AR模型」(Linear Autoregressive Model)可以運用。四、在統計學的迴歸模型上,大多以自變數X時間序列去預測應變數Y。但自我迴歸則是以前幾期、與本期之X來預測下一期之X,不用X來預測Y。五、因此若股價存在自我相關現象,也就是今日集中市場收盤股價指數,若是以上漲到最高價收盤,則在收完盤無重大訊息情況下,明日大盤仍將延續今日趨勢、以高價開出。六、由此可以推估,如果沒有FED這次會議,則道瓊股價指數將延續短期Momentum,應該是下跌的。FED之談話是否會對貨幣政策方向做出顯著方向改變?我們以FED文之內容檢視認為,方向不變、但對景氣復甦觀點明顯轉為保守。

圖四:道瓊工業股價指數日K線圖,鉅亨網首頁

[NT:PAGE=$]

肆、FED對升息迫切性降低起因於經濟復甦不如預期!

若以事件分析法(Event Study Method),對FED本次FOMC決策判斷。顯然美股早在3月19日前,就以利空效應去做回應,因此創下18,288.63點之後就一路回跌。可能投資人事前對FOMC鷹派預期過濃,事前謹慎與恐慌心理壓抑過大,因此在宣告後股市反而由平盤下由黑翻紅,道瓊工業股價指數收盤時大漲了227.11點,最後以18,076.19點收盤。但這並不表示美股將確定,會再度走出一大段多頭行情。因為我們也發現到:一、在FED會後文中也提到,美國經濟與物價減速現象。FED在文中,將2015年美國經濟成長率,由2.6%至3%之間下修為2.3%至2.7%間。而且值得注意的是,FED對2016年經濟成長率,也下修到1.7%至1.9%間。2013年美國全年國民生產毛額約為16.7兆美元,若2014年美國GDP成長率為2.6%,則美國目前之GDP總額為17.1兆美元。二、還有一個隱憂是物價問題,FED在這次會議中將美國2015年,消費者物價指數(以下皆稱:CPI)年增率目標降至0.6%至0.8%。這必然會令投資人再想起通貨緊縮,即低度經濟成長率與低物價水準。在FED執行量化寬鬆貨幣政策(以下皆稱:QE),2009年3月至2014年10月期間,FED政策目標是5.5%以下之失業率,與每年2%之CPI年增率。但很顯然地,FED已經認為失業率降低,卻無法加速經濟成長。因為可能生產過剩情況,與近一年以來大跌油價對產業傷害,大於失業率降低正面效果。三、FED在文中預估,要到2017年時才可以達成2%通膨目標。換言之,自2015至2017年中,美國經濟多可能將是低度成長,甚或有通貨緊縮疑慮。FED認為,到2017年時失業率可能跌破5%。總言之;其實我們發現,FED對美國經濟前景之觀點顯著轉為保守。

我們懷疑,雖然3月19日凌晨,道瓊股價指數最後是以大漲收盤,但由上述拆解內文,則可發現:一、FED在FOMC會議後談話對股市,實質意義上只有維持低利率、或是可能延遲升息,這的確是利多;但重要的反而是,其對總體經濟之前景則是更保守。本文認為,FED這次決策會讓短線投資者興奮,但對長期仰賴企業獲利之多頭卻不會心安。二、以長期持有為主之投資者,對FED只將所謂「耐心等待」拿掉也應不會滿足。他們還是會在意FED隨時可能升息,因為FED提到經濟成長率調降、與通貨膨脹在2017年才能達標。這與一再推遲升息比較,對極高檔股價指數,可能難有強大正向激勵效果。三、值得再深入探討的是,它也提到必要時才會升息;而什麼是必要或非必要,這等同又是權衡貨幣政策(Weight Policy)邏輯;不是可測的唯貨幣學派做法。我們認為,在多次狼要來、但多不來之下,股市投資人未來對FED之升息循環、或是貨幣政策正常化敏感度將會降低,會加重對景氣復甦之感受。

圖五:美國採購經理人指數與領先指標,鉅亨網指標

伍、結論:FED對經濟復甦轉弱觀點,無異對股價提出高檔警訊!

如果是這樣,美股要回歸到與總體景氣互動;則我們發現,外界與美國FED間之期待、或預期是有顯著落差的。其實國際貨幣基金(以下皆稱:IMF,International Monetary Fund),於今2015年1月20日所公佈該單位最新「全球經濟展望」(WEO,World Economic Outlook)書面報告中。除下修2015與2016年全球經濟成長率外;並提及歐元區復甦力道脆弱、中國GDP成長趨緩、唯美國將獨強。IMF原本在2014年預估全球,2015年經濟成長率為3.8%,而2016年為4%。但在今2015年1月20日下修為3.5%及3.7%。此次主要下修內容有:一、2015年歐元區預估成長率為1.2%,2016年為1.4%。二、中國2015年預估為6.8%,而2016年為6.3%。IMF還提及,2014年中國7.4%之成長率,是為其24年以來最低數據。三、美國則2015年為3.6%、2016年為3.3%。四、預估2015年台灣之GDP成長率為3.8%。五、依此預估則美國應屬於強勁復甦,但由此次FED會後文檢視發現,IMF與FED對美國經濟復甦預測落差相當大。如果就以FED對2016年美國經濟之預估,美國似乎即將要進入類似歐元區之低度成長。六、FED也提到,消費者似乎不願意將能源價格下跌,與美元升值所增加之購買力,用在消費行為上再花出去;因此過去一年來之CPI增加率只有0.2%。[NT:PAGE=$]

雖然美股在3月19日,FED會後文公佈後以大漲收盤。但本文由全文內容研究後發現與預期:一、美國總體經濟景氣復甦強度已經減緩,它未來發展趨勢近似中國經濟軟着陸,只是美國本身可能不存在,房地產價格下跌資產泡沫化風險;但它也存在財政赤字危機。二、2016年美國經濟成長率,將可能與歐元區一樣進入低度成長。而FED又無法在今2015年提升通膨目標;此次FED對經濟復甦觀點,也無異於對股價指數提出高檔警訊!(提醒:本文為財金專業研究分享,不為文中任何預估之未來事實、與投資損益背書。)

- 美債殖利率如何賺價差?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇