〈鉅亨主筆室〉驀然回首?德股已走空!!

鉅亨網 總主筆 邱志昌博士 2017-08-28 07:23

壹、前言

德國股市為何先走空?它是美股乃至全球股市先行者?可別忘了 2008 年金融風暴的起源,是因為歐洲資產泡沫化,次級與房貸有關的連動債出現流動性問題,最後影響歐盟企業及組成的新興國家公債交易;最後傷還而與此項交易相關的美系投資銀行,最後被倒債;滾成交叉複雜的全球金融危機。其實自 2008 年 4 月起,有關於房貸的金融不良債券倒債事件,已零星浮現;但在半年後才釀成全面性系統性風險。本文不認為,必需刻意注視歐洲股市下跌風險,目前全球股市仍然謹慎樂觀;但德國股市羸弱,應深入剖析成因;地球是圓的、自掃門前雪的時代已不存在,風險的初步階段是不會有聲音,聽到海嘯的聲音、已經來不及跑了。本文以簡單總體經濟學、統計學,論述德國、台灣等個別股市差異。本文預估,ECB 將會結束貨幣權衡寬鬆,歐盟財委會也將會適時推出財政政策;以德國為代表的股市即將止跌反彈、或回升。

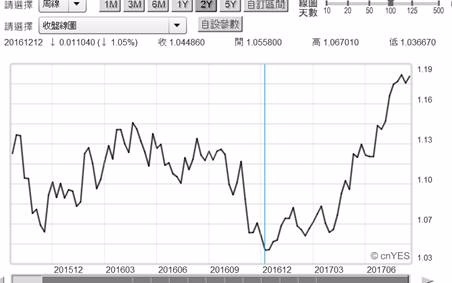

檢視圖一,德國法蘭克福股價指數日 K 線圖發現,自 2017 年 6 月 20 日起,法蘭克福指數已由 12,951.94 點,向下回跌了兩個多月了;它的日 K 線圖呈現反彈下跌、反彈再下跌趨勢;最低時曾跌到 11,934.92 點。在美股還在持續攻堅或盤整之際,德股竟然已經江河日下,似乎隱含著下列兩大情勢變遷,這些對全球金融發展也多有影響。一、歐洲央行 (ECB) 貨幣政策即將由寬鬆轉為中性或緊縮;就是歐元 QE 退場、ECB 宣告負存款準備率結束、ECB 宣佈歐元升息、提高存款準備率等。二、以上這一些緊縮性貨幣政策,一定會配合實體經濟與景氣復甦的速度,不至於說風是風、說雨是雨、劍及履及;但是敏感的金融資產 Capital Assets 通常是反映在事件前。三、由法蘭克福股價指數驗證,ECB 預期正常化貨幣政策,已經在股價指數上兌現了。持續強勢的歐元是不利於、德國未來出口貿易的;因此股市下跌在某種程度上,是在述說、如果歐元匯率就這樣衝高不回頭,是不利於德國未來經濟成長。

貳、對操盤手而言,難以處理的不是系統、而是非系統風險!!

「預期」Expectation 在金融投資扮演重要角色,總經「理性預期學派」學者說,是「預期」在改變市場均衡價格;他們把「預期」切成兩部份,「被預期到」與「未被預期到」兩部份。而是未被預期到的部份,在事實發生後、才會繼續對均衡價格發生影響。否則金融資產均衡價格,在事實出現後會很迅速離開原有事實;轉向到對另外事件的預期;如此不斷地周而復始。行為財務學 (Behavior Finance) 提到,「效率市場假說」(EMH) 是投資人「理性的極致」(Extreme Rational);就是投資人對於攸關於股價的信息,大多有專業能力可預期;再也沒有可超越 EMH 這麼理性的行為模式了。但行為財務學派也認為,其實在股票市場中多數投資人多不是理性的、或是不理性的。所謂不理性、或不是理性,最清楚的描述是「不按牌理出牌」。該學派的標準論述個案是,在股市投資中若要落袋為安,則大多將確定已賺到錢的股票先賣掉;留下已經套牢很久的股票。以統計學或是數學語言,就是股價的走勢不符合於「貝氏理論」,不按照「在有條件下的預期」出牌,想是東、但卻往西做。

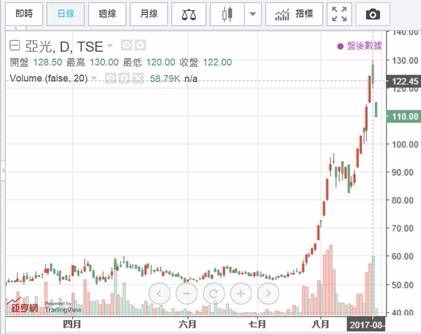

由行為財務學再深入,可獲取到一些學術上、可能還未曾驗證過的一些有趣議題。行為財務學認為正確做法,是先要賣掉那些看錯眼的股票;停損掉不會獲利的。可是多數操盤手的多次經驗是,使用停損準則要求做停損賣出的,事過境遷後多發現是賣在絕對、或相對低點;停損操作中有 8 成多是錯的。「相對低點」是指這不是長期最低點,但是是相對反彈起點;「絕對低點」是失去理性的系統性風險讓損失達到抓狂地步時。金控公司實際操盤過有價證券經驗是,非系統性風險的確要比系統性風險具有實質殺傷力。例如近年多以來,熱極一時的台股光學族群的有些個股股價,過去數年來的確多曾被非系統風險、就是上市公司本身營運方針決斷傷害過。當這波股價再次由低點反彈或回升時,已經經過長年寒暑。在資金效率如此斤斤計較的股市中,這段失落期間中、不要說買到大立光、只要乖乖地不斷地買台積電,就足以彌補、或可能超過這些停損的損失了。非系統性風險的殺傷力大,是因為那是公司治理、與公司專業能力判斷正確與否、與大盤風險無關。

學術研究成果是否真可運用於實務,這從來沒有絕對就是這樣的答案;但經驗與臨床經驗絕對是該產業重要的智慧。這之所以在美國教育制度上規定,所有醫學系、與法律系學生多要先念完大學學程,才可念法律與醫學系。它不在故意卡你、賺取學生學費,而是在厚植你的人生閱歷。養兒方知父母恩,要教一位醫生「視病如親」?講難聽點就是當醫生的,最好是自己也嘗嘗生病的經驗?要成為一位財金專家最好是,自己曾經被股債市斷頭賠過大錢?不是這樣哪來「同理心」?除非自己也在股市、基金與債市投資廝殺過,否則當財經論述積極探討 Fed 貨幣政策時,沒經驗的講者自己會心虛、聽者也會一點「實際感」多沒有。

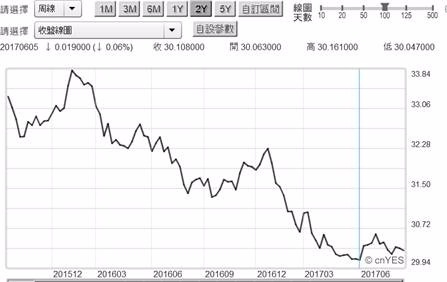

叁、為何歐元匯率升、德股跌?新台幣匯率升、台股揚?

就用一個問題就可以測試財務學者或專家,是否真懂財務金融實務?為什麼歐元兌換美元升值,會造成德國股市走空?為什麼新台幣升值,卻對台灣加權股價指數有正面幫助、適得其反?新台幣的匯率越強勢,股市表現就越好?這個答案可藉由,入門總體經濟學第一章,顧耐志博士「國民所得方程式」:Y=C+I+G+(X-M) 中詮釋與了解。一個經濟體,在經濟成長要素權重中、影響它最大的基本面變數是甚麼?對台股而言,推動 Y 成長重要因素為 (X-M),X 是出口金額、M 是進口金額,(X-M) 是為貿易順逆差。將這個因素再往前推,則就是出口訂單、與進口機器設備原料。前者在價格競爭上需要弱勢貨幣,後者則需要強勢貨幣。在景氣未復甦階段,強勢貨幣可強化設備、與原物料購買力;但在產品出口旺盛時,弱勢貨幣成為價格廝殺必要條件。這是在實體經濟廠商的實際行為,就是 Hicks 與 Hassen 所指的 IS 部門。

但在貨幣市場部門 LM?它會先出現預期變化,也就是在復甦之前感受到貨幣需求增加,廠商用信用狀提前押匯融資行為趨於熱絡。在貨幣需求相對大過供給時、均衡利率提高;在外匯市場中,預期會持續升高的利率,使得國外短期熱錢流入,準備賺取匯率升值的匯差。熱錢進來第一步是先買進政府公債,之後伺機與遵從當地政府規定,投入到股票或其它資產、造成股價與資產價格上揚。新興市場的 Y 仰賴 (X-M),而在開放式 IS-LM-BP 模型中 (X-M) 是為 e 匯率函數,因此台灣的 Y 側重於 e,因為它是以外銷為導向經濟體。在這種經濟特質之下,預期效果加上機會成本效率考慮,投入股市專業投資者,在匯率即將升值前,投入台灣股票市場。在升值後持續投入,因此在股市與匯率現實互動上,呈現的是同步相關。國際熱錢進到台灣資本市場,買進台灣股票。預期新台幣將會或持續會升值,則持有的美元會轉為新台幣;隨著台灣經濟步步復甦、或是持續成長的預期,買漲了台灣上市櫃公司股票;這就形成新台幣升值、股市也一致上揚的趨勢。

但難道當美元強勢時候,國際資金不會是回流美國、買進美股?德國與美國經濟體則並非完全如此,因為它們的人口多、內需市場大、因此 C(消費) 成為兩國最重要經濟成長引擎;歐盟與美國內需成為德與美股最重要因素。C 是凱因斯最拿手的有「效需求理論」, C 函數最大變數是「可支配所得」Yd,所謂「可支配所得」是為 Y 減掉所得稅;因此川普降低富人稅主張,在當選後對經濟與股市產生預期效用。對美國而言,當美元指數上揚、美元持續升值時、升值的美元會買進美股?德與美股股價上揚需要資金,但更需要經濟成長;新興國家大多缺少內需市場,仰賴歐或美消費市場,因此將產品輸到美國將資金匯回來;但德與美甚至日本多需要經常帳。這些錯綜複雜的比較,如果多要以「事實效果」、是無法權釋的;但若以「預期效果」就可獲得:為何川普需要弱勢、而非強勢貨幣的真締。以所有各國的貨幣匯率,與其股票市場的互動關係研究發現;在新興市場中,該國貨幣升值將會帶動股票市場繁榮,但是在準備貨幣國家中則剛好相反。

肆、結論:投資最怕出現「以偏概全」的偏執觀念!

就又回到匯率與股市的「不一致對應」。這種不一致的對應,是因為大國與新興國家兩種類金融市場,股市及債市、其經濟體特質的差異所造成。美元、歐元、及日圓多是屹立不搖的全球「準備貨幣」、且是 SDR 的組成貨幣。投資機構在全球各地做金融投資,多必然要以這些強勢貨幣為儲備。這些貨幣所屬國家公債,也多是在國際流通;也是為全球各國央行發行準備。例如中國人民銀行就是美國最大債權人,對人民銀行而言,美國公債已經類似、或其實就是美元貨幣的替身。而就金融產品特質,債券是最佳固定收益配置資產;中國人民銀行在 2015 年時,就是大賣美國債券,以阻止人民幣兌換美元貶值壓力。不管是美國、德國與日本,它們的國債在全球流通,也就等於具有「鑄幣權」;這些國家對於金融帳並不缺。這些貨幣甚至被視為是近似於黃金,因此對美國、日本與歐盟經濟發展,最需要的是弱勢貨幣,因為這對於它們經常帳是有利的。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇