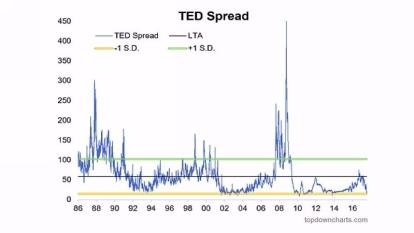

市場風險貼水低迷「泰德價差」再度跌回歷史低檔

鉅亨網編譯許光吟 綜合外電 2017-07-31 17:40

《See It Market》報導,受到美股道瓊指數持續刷新歷史新高,並且 S&P 500 波動率指數 VIX 依然在歷史低檔區徘迴的影響,傳統衡量銀行業交易對手方「信用風險」之指標泰德價差 (Ted Spread),亦是快速滑落至歷史低點水平。

如置頂圖所示,最新泰德價差已下跌至 23.85 點,正式觸及到 1994 年、2002 - 2005 年、2010 年、2012 年、2014 年的歷史低點區間。

泰德價差為 (Ted Spread) 指的是歐洲美元 (Euro Dollar) 利率與三個月期美債殖利率 (T-Bill) 之利差,而歐洲美元三個月期利率,通常又 LIBOR 利率來作為代表,故泰德價差可視為是 LIBOR 與三個月期美債殖利率之利差。

泰德價差主要是金融市場信用風險程度之量化指標,泰德價差越高,則代表市場所要求的信用風險貼水越高,而泰德價差越低,則代表市場的信用程度較為安全。

因三個月期美債殖利率,基本上可視為無風險之短期利率,而 LIBOR 則代表的是英國銀行同業拆款利率,故 2 者之間利差若出現擴大,則代表銀行向同業放貸的意願下滑,市場信用風險提升。

同時泰德價差亦可以拿來衡量美元流動性是否穩健,因為泰德價差越高,即代表了銀行業開始擔憂同業可能出現違約風險,而不敢借出美元,故泰德價差亦可以做為衡量美元流動性「寬鬆程度」的量化指標之一。

對於泰德價差的再次走低,一派經濟學家對此認為,這暗示了市場目前的風險貼水或許已不甚健康,因為環顧過去幾次大型金融危機之前,泰德價差都曾在低檔盤旋多年。

但調研機構 Topdown Charts 創辦人 Callum Thomas 則持反對意見表示,回顧 2016 年初時泰德價差上漲,許多大空頭紛紛出言恫嚇市場,認為泰德價差的再度走升,代表市場可能要出現大風險事件,但現在泰德價差走低,那些人卻又銷聲匿跡。

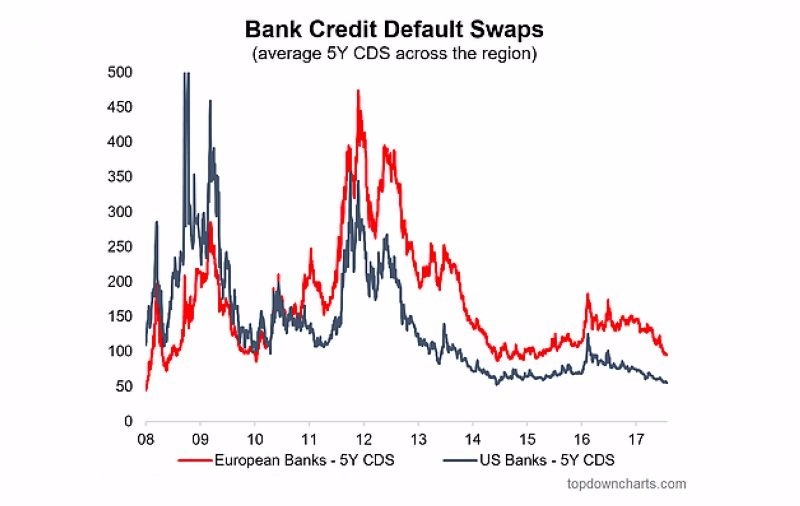

Callum Thomas 表示,其實泰德價差走低,代表了目前的市場是相對安全的,而不僅泰德價差大幅走低,歐洲銀行業與美國銀行業的信用違約交換 (CDS) 也是刷下了近年新低,顯示目前無論是歐洲還是美國銀行業,違約風險皆是相當可控。

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇