〈鉅亨主筆室〉總統當然可以干預國家貨幣匯率政策!!

鉅亨網總主筆 邱志昌博士 2017-03-01 07:04

壹、前言

所有學者提及,該國央行掌管的匯率與貨幣政策時;多會支持它的「獨立性」。但所謂「獨立性」?是要獨立到哪一種程度?或它只是表達他人無法涉獵的專業程度?「一個獨立,各自表述」?一、2017 年 1 月 18 日,美國總統川普將上台前;對華爾街日報所闡述的經濟政策,就與美國 Fed、及商務部針鋒相對、強調要以非強勢美元,並搭配 35% 之高的「邊境稅」;企圖扭轉美國製造業景氣、及解決美國產業空洞化問題。川普執政團隊,擬以 15% 企業稅鼓勵美國產品出口;而再以 35% 高關稅、威脅美國廠商要回流美國設廠生產。二、自參加總統競選開始,川普就對 Fed 貨幣政策有所「指導」;他認為 Fed 升息速度太慢,沒辦法嚇阻通貨膨脹,這會使物價上揚、降低人民購買力。而當選後又對美元升息、及匯率強弱勢很有意見,這已經完全徹底打破、歷任美國總統不甘預 Fed,讓貨幣決策獨立於政治之外的傳統。川普認為,人民幣兌換美元匯價太過弱勢,傷害美國貿易盈餘。三、由圖一美元指數曲線,在川普放話後 2017 年 1 月 31 日,美元指數跌破 100 點、為 99.512 點。但近期 Fed 經濟褐皮書中提及,實際物價與適宜物價成長目標已接近;因此 Fed 該加快升息。這項訊息又帶給貨幣市場,對美元恢復強勢預期。以上這些多變的現實顯示,現任美國總統是熟悉金融市場,也有干預貨幣政策與美元匯率意圖。若從美國為典範擴大到全球每一個國家,川普已經動搖了所謂央行政策的「獨立性」?總統是否應該干預該國貨幣政策,與指導該國匯率政策?而干預的方法又是什麼?頻率又將如何?

貳、若涉國家安全,總統當然可召開國安會議、干預貨幣與匯率政策!!

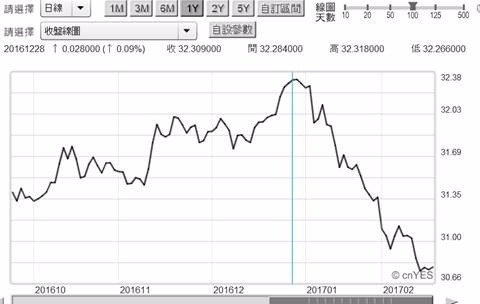

這個問題在台灣更值得討論。由圖二顯示新台幣兌換美元匯價,在 2016 年底 Fed 二次升息後,開始由 32.2 兌換 1 美元奔向升值,近期已升破 31 兌換 1 美元。美國總統說美元過強?那為何新台幣兌換美元竟然還會比美元強?匯率是貨幣價格,是由供給與需求所決定。對新台幣匯有強力需求的是,買了台灣產品的外國廠商;它們要用新台幣付費。或是要進台灣來投資的外資機構,必需將外幣兌換為新台幣。如果沒有清楚管制措施,在完全自由化市場中;任何一種貨幣需求、是由全球企業與消費者所決定,而任何貨幣供給則取決該國央行。每個國家多有中央銀行,但貨幣不能隨便恣意發行,否則會引發經濟紊亂。新台幣發行要以黃金、及五大貨幣美元、歐元、人民幣、日圓與英鎊等為準備;以經濟及貨幣互動原則,貨幣發行還得符合自己國家經濟成長情況。

一、如果該國經濟處衰退周期;亦即以五大貨幣、最主要美元計價 GDP 規模小。如果該國央行還大量供應貨幣,則會引發通貨膨脹。貨幣的本質其實是「實物的請求權」,政府對持有者的實物負債。如果過多貨幣要求相對不足的實物,則會發生產品價格上揚、也就是通貨膨脹。貨幣數量相對於 GDP 成長過少,則也會擾亂實物價格。在金融貨幣市場尚未發達前,貨幣是實體經濟的配角、扮演消極的腳色、讓經濟穩定運行就是它的核心機能。經濟學古典學派學者賽伊曾說,貨幣是一層面紗、就是在形容這種情況。

二、但是金融市場發達後,貨幣在經濟發展上、扮演角色開始轉變為積極進取。既然企業與消費者,多會因為貨幣數量增減而改變經濟行為。那增減貨幣數量與價格、即利率,勢必會影響總體經濟運轉方向與速度。於是中央銀行以貨幣政策影響→商業銀行存放行為→消費者的消費支出→廠商生產意願→廠商繼續投資,形成一個推升經濟的良性循環。最早的貨幣理論、貨幣數量學說認為,貨幣供給數量 M、與貨幣流動速度 V 的乘積,等於總體經濟物價與 P 商品交易數量 T 的乘積;以方程式表達就是 MV=PT。就該學派與類似理論、即劍橋方程式的意義是:M 必需配合 T 的發展,V 與 P 緊密相關;搬動 M 可以影響產出 T,降低貨幣流通速度 V,可以緩和 P 的成長。

三、或許美國貨幣政策早已非獨立,在中國部份學者長篇論述的「微信文字稿」中,Fed 早就非獨立、它是為資本主義權貴服務的單位。但近二十年來,干預 Fed 最明白與直接的總統就是川普總統。如果國家匯率、或是貨幣政策,已經到可能動搖國家生存;這就是國安問題,就是總統應該以政治高度、召開國家安全會議、進行產官學會議進行調整時。什麼是國安問題?經濟衰退、國家沉淪、社會秩序變質、少子化、年金改革多是。

叁、總統與央行運用「理性預期」思維進行干預?必然事半功倍!

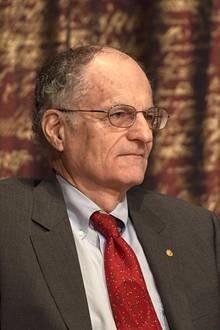

以總統或是 Fed 總裁高度,它的意圖若落實為實際國家政策;他對於貨幣相關政策,與國家貨幣匯率、及貨幣市場的發言是會有影響力的。川普並沒將美元匯率問題、用召開國安會議方式進行指導;但他卻發揮總體經濟學「理性預期學派」(Rational Expectation School) 的思維邏輯與方法。「理性預期學派」貨幣政策模型,是經過學者 Lucas、Samuelson、Sargent、Wallace 等相關理論與模型驗證、對短、中、長期「菲利浦斯曲線圖」模型的調整,最後還是回到總供需模型,完成於 Robert J. Barro 之手。Barro 以總合供給與總合需求模型,去探求在當下經濟條件,應該要有的總體均衡狀態下 (Market Clear)、該有的物價 Price 與產出 Output 水準;再以實際產出與物價與此比較。在 Clear 情況下的 Price 與 Output 相較的兩項落差,做為貨幣政策鬆緊標準。一、若是實際產出大於預估該有產出,則在這一部份上,貨幣供給數量應該已足夠,就不用再繼續寬鬆。二、而在另外一部份,實際物價與該有物價相比落差;如果實際物價高於該有物價水準,則在物價缺口上應採取升息策略。最後這兩部份鬆弛、或緊縮的向量式總結,就是貨幣政策鬆緊方向。美國學界對 Fed 的貨幣政策、理論論述是一脈相傳的;Barro 所總結的產出 Output 與物價 Price 缺口,文章於 1976 年發表在美國貨幣經濟學期刊 Journal of Monetary Economics;題目是:Rational Expectation and the role of monetary policy,在 1997 年之前 Fed 的貨幣政策是以數量為目標,Barro 的論述吻合當時 Fed 貨幣政策需求。不僅如此、這也是後來 1997 年,Tailors rule 泰勒法則將貨幣數量管理,改變為貨幣價格、利率時仍然遵循的基礎。

Barro 這篇文章也經當時 Federal Bank of Minneapolis 官員修改過,最主要論述為:一、理性預期學派認為,國家貨幣當局 Monetary Authority 它們擁有「充份訊息」(Full information),而對於產出的影響、貨幣當局應該要運用 Superior information、就是比一般人還要優越的訊息;使得非預期效果發生,透過這種「出其不遇」的作用讓產生發生波動。二、Barro 認為貨幣供給量的變異數 Variance 越大,則產出總量波動的程度也會越高。也就是貨幣供給量變動幅度越大,則產出的增減幅度也會越大。但貨幣當局得注意的是,通常商品的價格變動情況,是散佈在各種不同部門、Cross Individual market;因此要將這些相關信息做整合 Aggregate 才有益於政策制定。但得注意的是,貨幣當局所掌握到的信息,通常存在一期的落差;就是 Fed 所知悉的事,其實是剛剛已經發生過的。三、會讓台灣企業界最為感概的是,由 Lucas 模型出發到 Barro 的總供需;親 Fed 的理性預期學派一貫認為,貨幣政策應該是要由產出 Output 總量與分配狀況,去制定適宜的利率貨幣或是干預匯率政策。也就是要由企業的觀點出發,不應該讓中央銀行只以所謂充份訊息,運用菲利浦斯理論、在物價與產出之間琢磨取捨。該學派學者 Muth 認為,政策對短期會有刺激或是緊縮效果,但長期仍將取決於產業技術、生產力與資金成本效益。

肆、結論:少子化已是國安問題,國家經濟存亡興衰難道不是嗎??

人多有好奇與預期心理,對陌生或新鮮事件會有好奇心;一旦有事件出現就會有預期心理。做為一個政策的 Maker,如何使其政策未出手就有效?就是利用預期心理。當有一個人對我舉起手來時,我們一定預期他會揮拳打向我們。貨幣政策區分為規則 Rule 與權衡 Weight,一個國家至少多有五種貨幣政策工具可動用,如重貼現率、存款準備率、公開市場操作、信用管理、道德勸說等等。量化寬鬆貨幣政策 QE 是為公開市場操作的延伸,在銀行體系中買進政府公債,將公債回收到中央銀行中,資金流動於銀行體系、這就是寬鬆操作。如果央行反手,將庫存公債賣給銀行體系,將資金由銀行體系中收回來,這就是緊縮政策。既然貨幣政策是根據產出與物價,實際數與預估該有數據的差異、即兩者缺口為鬆緊依據;則很顯然的是,權衡寬鬆政策必然是針對產出缺口;而強勢的緊縮、則是為除掉物價缺口。由以上闡述可預見到,Fed 目前貨幣政策是雙軌進行,一方面要刺激產出、又得防範即將可能到來的通貨膨脹。

正確的形容應該是,刺激產出的美元 QE 結束後,在 Federal Fund Rate 到達 2%,與 CPI 年增率在 2% 左右之前;Fed 不必、也不可能用權衡的緊縮政策。目前先將極端寬鬆或緊縮政策拿掉,恢復到 Rule Policy 思維中。一國總統可否干預貨幣政策、與指導匯率方向?在實質經濟成長率多是低迷不振、產業對保護主義仍無動於衷、產業外移情勢未改變、這當然就是國安問題、當然可以干預。少子化已經是國安問題了;貨幣政策若不以刺激產業經濟成長為主要目標,這難道還不是國安問題??

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇