〈鉅亨主筆特刊〉川普當選後全球股債市展望?

鉅亨網總主筆 邱志昌博士 2016-11-14 07:02

壹、前言

政治事件對金融市場影響程度量化指標為:匯率、股價指數、債券殖利率;以這次 2016 年 11 月 8 日,美國第 58 屆總統選戰為事件,檢視美股、台股權股價指數、美元指數、及美國 10 年期公債殖利率發現。美股與美元指數多是先跌後漲,預期心理提前發酵事實充分表現在股市中。而較為不同的是美國公債殖利率;10 年期從 2016 年 7 月 8 日 1.35% 起漲後、在總統大選揭曉前後、只出現一天下跌;次日又開始恢復上揚走勢、繼續走跌價行程;在第二與第三天 11 月 9 日與 11 月 10 日,兩日累積共大跌 10.27%,成為三年來美國 10 年期公債殖利率、單日最大上揚幅度、債券價格慘跌紀錄。由圖一可清楚見到,美 10 年期債在美總統大選前、11 月 4 日為 1.772%;但選完後 11 月 10 日竟然飆升高到 2.154%。

貳、美公債殖利率只因預期川普將大量發債「擠壓效果」而暴漲?

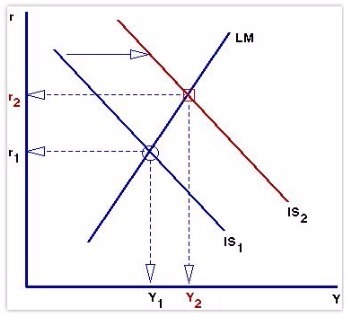

Raymond James 資產管理公司將這種現象歸因於,美國新總統川普的未來財政政策。川普在選戰中信誓旦旦,當選後要以財政政策刺激經濟成長;以公共支出 Government Expenditure 擴大美國基礎建設。多年以來美國財政預算多是赤字,政府財政支出來源只能來自於公債發行。如果美國政府未來發債金額大增,則在供需市場價格機能的主導下、債券價格當然下跌、也就是殖利率上揚。而另就公債市場資金需求而言,大量發債對貨幣市場會有「排擠效果」(Crowding Out Effect)。芝加哥學派鼻祖 Milton Friedman 認為,政府以發行公債進行募集資金時,會產生對企業與消費者資金需求擠壓效果,發生政府與企業及消費者一起搶資金、最後企業資本支出所需資金成本提高、削弱投資支出、降緩經濟成長。透過 Kicks & Hessan 的 IS-LM 模型曲線圖分析,如圖二當政府以公共支出進行經濟刺激時,其所造成國民所得 Y 實際增加應比 Y2 還要多;但由於政府與企業及消費者,多對資金需求增加;使得均衡利率 r 上揚,而使投資 I 減少,因此使 IS 曲線反而由 IS2 向 IS1 移動,最後均衡所得 Y 只能往回落在 Y2 上;搶食資金的效應使 Y 的擴張縮水。

這次美國總統與國會選舉,共和黨獲得全面性勝利;不僅贏得總統寶座、連參眾兩議院多次席次也拿下。在這種「完全執政」的政治局面下,總統想要進行的政策,相關法案幾乎多可在國會完全通過;未來川普在大選時的執政構想,必然可落實在代議政治中。在這種強況下,川普政權財政支出所需資金,將可由發行公債所籌措;國會將通過債務上限法案修正。此舉的確會造成貨幣市場資金「擠壓效果」Crowding Out Effect),會使貨幣市場資金吃緊、利率升高。但值得深思的是,「擠壓效應」成立關鍵是資金供給不增加、但需求卻相對增加。預估未來經濟前景,縱使 Fed 持續升息與政府對資金需求增加;但是還得視企業資本支出、景氣是否復甦。就是全面考慮到資金的供給及需求多要強勁,這在目前經濟學家眼裡並不容易。近期 IMF 對 2017 年經濟成長趨勢評估,美國經濟成長率仍將是中或低度成長,企業未來資本支出是否轉為旺盛還是未知數。因此當下公債殖利率的飆升趨勢,要完全歸因於川普執政後,政府資金需求預期所形成;這似乎有點勉強、牽強附會。美 10 年期債殖利率大揚,真正原因應是對準 Fed,將在 2016 年 12 月中旬召開 FOMC 會議;屆時 Fed 可能就要宣告第二次升息。美元是全球最大準備貨幣,牽一髮動全身;全球各國債券殖利率因各自財政實力差異,因此存在價差或殖利率差距;透過貨幣匯率變動與利差 Spread 的套利機能,全球各國債券間存在自動均衡效果;當匯差與利差脫離應有 Spread 後,投資機構就馬上進行國際套利;這種機能將使美債引導全球債市走勢趨於一致。將 2016 年 11 月 4 日,空頭的暴跌段歸咎於尚未執政的川普政權,似乎言之過早、失去聚焦。

叁、葉倫鴿派寬鬆措施即將式微、股票總市值顯著滑落!

就財經策略而論,其實未來川普以財政替代貨幣政策,是吻合全球經濟政策潮流。全球進行 QE 政策潮流,於 2011 與 2012 年時被 G20 確認;但 2016 年中國杭州 G20 領袖會議時,美國財長與中國國務院、人民銀行多已認同,未來全球經濟將走向供給側與結構改革;而各國刺激經濟應由寬鬆貨幣轉為財政政策。在此之後全球貨幣政策,已由量化轉為質化寬鬆,就是不再增加央行資產負債表金額;而最好是搭配財政政策。像日本央行就企圖拉高長天期公債殖利率,並試圖壓低短天期公債殖利率;塑造短期貨幣寬鬆局面。而若 Fed 有在 2017 年時,以多次升息將 Federal Fund Rate 拉高到 2.25%,且企業對資金需求也不是很強勁;則現在不升息寬鬆貨幣政策,顯然就是強弩之末;這必然會失去對經濟刺激效益。屆時美國政府的經濟刺激政策,勢必還是得轉向財政;因此川普競選團隊主張以財政,為未來美國主要經濟政策;對目前後 QE 時代而言,是一種連續性與延續性做法。更何況為解除 2008 年金融風暴後遺症,自 2009 年 3 月至 2014 年 11 月多次 QE 刺激後,也造成美國、乃至全個國球貧富不均的嚴重副作用;若再使用寬鬆貨幣政策,則不僅對經濟邊際效益遞減,而更加劇社會國民所得貧富階級對立;採以財政政策或可彌補基層民眾,對 QE 的無感與對貧富不均的怨懟。川普對未來美國經濟政策是有計畫,並非如其選戰策略所言的口不遮攔。

肆、台灣股票市場為美國新總統付出多少代價?

在 2016 年 11 月 8 日美國總統選戰開票當天,隨著川普在各州選舉人票勝出;台股加權股價指數一路下跌,當天終場大跌 274.23 點。但在選完後一天又受美股大漲影響,當日又大漲回升了 208.98 點。這兩天大幅波動與鐘擺走勢顯示,投資人情緒非常不穩定。但選後第三天、11 月 11 日趨勢就明白多了;當天台股在外資大量賣超下,爆出 1,132.58 億元成交金額,但股價指數卻重跌 194.42 點。台股加權指數在三個交易日中呈現退二進一格局,結果是上市櫃公司股價總市值減損了 3,202 億元。根據鉅亨網摘自台灣證券交易所統計資料,不計這三天跌價,上週台股總市值就已跌掉 6,890.37 億元;換言之,在美國總統大選事件中,台股總市值付出 10,092.37 億元新台幣;台股總市值剩下 26.83 兆元。

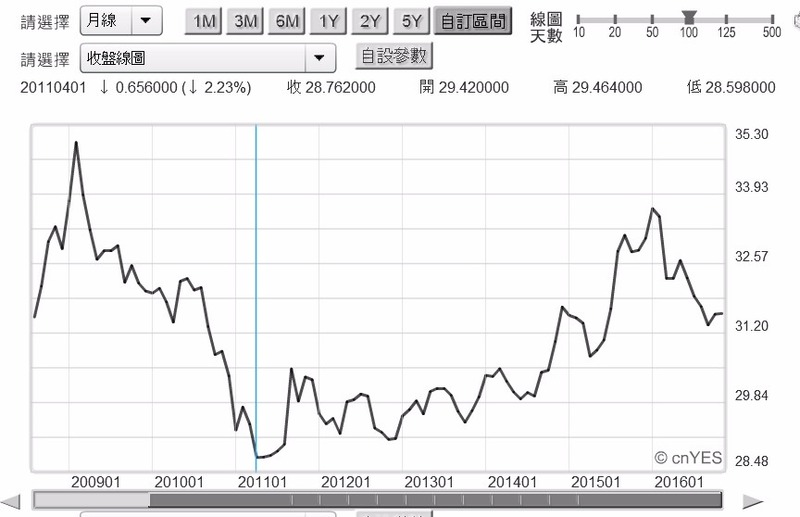

近期台股加權指數變化顯現,未來台股趨勢是進入緩跌整理格局。如果美國改採財政政策,則未來國際外資對台股影響效應降低;台股仰賴外資心態需要改變。追溯到 2009 年 2 月,新台幣兌換美元匯率為 35 兌換 1 美元;自此在 Fed 三次 QE 下,匯率揚升到 2011 年 1 月。這段期間中,美國 QE 政策所造成國際熱錢流竄,是新興國家金融資產價格劇烈波動主要原因。川普之所以對葉倫有意見,甚至在選前政見提及、在盪選後要免除葉倫 Fed 主席職位;真正內在意涵是,在未來 4 或 8 年美國貨幣政策勢必轉向。美國經濟復甦重擔將落在政府財政支出,而貨幣市場將會步入持續緩慢升息。

川普是以簡單與情緒性詞彙闡述,共和黨競選團隊對貨幣政策、由鴿轉為鷹派的新思維。葉倫是 Fed 的鴿派第一大戰將,免除葉倫就是美國要升息了;川普並沒有扯斷美國經濟政策延續性,無論未來是升息或是緊縮貨幣,此時推出財政政策、及敦請貨幣學鴿派退場,是針對未來經濟情勢的預判。對全部新興市場股與匯市而言,在免除外資干擾後、未來將會去除資金效應、本益比將恢復平常、股價可能在回落後進入盤整格局。如果美國經濟進入低度成長,則資金匯集到債市熱絡程度還會重新升高;因為在 Money Supply 方面採升息緊縮策略,但在需求面上 Liquidity Demand 並沒有增加;若情勢多是這樣,則未來會呈現的是每次升息事件宣告後,利率就回跌的利空出盡現象;升息宣告前預期心理使債市走空,但宣告後公債殖利率反而下滑。

伍、中國股市多頭趨勢是否能持續?

中國股市在這次美國總統大選事件前後,表現相對台灣加權股價指數穩定。由圖五檢視;中國上證股價指數在 2016 年 11 月 8 日前後,趨勢多是向上翻揚。如果再細究上證指數近半年來趨勢,則非常清楚見到股價指數向上攻擊的三個、及向下回檔整理的兩個波段;這種走法非常符合技術分析中,與總體經濟搭配得宜的「艾略特波浪理論」(Elliott Wave Principal)。若將這個循環視為多頭大循環的初步小循環,則上證起漲點顯然就在,2016 年 6 月 24 日 2,854.29 點。而第一波則攻到 7 月 13 日 3,060.69 點,也就是突破 3,000 點整數關卡。而在回檔整理後的第二波,由 8 月 1 日 2,953.39 點起攻,半個月時間內攻到 3,110.04 點;再度回檔到 9 月 27 日的 2,998.17 點後。上證股價指數不畏於美國總統大選政治風險,於 11 月 11 日攻到 3,196.04 點,創下 2016 年的新高點。

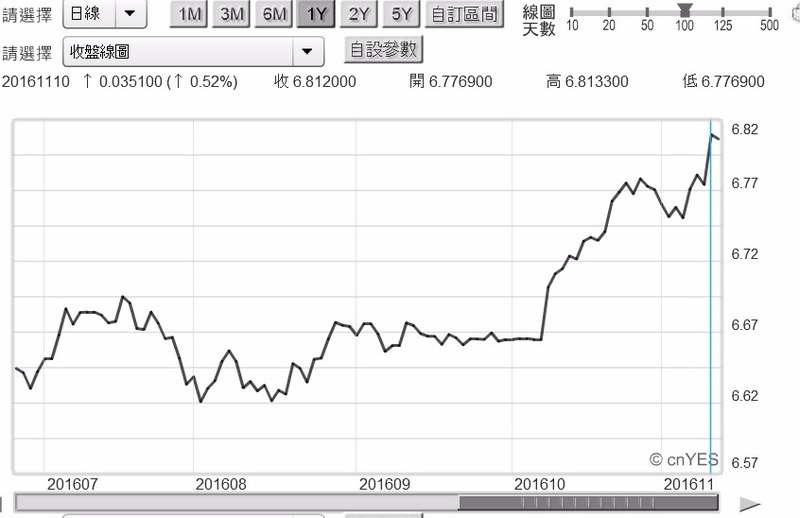

中國股市還會再上揚?要從預期 2017 年各季 GDP 趨勢?或是從資金流動角度?資本與金融帳的對內與外開放?也要看中國供給側改革與五年計劃經濟?人民幣兌換美元貶值是資金進入中國好機會?與 2015 年 8 月 11 日大幅波動相比,這次人民幣匯率貶值才是真貶值。人民幣兌換美元匯率由 2016 年 10 月 7 日,6.66684 兌換 1 美元顯著貶值到 10 月 27 日的 6.7811。但這樣貶值趨勢,卻並未像 2015 年 8 月 11 日引發全球股災。由效率市場理論 EMH 觀點,中國股市雖然表面上呈現龜速,但由上述的 2016 年趨勢檢視、它一點也沒有落後;2016 年至今新興市場股市多是如此。雖然由中國股市內部本益比論,股市並非成熟到理性地步;但由它與全球股市節奏比對,它仍然具備強式效率市場模式,反應系統性風險與利基的速度多不慢。

目前投資於中國股票型基金投資者,也必定面臨到是否要贖回的抉擇。由財務理論中因子模型、Carhart(1997) 的四因子模型驗證,中國股市具有谷底期拉很久,但一旦啟動後的上揚則如野馬脫韁,具備 Momentum Profitability 特徵 (Characters)。目前中國資本市場雖仍進行資本管制,但是並未自外於全球股市潮流,如果美國新總統與新政策的確指向貿易保護主義、及排他性的軍事戰略;則中國股市仍將無法免除,與國際股市同步回檔修正風險。但最值得注意的是,中國股市在面對美國總統大選時,它的反應是異於新興市場;更重要的是匯率貶值效應,對股市而言已由利空轉為利多。後者的改變使得中國股市,脫離弱式效率市場 Weak Form Efficiency Market。當一個資本市場告別弱式、進入半強式效率市場後;運用財務報告、或是業績報告、新接訂單等公開訊息宣告,將無法賺取超額報酬、就是比上證指數還要大的報酬。進一步說,就只有剩下強式效率市場行為人,專業經理與內部人可獲取超額報酬。若此則中國股市就慢慢,也屬於法人機構天下了;只有法人機構可縱橫中國股市。

陸、結論:財政政策下的股市趨勢是回檔整理格局!

其實貨幣市場利率對債券殖利率要比對股價敏感,但債券殖利率或是價格變動與預期心理、經濟景氣有關,殖利率彈升或債券價格下跌,一般多是在景氣平穩環境中,針對 Fed 的升息宣告日而先行反應。而目前會趨於負面影響主要原因是,經濟景氣表現仍然在溫和復甦;而若未來景氣復甦趨緩,則 Federal Fund Rate 提高對殖利率會有拉升效果。對於其它國家而言,美國財政政策將會造成,情勢美元的外部效果消失;不會像 QE 政策,熱錢在國際間竄,造成貨幣匯率競貶戰爭。在這種情勢下,美元指數仍將維持高檔不墜。對投資銀行而言,資產價格變動中較令人憂愁的是,貨幣供給不再寬鬆。QE 是股價上揚的催化劑,但財政政策則會是一個股市整理信號。以正常的政策思維,如果美國經濟情況、或是基層家庭生活福利已經夠好,那需要再進行財政政策對基層家庭減稅?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇