〈鉅亨主筆室〉Global Investment教戰守則:緊釘匯率!

鉅亨網總主筆 邱志昌博士 2016-11-15 07:06

壹、前言

CAPM 模型與理論提及,系統性風險對個別資本資產有「風險溢價報酬」(Risk Premium);CAPM 對風險的定義是,無法透過「投資組合」分散的風險就是系統性風險。所有投資組合多是針對預期報酬與風險,當投資侷限在一個經濟體時,資本資產個別風險無法完全不相關。如投資台股、台股基金與台股期貨、選擇權為投資組合;這其中就以股市變動為主體,它會牽引其它資產價格同向變動。若要在同樣風險下、將預期報酬率拉到最高,就要將資產投資的範圍完全國際化,也就是進行全球化跨國投資。前者是封閉式投資組合,貨幣市場中利率可左右資產預期報酬率;其長期投資方式是,在高利率時代進場,賣出與回收於低利率時代。後者為開放式投資組合,國際貨幣匯率可左右資產預期報酬率;長期投資方式是,進場於貶值後段、而賣出在升值的尾聲中。

貳、外資對台股萃取匯率風險溢酬現象、是為全球化投資最佳典範!

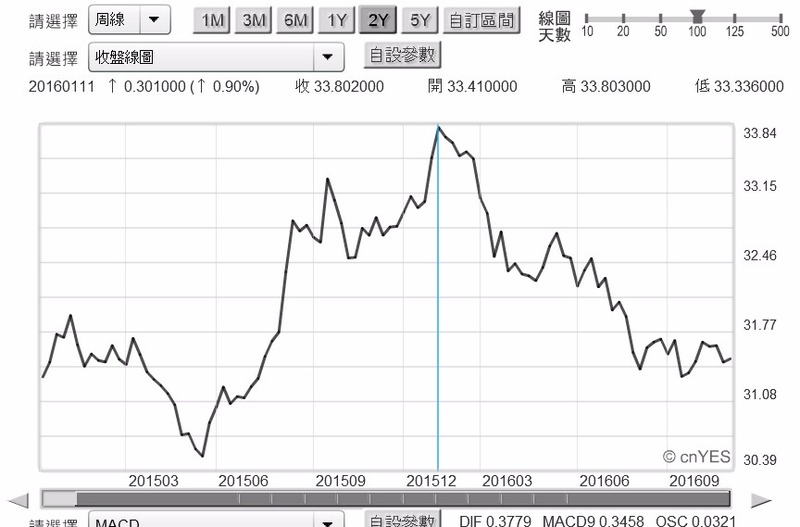

由圖一,新台幣兌換美元匯率周曲線僅見,2016 年 1 月 11 日匯價為 33.84 兌換 1 美元;這是目前股價指數波段最低檔區域。而外資大舉買超台股行為顯著浮上檯面,約在 3 個月後的 2016 年 5 月 16 日,也就是匯價回升到 32.752 兌換 1 美元後;當時台積電股價為 148.5 元 / 股。此後台股與匯市雙雙揚升,外資每天買超台股直到 9 月初為止。但自 9 月初起至 10 月下旬,外資漸漸轉變為有買也有賣,並不再一味買超台股;而 10 月下旬後則轉為全線賣出、每天賣超台股。外資在今年台股操作中,運用多種與股票相關商品或契約,意圖擴大投資預期報酬與降低風險。一為買進現金股利優渥、與產業競爭力強勁的權值股;如電信、半導體與金融類股多著墨過。在多頭攻堅過程中被外資鎖定的這些個股,其風險波動程度β係數全超過大盤加權指數。二為外資與現股同步大佈期貨多單;這種操作方式有異於運用期貨空單避險,其目的不再避險而是企圖擴大操作績效。期貨合約的預期報酬與風險多遠高過現股,因此必需抓準在高點將屆前,將合約賣出或是平倉手上多單獲利了結。事實上這波外資也是這樣操作,台指期貨合約一點為 200 元,一口期貨合約金額並不便宜。因此必需要在上升趨勢中,讓期貨多單先行獲利了結。因為它並非用來避險,而是為擴大投資報酬率之用。

三、而真正做為避險工具者,是為個股的大量借券。加權指數上揚與買超過程,被外資用為避險的是大量借券。目前外資並未有大量還券動作,只是不斷賣超台股,外資應會在加權指數急跌時才會還券。排除美國新總統全球政策改變的系統風險,就上市公司或是大盤基本面而言,關鍵在於 IMF 對 2017 年全球、與對美國 GDP 數據各季趨勢預估。IMF 近期對美國 2017 年經濟展望,將是美股高檔主要風險所在。四、由台灣主計總處 2016 年 8 月預估,2017 年台灣各季 GDP 趨勢是 U 字型;2017 年第一或是第四季,季度的 GDP 成長率恐多無法高過 2016 年第四季。若 IMF 對美國 2017 年季度 GDP 也是如此預估,則外資可能會在 11 月下旬開始還券;避險成功後將資金回流到美債。五、但這種一賣一買的轉換要恰到好處,就是要逮到美債殖利率強彈、貨幣市場恐慌之際,才能買到債券便宜價格。對美股而言,大選後仍然存在的財政赤字,會使新總統與國會互動、政黨政治角力,這將凸顯財政赤字問題嚴肅;會使公債殖利率受到回升壓力,誘發新興市場資金回流到美元,漸漸轉買進價格已下跌國債。此時應該就是外資由新興國家股市撤退,資金回流到美債市場;而浮現的場景是美債殖利率升高、全球股市回跌。此時新興市場股市下跌趨於顯性,匯率則因資金外流而貶值。

叁、中國股市醞釀人民幣風險溢價報酬 Exchange Rate Risk Premium?

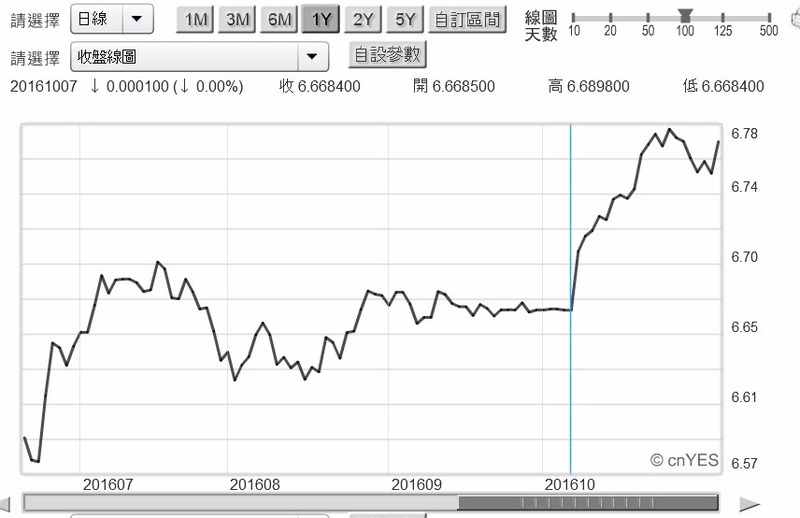

在 Fed 的 QE 落幕與利率正常化後,全球匯率調整其實已趨於收斂;近一年以來,人民幣兌換美元或是人民幣指數,不僅多沒有升值、而且還貶值。這與中國國務院總理李克強,在 2015 年 4 月開始多次的不貶值承諾相違。但這一波人民幣兌換美元貶值,不僅沒有引發金融市場恐慌,也沒有澆熄大陸火熱房地產市場。由圖三檢視,在經過一段時間盤整後,人民幣兌換美元匯率由 2016 年 10 月 7 日 6.6684 兌換 1 美元,貶值到 6.78 兌換 1 美元。目前這種貶值趨勢引發市場幾種對應行為:一、中國境內一般投資人認為,在 SDR 貨幣所屬各國多還貨幣寬鬆下,黃金保值效果必然優於貨幣;因此又有棄貨幣而買黃金風潮出現。二、就投資機構觀點認為,人民銀行在 2015、與 2016 年多在賣美國公債;中國是目前持有美國公債最多國家。人民銀行這種策略,就是對著人民幣進行沖銷;也就是阻擋人民幣貶值行為,賣出美元、買進人民幣。三、就美國財政與商務兩部在 2016 年 8 月的詮釋,在人民幣成為 SDR 貨幣後,還得要進行匯率自由化;這其中包含人民幣離與在岸、CNY 與 CNH 價格趨於一致、與中國境內外資本管制解除,及外匯市場交易制度調整等等。這一些措施多需要付出代價,因此人民幣貶值為 Fed 與 IMF 可接受。

對於以外幣投資於海外共同基金,或是以外匯交易為主、與投資於全球固定收益證券壽險機構;匯率變化對其金融投資績效、與經營損益多有顯著影響。壽險機構因為資產配置部位龐大,因此平常就需做適度避險;而金融機構則每天多必需,適度調整外匯持有組合部位;以滿足客戶日常交易、與價值儲存需求動機。本文對上述三項行為的真正的認知是:一、人民幣賣方將人民幣匯價與金價正相關係數拉得太高;在 SDR 的五大貨幣中,與金價最相關是準備貨幣美元,其次為歐元、第三大貨幣才是人民幣。因此這三大貨幣與金價相關程度,應是依此順位而排序。如果還寄望金價能夠續漲,則它的預期應該針對 Fed,短期與中期多不會升息甚至重返降息;但這與目前情勢發展違背,Fed 已在市場塑造出必定升息預期氣氛。二、在 Fed 升息與「特里芬難題」雙層加壓下,美元指數高檔不墜趨勢越發顯著。美元指數是在 QE 退場後、2015 年 3 月 9 日才攻到 100.33 點。這是 2008 年後美元指數高檔區;自此之後在升息預期壓力下,以底線 92.78 點趨於區間盤整格局,美元指數未來將因存在預期升息循環而不墜。

J 曲線理論說,一國貨幣貶值對於貿易盈餘正面效應需要醞釀;就是在一段時間後對該國進出口貿易,不利進口而有利於出口。過去的確如此在 2014 年 2 月,人民幣剛由 6.04 兌換 1 美元下貶時確實有此逆向效應、2014 年 3 與 4 月中國進口月金額大增,所有中國進口廠商大舉購買國外原物料。而進口的退燒與出口增加效應的確也在 2015 年出現,中國每月貿易盈餘居高不下。但近期中國進出口貿易變化,並沒有出現如此強勁、J 曲線首段逆向或是次段的效果;這可能也意謂著,中國進口廠商預期人民幣貶值已到達一個臨界點;未來可能是人民幣不容易再大幅貶值。而出口廠商受困短期還會貶值預期,因此使國外買主浮現「契約價格缺口」,產品下訂單速度放緩,造成出口金額延遲與減少。如此一來一往結果便使貿易盈餘與進口、出口金額等三項數據衰退。但這樣情勢對應在中國股市之上,卻是一個短期緩漲、而中期可能進入牛市的格局;在人民幣貶值趨勢中,股市反而緩步上揚。

肆、結論:效率前緣與 CAPM 的創新:匯率風險溢價報酬?

如將匯率變動視為系統性風險,則此時將是中國股市俱備匯率風險溢價報酬時。由匯率發展層面觀察,在 Fed 的 QE 政策下美元指數回落,同時英格蘭銀行也推進英鎊 QE,而歐洲央行 ECB 也推負存款準備率、繼而再展開歐元 QE;這些發展過程中多是以人民幣不貶值為中流砥柱、而當這些主要貨幣完全該有的,購買力平價下的匯率調整後,最後人民幣才開始進行它必要調整。人民幣的不貶值是為了給美元、英鎊與歐元乃至日圓鋪設一個,匯率軟著陸下台階的匯率環境,也是承擔了國際經濟責任。對於準備貨幣國家而言,股市反應的是企業獲利,中國國際收支帳暫且不存在金融帳問題,因為除香港與中國各自由貿易區外、中國仍是資本管制國家。中國股市正走向貶值、但股價指數卻緩步上揚,這種效應正表示股市對所屬貨幣匯率變化,也有相對性風險溢價報酬;尤其是在國際與全球性投資行為中。在 CAPM 模型中,股價相對溢價報酬為系統性風險,也就是不可分散的市場風險,William Sharpe 並沒有將不可分散風險做明確定義。本文運用效率前緣與 CAPM 風險溢價報酬理念,透視國際投資組合發現,投資股票型基金應考慮該國匯率與股價指數位置。兩者多在低檔、或將進入低檔區者是為買進標的;同樣如果兩者多進入高檔區,則應該就是股市投資的波段獲利了結時。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇