【曾士育專欄】原油ETF運用關鍵-正逆價差

曾士育 2016-09-19 15:58

自 2006 年起,美國推出各式各樣的原油 ETF,可以供投資人視本身交易需求進行交易。近兩年亞洲區也開始陸續發行各類型的原油 ETF,由日本開始發行原型、槓桿及反向皆有,韓國則是推出改良型及反向型,台灣在 2015 年先掛牌改良型、2016 年將再推出槓桿及反向型的原油 ETF。香港則在 2016 年推出三檔各追蹤不同原油指數的原油 ETF。在這些不同的原油 ETF 陸續問世後,投資人可以依原油市場狀況的不同,來選擇交易適合的原油 ETF,可以增加獲利的機會。

|

美國及亞洲西德州輕原油相關 ETF 整理 |

|||||

|

股票代碼 |

槓桿倍數 |

發行國家 |

股票代碼 |

槓桿倍數 |

發行國家 |

|

USO |

1 |

美國 |

1671.JP |

1 |

日本 |

|

USL |

1 |

美國 |

2038.JP |

2 |

日本 |

|

DBO |

1 |

美國 |

2039.JP |

-1 |

日本 |

|

DNO |

-1 |

美國 |

130680.KS |

1 |

韓國 |

|

UCO |

2 |

美國 |

217770.KS |

-1 |

韓國 |

|

SCO |

-2 |

美國 |

00642U.TW |

1 |

台灣 |

|

UWTI |

3 |

美國 |

00672L.TW |

2 |

台灣 |

|

DWTI |

-3 |

美國 |

00673R.TW |

-1 |

台灣 |

|

|

|

|

3175.HK |

1 |

香港 |

|

|

|

|

3135.HK |

1 |

香港 |

|

|

|

|

3097.HK |

1 |

香港 |

在交易原油相關產品前,如果能瞭解原油期貨的正逆價差,則可以提高獲利的機會。所謂的正價差,指的就是遠月期貨價格高於近月期貨價格,稱之為正價差,反之稱為逆價差。因為原油現貨價格,基本上是以原油近月期貨為其報價,只有在近月期貨到期後的 3 個交易日,會依交割條件而另有不同的報價計算,但在第 4 個交易日後就會再以當時可交易的近月期貨接續計算現貨價格。

舉例來說,假設 10 月期貨 (近月期貨) 價格為 45 美元 / 桶,11 月期貨 (次近月期貨) 價格為 46 美元 / 桶,則現貨價格在 10 月期貨到期前,都會以 10 月期貨報價作為現貨報價,當 10 月期貨到期後第 4 個交易日即會以 11 月期貨報價為現貨價格接續計算,假設原油期貨價格皆無變動,但在 10 月轉倉 11 月的過程中,現貨價格的報價從每桶 45 美元跳到每桶 46 美元,無形中在三四天內好像上漲了 1 元,也造成現貨漲幅好像大於期貨一樣,但實際以期貨交易,是無法獲得這上漲的 1 美元。而原油期貨市場像這樣的正逆價差期間,通常都會延續一段時間,短則數個月,長則數年。試想若正價差階段每個月都這樣轉倉,有哪一檔原油 ETF 報酬表現可以追得上原油現貨。

因此才有類似像 USL 這樣改良型的原油 ETF 問世,USL 的持倉部位跨足了整整連續 12 個月份的原油期貨,降低每月轉倉時會耗損 1/12 的正逆價差效果。另一個有效的方法是由韓國及台灣所發行的改良型原油 ETF,透過計算正價差的幅度,在正價差達到一定程度時,直接轉倉持有 12 月份合約,以降低上述的轉倉成本,但當正價差縮小或是逆價差期間,則轉倉回持有近月期貨來追蹤原油指數。

因此可以透過觀察原油期貨的正逆價差來決定操作策略,下圖一是西德州輕原油期貨自 1983 年掛牌以來的正逆價差走勢圖,我們可以發現近 10 年來發生比較大跌幅的時間,是在 2008 年及 2014 年,當時都出現原油期貨由逆價差轉為正價差,後續皆出現大跌走勢。

圖一、西德州輕原油期貨掛牌以來的正逆價差走勢圖

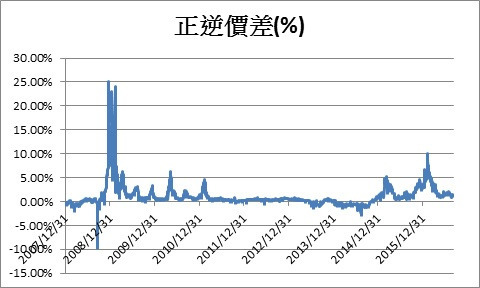

若再細看 2007/12/31 起至 2016/9/13 的這段期間就可以很清楚發現 2008 年及 2014 年的由逆價差轉為正價差的情況。

圖二、西德州輕原油期貨 2007/12/31~2016/9/13 的正逆價差走勢圖

因此當原油由逆價差轉為正價差時,或是說正價差擴大的期間,原油較易下跌,而原油反向 ETF,是毎個月必須平倉買進近月期貨,且新倉賣出次近月期貨,因此會越空越高,加上反向 ETF 每天必需調整曝險至 - 100%,在波段下跌時,會產生正的複利效果,相對的若是改良型的原型 ETF,則是會因正價差效果而買進較遠月的期貨,價格敏感度較低,因此在波段下跌時,相對跌幅會較小。所以,在這樣油價走勢背景下,買進原油反向 ETF 可獲取原油走跌的報酬,然而若不想承擔過大的原油波動風險,又想從中獲取部份利潤,則可以透過同時買進改良型的原油 ETF(如 USL),在一正一反的組合下,一個多賺,一個少賠,搭配使用後,在低度曝險的狀況下亦有創造獲利的契機。

以下以實例進行試算說明,西德州輕原油期貨自 2014/11/20 轉為正價差後,到目前 (2016/9/13) 為止,從未轉為逆價差,在這段期間內若選擇買進傳統原型原油 ETF(USO) 的話,下跌 66.65%,若選擇改良型原油 ETF(USL) 則下跌 49.83%,兩者相差 16.82%。

然而若同時間單買進反向原油 ETF(DNO) 則可獲利 81.58%,但若是在不承擔過大的曝險前提下,同時買進 USL 及 DNO,則這段期間,整體的報酬率可達 15.88%。因此在原油交易相關工具齊備下,透過觀察正逆價差變化,並選擇搭配適合的原油 ETF,可以在不同的市況下,可以提升交易原油的獲利機率。

|

|

USL |

DNO |

USO |

|

2014/11/20 |

35.68 |

40.33 |

31.09 |

|

2016/9/13 |

17.9 |

73.23 |

10.37 |

|

期間報酬率 |

-49.83% |

81.58% |

-66.65% |

- 黃金頻創天價 該如何布局?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇