〈鉅亨主筆室〉Fed將用升息、提振消費!

鉅亨網總主筆 邱志昌博士

壹、前言

從 2015 年初起、Fed 就不斷說要升息;但到現在只升息一次。投資銀行對 Fed 升或不升息,每隔一段時日多要預測與檢討。Fed 通常是每隔六周開一次「利率決策會議」(FOMC),投資銀行經濟學家則是,每隔六周就要抓狂一次。除要練就通天本事、精通所有經濟學派對貨幣政策主要理論與模型;還要眼觀四面股市、匯市、債市、與物價變化,且耳聽八方、美國東、西、南、北各大州、及日、英、中、歐四大經濟體;最後一定得找出 Fed、升或不升息原因。當然在過去一段時間、多要為 Fed 不升息找藉口。經濟學家在 Fed 升息大旗幟下,各式各樣預測模型與理論傾巢而出,豐富了金融市場。本文從有效需求消費者信心談起,提及各經濟學派對刺激經濟主要理念;最後發現如果出其不意,以再次升息方式壓低核心物價房租,或許就可增加消費者可支配所得;從理性預期學派思維觀點,這可能是對消費信心最有效的一招。

貳、凱因斯學派的確有效:大降美國失業率!

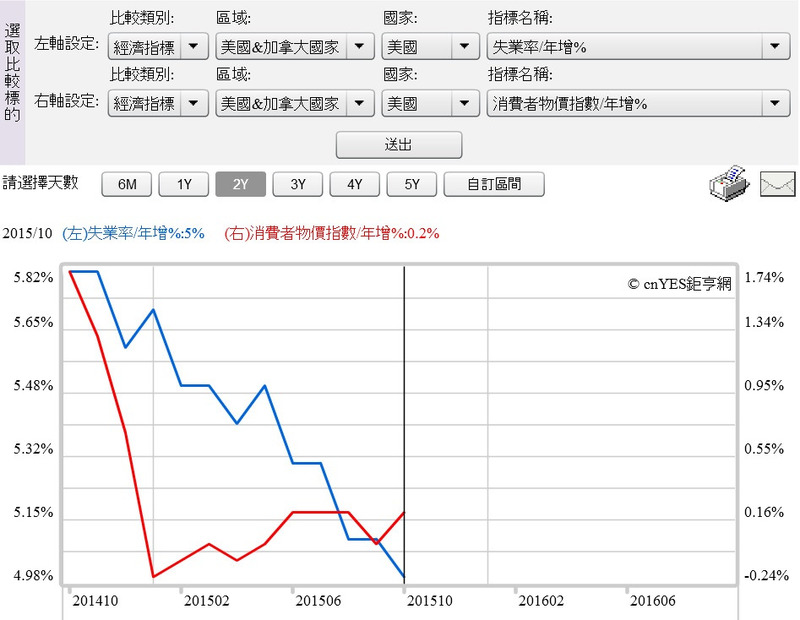

Fed 之所以運用 QE,解決與清理金融危機,基本概念是來自於 1930 年代、全球經濟大蕭條的思維。凱因斯經濟學理論認為,政府對經濟運行要適度干預。該學派認為,權衡擴張財政或寬鬆貨幣政策可刺激經濟成長。1930 年代美國羅斯福總統,就是運用這種財政政策解決高失業率問題、將美國由大蕭條中拉拔起來;這與現在 Fed 運用量化寬鬆貨幣政策,具有異曲同工之妙。但與 1930 年代,擴張財政政策不同的是,當今的 QE 貨幣政策、除想解決失業問題外,Fed 還想以存量所產生貨幣乘數餘溫,持續刺激經濟成長、延續美國於 2008 年中斷掉的景氣繁榮。因此 Fed 一直在等待復甦真正信號,就是 GDP 成長率與物價水準同步溫和上揚。廠商生產與行銷利潤,決定於生產要素成本、產品銷售價格;「物價」就是廠商批發銷售、再由零售商出售給消費者價格。由凱因斯學派觀點,屆 2014 年底時、權衡寬鬆貨幣政策其實就可以功成身退。由美國勞動失業率多年變化圖形變化可見,權衡貨幣政策的確已功德圓滿;將勞動市場恢復到正常水準。

(圖一:美國密西根消費者信心指數與物價年增率,鉅亨網指標)

這次凱因斯學派一石兩鳥做法是,希望在再度升息之前,讓廠商產品銷售價格也能上揚。因此以最有耐心方式,等待消費者物價指數年增率上揚。物價是由廠商與消費者,那一雙看不見手 Invisible Hands 所決定,消費者願意付出更高價格去消費,廠商有本事將售價調高。但目前美國物價不振最大問題出在消費者;衡量消費者未來是否有擴張支出可能,多數投資銀行較重視的指標為,美國「密西根大學消費者信心指數」(Consumer Confidence Index,CCI),這是美國內需市場的「有效需求」指標。該指數是以統計抽樣調查方法,就是使用問卷對受訪人進行電話、或面對面問答調查。問題的內容包含消費者對目前支出是增還是減,即對目前財務狀況的滿足程度;及對未來可支配所得是否有會增還是減,未來幾年收入預期等等,其目的是為瞭解消費者對景氣循環影響。

叁、消費者信心指數下降、可支配所得低是因為房屋租金高!

外資之所以投資台股,資金面所面對的風險是,美聯準會宣告將會再次升息,甚至會不斷升息。今年初外資應是看準,Fed 剛在 2015 年 12 月 27 日升息;短期內不會再度輕舉妄動、再動干戈;因此夾帶現金股利的「求利訴求」,資金竄到各新興股票市場;造就全球股市自年初以來 8 個多月多頭行情。這波攻勢最後也使高檔區,美股續創歷史新高。如道瓊工業股價指數,在 2016 年 6 月終於站上 18,000 點,這點數是過去幾年來美股天險;多頭屢敗屢戰、久攻不下。截至目前為止,道瓊歷史最高點出現在,2016 年 8 月 15 日盤中 18,668.44 點。

美國是全球最大內需消費國家,在所有經濟活動 C、I、G、X-M 中,美國的 GDP 成長率多仰賴 C 消費 Consumption,以強勢美元的消費力創造經濟成長。道瓊或 S&P 500 股價指數,主要的經濟指標在生產面、即在 Investment 投資上,為美國設備供應協會所編製,ISM 採購經理人指數;而在消費面上、則為消費者信心指數 CCI。根據維基百科紀載,該項指數最早編制於 1940 年;由密西根大學調查研究中心,對 500 到 600 個消費者,使用分層抽樣方式進行問卷調查。調查中心於每個月 11 日前後,公佈前一個月的調查結果初值,再於每個月 25 日前後公告終值;這也是台灣國發會,公佈上個月景氣領先指標、景氣對策信號時間。問卷所設計的答案有三類,Positive Negative 及 Neural,然後再將所有問卷答案匯總「指數化」。近幾十年來該項指數「基期」(Base Period),隨著全球重大景氣轉折變遷而有所調整;也就是比較基礎會因為,經濟情勢的變化而調整。1940 年後於 1966 年調整過一次,當時就以 1966 年第一季為基期即 100;1985 年時也調整過一次。與所有指數化的統計時間序列一樣,運用指數去做比較有多方面,如落在 100 以下就是比基期時的狀況差;而也可以與上個月做比較、或是與去年同期比較。

一般金融投資與經濟學家,多將 CCI 視為景氣領先指標。但在實際運用上需留意,雖然問卷設計已問到受訪者未來狀況;但答問者會隨當下總體經濟、及自己收入變化情況做動態調整。因此 CCI 領先景氣的有效期間、應是只有一季時間,因為在一季之後、總體經濟就會顯著不同。GDP 與股價指數預測,多必需要有動態觀念;因為其它具有影響力的總體經濟數據,會與 CCI 一起發揮效應、互相影響。2016 年以來,美國密西根大學 CCI 每個月終值,由年初至今是開高走低趨勢;8 月份為 89.8 點,創下近 4 個月的新低點。以年增比的觀念,2016 年 1 至 8 月的平均值,顯著低於去年同一期間。這兩年自 2015 年初以來,CCI 指數每況愈下、呈現不振趨勢。

肆、為增加有效需求、各學派吵成一團!

近一年多以來,以房租與工資為主的,美國核心物價指數的表現,一直多優於消費者物價指數;房屋租金與工資同時穩定上揚。但房屋租金成長高於工資,這使核心物價與消費者可支配所得出現矛盾;薪資是緩緩上揚、但承擔房屋貸款壓力卻越來越大。核心物價年增率成長接近 2%,但消費者物價年增率卻一直徘徊在 1% 左右。可支配所得的增長、主要來自於「原賦效果」Endowment Effect;就是因為累積或繼承等財產,這些資產價格上揚、所帶進來的消費信心。在 2008 年金融風暴中,美國中產階級受到重創程度,可能低於資本家、企業董事長、CEO、經營團隊。但對中產階級而言,該次風暴可能是不可逆的,就是資產的借貸情況無法挽回,房地產被金融機構斷頭拍賣;股票與所投資的基金,又在需要流動性時被停損、或被金融機構斷頭出售。相較於資本家、CEO 等,這一個階級的房地產與股票,有能力、或有調度管道,因此在 Fed 幾次 QE 下、可以再度起死回生。凱因斯學派下的寬鬆貨幣政策干預,其效益的分配有傾斜疑慮。

一、為解決 QE 所造成的深化不足,與效益分配不均;新凱因斯學派說,為何不改用財政政策?不要拚老命緊抓貨幣政策不放。在 9 月 3 日 G20 杭州峰會前,美國財長就說大家應改採,財政政策刺激經濟成長,不要再進行 QE 或負利率、及各式各樣寬鬆貨幣政策。中國人行副行長易綱則說,大家不要再用寬鬆貨幣政策,不要再進行貨幣戰爭;中美兩國對於匯率運作溝通通順。美 Jack Lew 財長說,他非常理解人民幣之所以出現貶值,是為匯率改革制度的進展,不是為爭取貿易盈餘。二、對於 QE 不再持續顯著有效,貨幣學派說那就回到規則貨幣政策吧;該學派說權衡寬鬆貨幣政策,對經濟刺激效果只會是短暫的,最後藥效退卻之後,經濟還是會回到原來的軌道中。三、古典學派原本就不太理會貨幣的功能,賽伊說貨幣只是一層面紗,遮掩不住實體經濟真面貌。因為在它們那種年代中,並沒有這樣用錢可以滾錢金融市場,但這個市場現在卻可以厲害到拖垮全球經濟,搞出人類史上最大經濟危機,還讓台灣發明一種人類前所未有工作制度,沒有薪水的放假;公司也不資遣員工、就叫你不給錢去放長假無薪假。古典學派最叫人不放心的,就是告訴所有人放心,每個市場多會有那雙看不見的手,一隻叫供給、另外一隻叫需求,這兩隻手任何時刻多會形成「剪刀差」,均衡是常態、失衡是偶然。

伍、結論:以升息打下核心物價、也可增加可支配所得!

新古典學派說,政策如果要有效,就要出奇不意、攻其不備,就好是聲東擊西,這樣對經濟才有效果;所有政策多可以分成預期到,與沒預期到兩部份,預期到的部份對經濟沒影響。理性預期學派不啻告訴 Fed,現在若來次重啟 QE,可能就會將 GDP 成長率推上 3%、失業率搞不好會降到 4% 以下。就跟英格蘭銀行一樣,來個豬羊變色吧?其實以理性預期學派衡諸目前市場,Fed 在 9 月 20 日宣告再次升息,以展現其長期升息的意志,這更是出乎預料之外。如果不升息也無法增加可支配所得、提振消費者信心,為何不反手將核心通膨打下來,讓房租費用適度舒緩下降,提高可支配所得、推升消費者信心?(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文所提及內容,為行銷或投資損益背書。)

- 川普與鮑爾的角力,將改寫全球市場?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇