【普徠仕觀點】能在低利環境提振收益的高收益債

普徠仕固定收益團隊 2021-05-07 15:55

重點摘要

- 隨著全球經濟從疫情的衝擊中恢復過來,未來幾年波動性和低利率可能會持續。

- 根據過往經驗,高收益債的表現在經濟衰退後的幾年往往能超越股票,對於在後疫情時代中尋求收益的投資人來說,這可能是一個有吸引力的選擇。

- 在未來幾年中,一些最好的高收益債機會可能會出現在防禦性領域中,例如有線通訊和零售業。

隨著全球經濟從疫情的衝擊中恢復過來,未來幾年波動性和低利率可能會持續。駕馭這種環境將是困難的,尤其是在過去一年的強勁反彈後,股票報酬可能會更低。根據過往經驗,高收益債的表現在經濟衰退後的幾年裡往往能超越股票,對於在後疫情時代中尋求收益的投資人來說,這可能是一個有吸引力的選擇。

高收益債經常被一些投資人忽視,因為其被認為波動性過高;但這是一種錯誤的認知。在過去的 10 年中,美銀美林高收益債指數 (ICE Bank of America Global High Yield Index) 的年化標準差和最大跌幅僅約為 MSCI 全世界指數 (MSCI All Country World Index) 的一半(圖 1)。

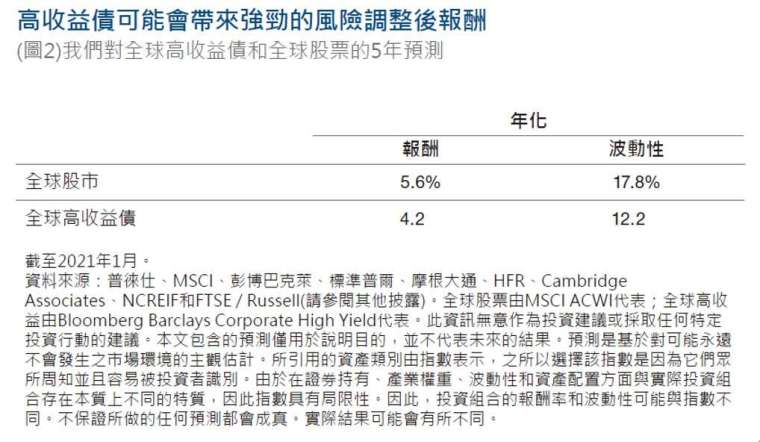

關鍵是,這種更低的風險並非建立在對報酬的犧牲上面。在過去 10 年中,全球高收益債的年化報酬率約為 7%,而全球股票的報酬率約為 9%。因此,總體而言,過去十年來,全球高收益債承擔的風險僅是全球股票的一半左右,但卻可提供更大的風險 / 報酬表現 (圖 2)。

波動性將持續上升

在低利率的世界中,投資人要想增加收益就得廣泛撒網。根據過往紀錄,高收益債總是可以帶來出色的收益表現。由於高收益債在任何資本結構中的順位都高於股票,並且通常有多種證券可以投資,因此,它可能會使投資人在承擔更多選擇性信用風險的同時,獲得可觀的收益。

如果波動率繼續升高,我們有充分的理由相信,高收益債的這些特質將在未來一段時間內變得非常有用。公債和投資等級債的收益率很低,在某些情況下甚至是負的,而去年 3 月開始的股市反彈使股票價格處於緊繃狀態,這可能意味著未來幾年股市報酬率的下降。與此同時,許多國家解除封鎖並重啟經濟的前景,已經引起人們對通貨膨脹的日益關注。低利率和潛在的通貨膨脹相結合,意味著波動持續的可能性很大。

我們認為,未來幾年的主題將是推動公司發展的潛在經濟基本面、與市場技術面因素 (例如對通貨膨脹的擔憂) 之間的拉鋸。儘管技術面因素將不可避免地在短期內對價格產生影響,但我們認為最好將重點放在那些具有良好基本面的公司上,因為他們有望從未來幾年更穩定的經濟環境中受惠。有能力且願意把眼光放得更遠、比起短期波動更專注於長期基本面的投資人,將更有機會獲得強勁的中期報酬。

評等較低的公司很容易從復甦中受惠

對收益的追求已經吸引了越來越多的高收益債投資人,他們以前很少或根本沒有投資高收益債的經驗。對於此類投資人,重要的是真正了解他們所承擔的風險,以及這些風險的定價是否能帶來良好的報酬。

高收益債是泛指投資等級以下的公司債,並且處於信用評等中較弱的一端。低評級的公司可能比高評級的公司更能從經濟復甦中受惠,特別是如果他們已經在 2020 年倖存下來,並且擁有穩定而可持續的資產負債表,從而使其能夠度過未來一段時期。一旦疫情後的經濟復甦全面展開,這些當前價格受到壓抑的公司可能會提供很好的機會。

墮落天使壓低了違約率

墮落天使 (從投資等級債券降為高收益債券) 進一步豐富了高收益債的投資機會。去年,全球高收益債市場中的墮落天使規模達到創紀錄的水位,價值將近 2500 億美元。高收益債市中如此大量的墮落天使,甚至改善了高收益債的整體信用品質:10 年前,美銀美林高收益債指數中約 40% 的債券被評為 BB - 級(高收益債所能達到的最高信用評等);而今天,這個數字已經接近是 60%。

隨著高收益債的平均評等上升,整體的違約風險下降了。1 年前,我們預計 2020 年美國的高收益違約率約為 10%,歐洲為 4.5%;結果美國的這一數字約為 7.5%,而歐洲則不到 3.5%。今年,我們預計違約率將比去年減少一半。這表示,資產負債表修復和大量墮落天使這二因素的結合,應該可以大大降低高收益債發行者的違約風險。

此外,根據摩根大通的數據 1,投資人在公司違約時能拿回的金額也大幅增加,目前超過 50%。以歐洲高收益債為例,如果違約率為 2%,而從違約公司拿回的金額為本金的 50%,則總損失為 1% 或 100 個基點。鑑於目前高收益債報酬率與無風險利率之間的利差約為 390 個基點,因此在考慮到違約風險後,整體潛在報酬率將接近 300 個基點。

1 截至 2021/3/31。

防禦性領域可以提供一些最好的機會

我們認為,一些當前最好的高收益債投資機會存在於防禦性的領域中,可以為投資組合增加收益。例如,有線通訊產業的前景看起來就不錯,因為即使是疫情結束後,轉向居家上班的趨勢也很可能將持續下去,從而帶來對數據傳輸的更大需求。雖然該產業中的龍頭可能已無法再提供巨大的價值,但它們可能仍會提供非常可觀的收入和一定程度的穩定性。

另一個值得考慮的領域是食品零售,尤其是連鎖超市。該產業具有與有線通訊產業類似的潛在穩定性,並且在所有權變更時可以提供一些誘人的機會,就像最近英國超市集團 ASDA 被收購時那樣。收購導致資本結構發生變化,並可能增加槓桿,這意味著更大的風險,但也可能帶來一些非常好的機會。

總而言之,儘管收益率比過去要低,但我們認為,高收益債投資人能夠從有利的基本面環境,以及比其他高報酬資產更低的波動性中受惠。為了充分利用機會,我們認為投資人應避免試圖追逐整個市場,並精選欲投資的高收益債券。最後,值得注意的是,由於高收益債一直以來提供的穩定報酬,因此在將其加入永久資產配置模型中時,高收益債可以最有效地發揮作用,以幫助投資人隨著時間的推移從複利中受惠。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 最低50美元即可參與!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇