【邱志昌專欄】台股短線過高、但沒有泡沫化!!

首席經濟學家 邱志昌 博士 2021-01-11 07:00

壹、前言

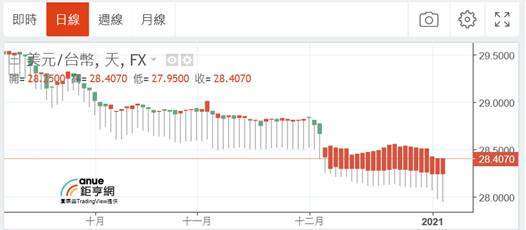

近期新台幣兌換美元匯率持續上揚,台股股價加權指數一度攻到 15,000 點;單日台股集中市場成交量,在交易過程中不斷爬升。如此大漲的股市引發市場投資人,對股價過高、甚至認為股價已經有泡沫化的虞慮。由美元兌換新台幣匯價周線圖檢視,新台幣匯率曾經攻到 28.1434 兌換 1 美元。檢視 2016 年外匯市場至今表現,美元兌換新台幣已經升值 5 美元;這使得出口廠商在年底,以新台幣結算盈餘時多有顯著匯兌損失。所有各國貨幣金融管理與營運機構,當前多會面對這樣一個棘手難以處理的問題;就是經常帳的未來,與目前金融帳的旺盛、魚與熊掌難以得兼。各國央行一方面認為,全球的金融市場資金實在是過度寬鬆了;因此資本市場的熱絡火紅根本無法抵擋。但是在其它國家多沒有想要同步收資金之前,如果自己運用本國貨幣執行緊縮政策的結局,極有可能又會繼續誘發自己貨幣匯率的上揚。新台幣的利率若被預期加息,則外資會繼續將美元換為新台幣,會使匯兌繼續上揚,再進入新台幣套匯的資金會更多;這真是一個騎虎難下的局面。

尤其是 Fed 若要考慮資金回收,則當美元利率提高至其理想,聯邦資金利率達到 2% 到 2.25% 之前;公債殖利率將會上揚。該國匯率會因為預期利率升高,而美元將轉貶值為升值,這樣就會解決台幣不斷升值的困擾。但目前美國仍壟罩在疫情中,國會還要擴大財政支出,繼續向就業市場放鬆資金。政府若以發行公債去搶貨幣市場資金,它的排擠效果還是難敵無限量 QE,貨幣市場利率仍然難以上揚;若此則美元指數頂多也只能止跌,新興市場貨幣很難迅速回貶。這就是所有新興國家央行,在貨幣政策執行上最棘手之處;全球各國央行擁有貨幣政策,但唯一可以任意揮灑得的國家只有美國與美元。這也為什麼台灣央行,為何在 2020 年 11 月底已清楚公開表示,它在此刻大環境之下、無法抵擋熱錢湧入台灣;並且暗示台灣出口廠商需要行外匯避險處理。因為央行相當清楚,此時此刻若要運用緊縮貨幣政策、拉下新台幣的回貶,需要面對系統性風險是,其它各國否同步也這樣做?尤其是 Fed 是否會停止無量 QE?換言之,新興市場各國央行不可能,只是為壓抑自己國家的通膨與爭與出口價格競爭力,而獨立自我緊縮貨幣調高存款準備率。這樣只會引火自焚,只能在各國一致的趨勢之下,才能保持平衡走勢。

貳、外資在 2020 年 11 月後重返台股市場!

由於美 Fed 在 2020 年 3 月進行無限量 QE,熱錢湧入新興市場;也造就新興市場經濟持續成長,尤其是亞洲新興國家的製造生產,恢復的速度多比其它地區快速。而在科技產業相當具有全球競爭力的台灣,其半導體產業更是得利於美中貿易戰爭;在疫情與美中對立情勢下,更成為中國大陸緊急拉貨對象。從 2020 年初起,台灣半導體在 COVID-19 疫情過後,繼續成為全球外資主要熱門投資標的。外資在台股不斷加碼,一直到 2020 下半年、新台幣兌換美元,匯價顯著升值之後;才開始出現轉買為賣。從 2020 年 7 月底到 11 月 27 日,外資約計調節了 7,000 億元新台幣台股股票;這也包含當紅的半導體股票台積電。台積電的外資持股股權,雖因調節賣出而由原有的 80% 降到約 76% 左右。但這多沒有阻止台股大多頭、資金氾濫的資本市場主流趨勢。

2020 年 7 月 2 7 日,台股集中市場爆出 3,400 多億元成交量後;台股股價指數依然持續上揚。全球資金寬鬆情勢,最終還是無法抵擋金融套利的誘惑;外資還是在 11 月中重返台股市場,針對他們熟悉的摩根指數成分類股族群、及電子高、中、低階半導體製程企業股票,進行急行軍式的投資買進。在美中科技大戰氣氛,預期美國總統川普,會瘋狂制裁中國華為、中興、半導體中芯公司技術擴張;而美國商務部又將指控這些公司在美國技術偷竊、指責中國政府以不公平補貼政策,擴張中國通訊與半導體產業。最後美國商務部對大陸這些廠商的抵制與制裁結果,會造就鷸蚌相爭、漁翁得利,台灣廠商因此獲取了龐大訂單;川普的仇中意識反將大陸訂單轉灌台灣廠商。外資熱錢把台股中低階半導體製程,如聯華電子、旺宏 Flash、南亞科 Dram 等股價,以極為緊湊投資節奏買到極高價位了。

2020 年 12 月中,台股單日成交出現 3,000 億元以上,之後龐大的單日成交金額數越來越頻繁,金額也越來越大。熱門交易的類股、或個股也由半導體延伸到航運類股;如貨櫃航運的長榮海運、陽明、萬海航運與陸地運輸志信等。資金的狂潮還奔向鋼鐵類股,如中鴻、中鋼、第一銅鐵等股票。其中航運類股的長榮、陽明海運與志信運輸等股價仿佛如旱地拔蔥,讓眾多多頭直接感受錯愕與驚艷。獨獨過去多年以來,一向與台積電股價連袂上揚的鴻海;這一次股價表現在 2020 年 11 月前卻相對憔悴。2020 年底接手郭台銘的劉揚偉,新任董事長在經營接手後一年多,漸漸嶄露半導體量子研究創新初步;鴻海集團股價在 2020 年底、突然與海運股價走勢一樣,2021 年外資開新年大盤之後,外資兩天內大買了 6.3 萬張。頓時電子代工加上半導體股票熱絡成交,鋼鐵與航運等類股又錦上添發,台股加權股價指數在 1 月 6 日,衝上 15,000 點以上,盤中最高曾達 15,197.68 點,單日成交量再度升級為 4,373.82 億元。當天的歷史最大單日成交金額震撼金融市場,股價泡沫化聲浪掀開鍋蓋。

叁、台股股價泡沫化了?

單就半導體族群股價,台積電在 2021 年第一個交易日,當日股價收盤約 549 元 / 股;而 1 月 8 日更推高到 580 元 / 股。以其每股淨值約 70 元 / 股計算,580 元 / 股的台積電、其股價淨值比為 8.28 倍左右。這與台股史上最高股價,光學類股大立光股價、在 2017 年 7 月 30 日歷史最高價為 6,000 元 / 股價,及每股淨值 999 元 / 股相比;大立光當時股價淨值比為 6 倍。此時 8.28 倍的市價淨值比的台積電,也並非顯著呈現極度乖離。在與世界頂級科技公司的競爭當中,英特爾、輝達、蘋果、韓國三星電子的競合,台積電技術至少已經領先兩年以上;台積電已擁有最高階半導體技術,領先程度與其它大場距離相當顯著。

回顧過去台股市場成立半世紀以來,股價衝上每股天價 1,000 元 / 股、或是 2,000 元 / 股者大有人在。但是大多的股王多是曇花一現,例如 1990 年代房地產價格首度泡沫化破裂後,金融類股股價從 1,000 多元 / 股與 500 多元 / 股持續空頭至今。還有敦陽科技、益通太陽能與智慧型裝置宏達電、筆記型電腦華碩、漢微科技的股價多當過股王;股價多超過 1,000 元 / 股以上。但其在高峰頂尖階段多不曾超過三年;就如同近三年的光學模組公司大立光股價。當代股王股價要有續航力,就要從公司技術與管理競爭力兼備開始;前者可以專業技術迎娶較高的營業毛利率,後者也可以較低成本取得低廉的固定與管理成本;學習到台塑創辦人王永慶先生 Cost Down 管理精神。以台積電競爭力優勢,其股價可能超越其它高價股後,長期維持在高檔機遇越來越高。、在這種優勢之下,市價淨值比達到 8.28 倍並非泡沫化。財務報告的營收、與季報損益表的盈餘動能多具備動態特質;在衡量股價高低的過程中,淨值變動的速度較為緩慢,它代表資產負債表之上資產減掉負債、也就是股東權益的變化。因此當我們將股東權益,除以所有在外流通股數之後,所獲得的每股淨值在中、短期,發生大幅變動的機率很低;最快大約只有一季的時間才會發生顯著改變。淨值會發生改變原因是因損益表,它最後的稅後盈餘歸建到股東權益中。如果該季有大幅獲利,則每股淨值有大幅增加機會;如果季損益表出現減損,則淨值將會減損。

目前是由台灣半導體領軍的股價新世代。台積電所帶領的大多頭行情,與過去台股資金行情有何差異?由市場熱絡程度與交投表現,這是繼 1990 年台股歷史新高後,這次股價澎湃洶湧浪潮,遠比上次 30 年前、資產價格澎湃洶湧時代還要耀眼。由於 Fed 進行前所未有的資產購買政策,無限量 QE;而且美元的資金聯邦利率,長期處於零利率或低利率。此次與 1990 年的資產價格大漲,所帶動的股市大多頭行情有所不同。當時土地與房地產價格大漲,台股加權股價指數在資產與金融類股帶領之下攻上萬點,緊接著在下一次攻堅中登上 12,682.41 點創下最高;之後由於產業外移、資金西進等因素,台灣經濟趨向於低檔盤旋。

肆、結論:2016 年至今,多頭長期持續;短期股價過高、但未泡沫!

經濟景氣循環畢竟是由市場供需所決定,1989 年中國經濟進入社會主義改革,1997 年亞洲金融風暴後,全球資金集中於中國大陸從事製造業生產,中國儼然成為世界最大製造業大國;GDP 成長率達到雙位數以上。2008 年大陸 GDP 規模進入成長高峰期,2014 年超越日本;但就從 2010 年起,中國大陸為提升脫貧生活水平,開始積極發展第三產業服務業,並且在 2008 年推出有利於勞動階級的勞動合同法,勞動薪資成本提高、環保意識抬頭;大陸民營企業進入科技互聯網創業趨勢形成。這樣的大國崛起威脅終於引爆,2018 年 1 月美國總統川普發動美中貿易戰爭;台商鮭魚返鄉潮流旦夕成形。由台積電近期融資融券餘額、融資下降、融券冷清表現,或可以見到台灣股市演變。顯然這不是一般投資大眾短、中、長期持久持有的股票,是耐心與對科技技術,與高階財務擅長處理的投資機構所持有。

而且除半導體產業之外,台股其它類股如鋼鐵與航運及其它產業類股,多有谷底翻揚的機會;這些類股機遇將也會成為階段性主流。本文發現,多頭也運用期貨市場機能;即拉抬權值類股、直到多頭清倉後,再由其它類股表現。這種現貨與期貨並行操作方式,似乎已被充沛的資金所善用,而類股輪動則使所有產業股多有表現機會。目前市主流類股的股價高不可攀,其實是台股加權股價指數因台積電等半導體產業興旺而高張;但細拆個股市價淨值比結構,並沒有嚴肅的泡沫化跡象。

(提醒:本文為財金專業學術研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇