【邱志昌專欄】股市榮景甩大蕭條一個大耳光!!

首席經濟學家 邱志昌 博士 2020-04-30 07:52

壹、前言

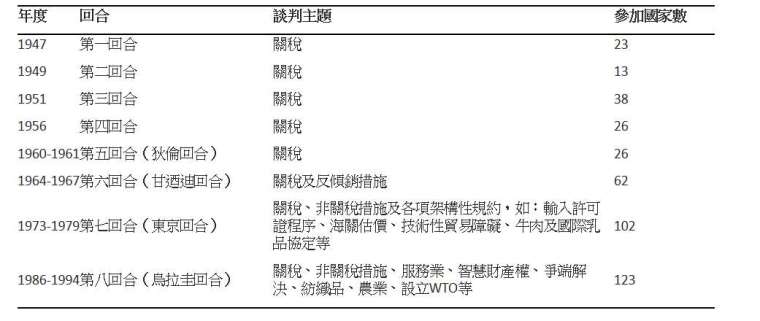

2018 年 1 月 29 日,美國總統川普在華府,橢圓形辦公室簽署「中國經濟侵略備忘錄」,開啟長期非全球化、重要的意識形態扭轉變化。美國在二次世界大戰之後,規劃了維持全球政治秩序的聯合國組織;並且以聯合國安全理事會治理,日常地緣政治的糾紛與衝突。若涉及重大的戰爭與領土紛爭,則由幾個常任理事國緊急召開會議,快速做出決議與付諸行動。在經濟金融方面,1944 年在美國不列敦森林會議中,設置了世界開發銀行 (World Bank)、國際貨幣基金 (IMF) 與 GATT 關稅暨貿易總協定,處理國際金融與貿易問題。1994 年時 GATT 另外成立 WTO 世界貿易組織,更積極建立國際貿易秩序。1994 年 GATT 與 WTO 並存一年後,1995 年 WTO 正式替代 GATT,統合為全球唯一推動全球經貿活動組織。1994 年 GATT 的第八烏拉圭回合,成為 GATT 的落幕曲。

因為開發國家多認為,在 GATT 之下多數貿易非關稅障礙,多已經蛻變為關稅課徵;而且關稅自由化的談判也告一段落。為因應產業發展所帶來的服務業開放,也就是各國的相互金融投資,及智慧財產權保護等問題。因此 GATT 由 1995 年起進階為 WTO。

貳、2018 年中美貿易戰爭與 COVID-19 多被視為「大蕭條」徵兆!

這些自由貿易遊戲規則與關稅精神,最惠國及國民待遇等等,多由美國倡導與先行。二戰之後美國以馬歇爾計畫復興了歐洲,也促使德國步入非武力威脅國家、引導該國國力由軍事侵略走向經濟合作;對日本則保留其天皇制度,但引導其政治民主化。還在與共產黨的冷戰冷卻之後,在 1989 年之後促使中國經濟起飛,由共產主義的貧窮步入社會主義。經過數十年改革開放,中國在 2014 年超越日本、成為僅次於美國的第二大經濟體;目前 GDP 規模已經接近 13 兆美元,僅次於美國 19 兆美元。但是這一些扶持與協助,並未使美國本身在這一些協助中得到顯著、或美國所希望的回報。二次大戰後接著防堵共產主義擴張,其實就是蘇聯的武力擴張,美國在中南半島與朝鮮半島、中東地區等地區投入不少軍力;越戰與韓戰讓美國財政與貿易赤字開始走下波,這兩項雙赤字年年惡化。

1985 年白宮終於按奈不住,要求日本與西德回饋一些貿易盈餘,在紐約「廣場會議」中美國直接點名日圓與馬克升值;1986 年後日圓與馬克兌換美元皆以顯著幅度升值。但即使這場匯率要求執行到 1989 年,多已造成日本經濟泡沫化;但美國財政與貿易雙赤字仍未改善。於是更進一步啟動經濟開放要求,白宮與商務部在 1990 年後對日本要求市場開放,美日貿易戰爭開打;要求日本開放美國稻米、小麥、玉米及牛肉進口等。同樣 2018 年美國針對中國大陸,也是歷經 2003 年 7 月 1 日,人民幣兌換美元匯率開始緩慢升值,但至 2017 年對美國雙赤字正面改善依然失靈。這些扶持措施並沒有換得美國所需利益,於是效尤日本掀起中美貿易戰爭。在美日貿易戰爭之際,國際經濟學家從未將該次戰爭,認定是大蕭條的誘因;但是中美貿易戰爭,卻被比喻為 1929 年的股市重演,國際經濟即將步入蕭條之說漸漸出籠。但回顧 2018 到 2020 年初的股市表現,卻是先跌後漲;道瓊股價指數迭創新高,台股加權股價指數也同步演出;暫時堵住大蕭條之說。

今 2020 年 COVID-19 病毒捲土重來,2020 年 2 與 3 月全球感染速度加速;接續中國大陸、歐洲的義大利、西班牙也淪為重災區。4 月初美國紐約等地病毒橫行,一度成為死亡人數最多國家;截至 2020 年 4 月下旬,全球確診為 3,059,572 人,死亡人數 211,310 人;美國確診人數為 988,451 人,死亡人數為 56,245 人。COVID-19 嚴重影響經濟活動,為防範境外帶來擴散方感染,包含台灣與歐美各國,大多採取暫停國際航班來往。開放的國際航班、大多是居留在外的台灣人,入境之後就以自費疫情專車前往檢疫居住所,隔離 14 天之後無症狀或經篩檢為陰性,才可以外出活動、回家過正常生活。

COVID-19 對全球股市造成嚴重黑天鵝效應,台股加權股價指數由 12,000 點大跌至約 8,600 點,幅度高達 3,400 點、等同一個多空循環的漲跌幅度;起跌日期為 2020 年 1 月 30 日,止跌反彈日為 2020 年 3 月 19 日。為防止 COVID-19 因為接觸所造成的感染,學校停課、工廠停產、餐廳關閉、旅館關門、居家工作、減薪等等;有效需求大幅降溫,石油價格大跌。Fitch 信用評等機構、IMF 機構陸續於 2020 年 3 月,大幅調降 2020 年全球 GDP 成長率;將 2020 年全球 GDP 成長率降為負數、成長率預估為 - 1.9%。多數機構概估主要國家失業率為 20% 以上;尤其在 2020 年 4 月初之後、由於美國初領失業救濟金人數由 2019 年底的 330 萬人,攀升至 660 萬人、乃至於 1,000 萬人、1,600 萬人。預測機構多被嚇到,紛紛再度調降美國今年 GDP 成長為 - 3.3%。台灣中華經濟研究院,根據失業率為 3.8% 正負偏向的假設下,也將台灣 2020 年 GDP 成長率估計範圍,以 1.03% 為核心預測最佳數值為 1.85%、最差數值為 - 2.55%;經濟大蕭條之說再度油然而生。

叁、1929 年至 1933 年的大蕭條是怎麼一回事?

股市投資者與經濟學家,經常習慣運用過去歷史經驗,以詮釋當前的現象與未來可能發展。本文檢視過去經濟大蕭條特徵與原因為:一、美國股市崩盤,在 1929 年 10 月 29 日、短短幾天之內大跌 20% 以上。當時 Fed 未能及時端出寬鬆的流動性,因此股市持續空頭趨勢。二、由於金融市場的崩潰、波及實體經濟,工廠倒閉、學生輟學、失學與失業增加率攀高。最高峰約 1933 年底美國失業率為 24.9%;失業勞工為 1,370 萬人。三、為扭轉經濟頹勢,1930 年 6 月 17 日美國國會通過「斯姆特 - 霍利關稅法」,大幅提高各國產品進口到美國關稅,1931 年起全球國際貿易步入「囚犯困境」中,數年後國際地緣政治紛爭此起彼洛,經濟衰退演變為長期無法由困境中脫身;因此被視為大蕭條。當時蕭條時代的經濟數據,被經濟學家認為是因為貨幣發行的金本位失靈,各國無法在金本位之下,擴張其貨幣流通量;最後導致因為流動性不足,使股市的暴跌演變為實體經濟危機。

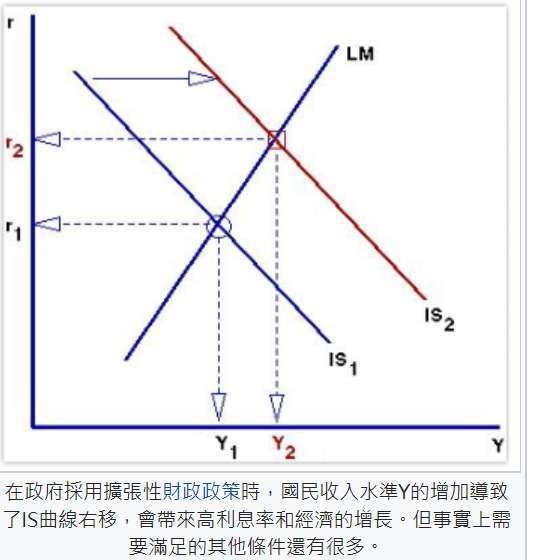

今日看來,這種因為金融風暴最後演成大蕭條,似乎與 2008 年全球金融風暴邏輯近似。經濟學者 Hick & Hassen,曾在 1935 年提出總體經濟,四大部門兩條類似供需曲線圖,用以詮釋情勢的演變與政策運作的推論;此即是 IS-LM 模型理論。I 是固定資產投資,S 即為以儲蓄代替反面的消費行為;L 是為流動性需求,M 則為 Money Supply。以這個模型去推演大蕭條,足以說明股市大跌之後,儲蓄大為增加,消費者不敢擴大消費,反而將資金投入儲蓄 S,有效需求降溫,廠商削減資本支出 I;而 I 的下降遠比 S 大,因此 IS 向左下方移動。而這項移動結果使得,國民所得減少、市場利率下降。但依照 LM 部門的該有定律,當市場利率下跌後,應該是會引發貨幣需求的增加;但是因為固定資產投資降溫,LM 又失去既有的機能,貨幣部門與 I 形成惡性循環,最後形成長期困窘。

只要該有的貨幣機能可以運作理想化,該模型在不景氣時代中,仍然有助於政府財政與貨幣政策的運用推演。若政策屬於財政政策,則對於 IS 消費者的消費、與生產者的投資多會有利。以此推動 IS 曲線向右上方移動,最後在市場利率與國民所得同時升高之下,達到第一個失衡之下的均衡成交。財政政策的運用會使經濟運作需要充實流動性,因此在減稅或是增加政府公共支出的效果發揮之後,需要以寬鬆貨幣政策去舒緩利率的上揚;這也之所以說明當初 1930 年蕭條後,經濟學家怪罪於流動性不足的原因。因為當時國家發行貨幣,需要以黃金存量為發行基礎;而國際貿易又以黃金實體為結算。因此當貿易保護主義,由「斯姆特 - 霍利關稅法」開始抬頭之後,國際貿易的比較利益消失,各國貿易退色後生產也衰退,無法再取得較多的黃金存量。而無法發行更多貨幣的結果,便會釀成利率上揚,回過頭來削弱投資活動、治絲益棼。

肆、結論:暫停或減速貿易戰爭是當下避免衰退必要條件!

這相較於目前為因應 COVID-19 疫情,各國多已幾乎是無限量方式供給現金流量的方法,在金融貨幣政策發行背景上有所不同。當今雖然仍處於金本位時代,但國際間貿易結算,已經不是黃金;是以 SDR 中的五大貨幣美元、歐元、人民幣、日圓與英鎊進行貿易結算。當然這五大結算貨幣本身,多有「特里芬難題」(Triffimn Dilemma) 特性。就是這些貨幣大量的發行不會導致,釀成該種貨幣無限底價失控的貶值;主要是因為它本身平日具備價值儲存功能。因此大量發行的數量中,有一部份會被貿易盈餘國家的央行與企業儲存起來。

這也是為何此次當 COVID-19 病毒,造成有效需求大幅萎縮、也就是油價跳水大跌與股市崩盤後;美國總統緊急要求 Fed 兩度大幅降息。Fed 在 2020 年 3 月 3 日與 3 月 13 日,將 FOMC 資金利率從 2% 至 2.25% 之間,再度降到 0.25% 到零利率;甚至還發動無限量 QE 量化寬鬆貨幣政策原因。其實就是端出及時的資金援救,以免企業資金斷掉流動性,最後被負債所苦而倒閉。這也是為挽救失業家庭,免於沒有現金可生活的痛苦;大蕭條與此次 COVID-19 黑天鵝多是源自失業率激增。但大蕭條當時無法發揮的機能是,金本位限縮各國的寬鬆貨幣政策;而且美國為了挽救本身的失業,通過高關稅法案,全球貿易冷卻效果加速各自經濟惡化。由以上的簡單對照,本文認為在流動性已全面無限制放寬之後,所謂大蕭條風險已經泯滅一大半;何況美國或許應該暫時停下、或是放緩貿易戰爭腳步,讓全球各國貨物增產並貨暢其流、以貿易乘數效果逐漸恢復經濟成長。

(提醒:本文為財金專業研究分享,非大盤與個股投資建議書;只為說明用,對任何股市、無多空偏好;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇