〈美股達人投資術〉股息股+複利=獲利滾雪球 石油工程師績效打敗大盤

鉅亨網編輯陳于晴 2020-01-28 11:30

從小在美國長大的 Jason,是一名石油工程師,他曾在世界各地的海洋、沙漠等無人地帶工作,在鑽油平台上進行危險的開採任務。投資經驗 10 年的 Jason,他認為美股是全世界最棒的市場,有相當多股息連年成長的好公司,靠著長期持有、複利的威力,讓他的投資績效成功打敗大盤。

2008 年全球金融海嘯發生時,還是大學生的 Jason,當時對於金融、房產、失業等崩盤的狀況完全沒有概念,不過,看到家中長輩的焦慮恐慌才發覺事情嚴重性,長輩退休前在世界前十強的石油公司任職高階主管,工作一輩子的資產,一個星期就蒸發了 3 分之 2。Jason 明白到一個道理,如果你不懂得資產配置,全把錢交給經理人管理,最終不管賺錢或賠錢都需要支付高額的手續費、管理費。

對於仰賴原油進口的台灣人來說,石油工程師是有點陌生的職業,但美國因頁岩氣產業蓬勃發展,造就龐大的工程人員需求,根據調查,石油工程師平均年薪可達 13.6 萬美元 (折合台幣約 420 萬元),穩居美國前十大熱門行業之一,不過,Jason 說,從事鑽油的工作,不僅工時長、環境惡劣、風險較高,對體能也是一大消耗,他認為這不是他的長期志業。

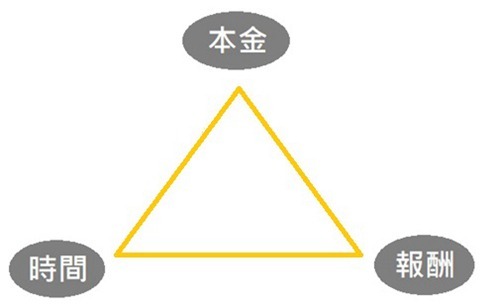

投資不是投機 黃金三角形理論創造被動收入

大學時期開始打工,Jason 獲得主動收入後,便從熟悉的石油類股開始投資,但由於理財知識不足,最後面臨慘賠,Jason 後來發現原來自己是在投機、賭博,而不是投資,於是開始找尋更好的方法來增加被動收入。

Jason 提出黃金三角形理論,分別為本金、時間、報酬三大要素,投入本金越多、時間越久,報酬也會越來越高,他投資的信念就是 “It"s not about timing the market, but about time in the market.” 我們不是要找一個最好的時機進場,而是要在這個市場越久越好,才能獲得最大的好處,Jason 強調,我們身在資本主義的世界,必須用更聰明的錢滾錢方式來獲取收入,年輕人都應該及早學習。

跟著大師學投資 觀察他們說的話、做的事

「一般人除了關注投資名人說的話,也要觀察他們在做的事」,Jason 建議想投資美股的人,可以學習華倫巴菲特、查理蒙格、彼得林區的方法。像是巴菲特曾多次在公開場合說,大部分的投資人都應該把錢放在 S&P 500 的指數型基金 (ETF),Jason 認為,如果對於投資沒有太大熱情的人可以參考,它具有複利、低風險兩大特性,投資所有企業的綜合表現,年報酬率約 9%,不過,對於主動型價值投資者來說,可從中挑選出優質、被低估的個股,建立自己的 ETF,而且事實上,巴菲特自己並沒有購買被動型的 ETF。

Jason 表示,從事投資 10 年來,一直專注在找尋買入優質的公司,賺錢、存錢、買股這個循環持續不間斷,因此,Jason 幾乎不賣股票,時間久了複利自然會發揮作用,形成獲利滾雪球的效果。他認為買股和買房一樣是資產的概念,買了房子就想安穩的居住,不需要隨時注意它的短期價格波動。Jason 強調,投資要有一個 Core (核心),你可以設定薪資的 50%、70% 存下來拿去投資、購入資產,再用被動收入購買其他消費性產品、奢侈品等。

舉例來說,喜歡吃牛排的 Jason,現在看到一客要價 60 美元,以他的財力當然負擔得起,不過,他卻心想這個價格已經可以買進 1 股可口可樂 (KO-US) ,且還能持有 100 年,但牛排吃下肚 1 天就消化掉了,顯見投資的觀念已經融入他的生活中,看事情的角度也變得不一樣了。

青睞股息成長股 複利發威坐領現金穩穩賺

對於許多分析師紛紛示警美股過熱,不過,Jason 不擔心,他認為美國股市體系相較其他國家是最完整的,包含許多跨國企業,都在賺全世界的錢,像是可口可樂的股息已經連續成長 57 年、麥當勞 (MCD-US) 也是連續 43 年穩定發放並上調股息。

Jason 強調,他挑選標的主要青睞股息連年成長的公司,適合不常盯盤的人,如果放了 20 年,你領到的股息可能早已遠超當初的本金。在台灣,許多股民會將中華電 (2412-TW) 列為股息股,不過,相較來說,台灣企業發放股息很難保持穩定成長,普遍呈現上下起伏不定。

Jason 說,他把這些股息股想像成旗下工人,它們不僅會賣力的為你工作,你也不需要支付薪水、勞健保,或負擔門市及庫存等營運成本,就算將股息收入拿去做投機的行為,最後賠掉了也不必覺得心疼,3 個月後又會有一筆資金進來。

在投資組合方面,最讓 Jason 印象深刻的就是蘋果 (AAPL-US),幾年前做價值投資時,當時評估蘋果落在合理價格區間便買進,隔沒多久,巴菲特也大量敲進蘋果,讓 Jason 獲得相當大的成就感。

另一檔則是菸草巨頭萬寶路 (MO-US),雖然它被列為邪惡產業,每年都成為各國政府的頭號要犯,但就投資角度來看,過去 5 年不僅漲幅超越大盤,甚至領先許多消費、電信類股,Jason 說,菸癮難以戒除,不論景氣好壞、調漲稅率,癮君子仍舊會付出高昂成本,因此,穩定配息的萬寶路,也成為他的投資組合之一。

投資績效打敗大盤 好的理財也是社會責任

回到台灣 2 年了,Jason 目前成為全職奶爸,他的投資績效已經打敗大盤,他認為,投資首要具備一顆謙虛的心,思考各種產品的風險,可以透過看書來增加知識,不要過度依賴專家或政策,而且投資是做一輩子的事,未來想將這樣的理念傳承給小孩,而不是像傳統的華人家庭,只把錢、房子當成遺產讓孩子繼承。

Jason 認為,好的理財也是一種社會責任、家庭責任,像巴菲特靠著價值選股並長期持有方式獲得財富,但他的家人並沒有這樣的投資能力,因此,巴菲特將留給太太的遺產信託基金,90% 投資 S&P 500 ETF、10% 投資短期政府債,好讓家人持續穩定獲得現金流來保障生活。Jason 認為,如果人臨終後留下的是資產而非債務,繳交遺產稅等稅務給政府,也是一種回饋社會,最終也幫助到你的後代,形成正向循環,巴菲特遺囑投資指示值得大家省思。

- 如何搭上主力順風車?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇