【邱志昌專欄】投資股票要看準匯率!

首席經濟學家 邱志昌 博士 2019-06-27 07:00

壹、前言

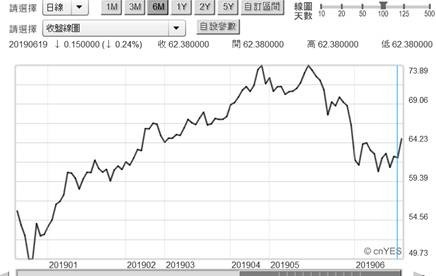

匯率價格對所有國際金融信息,多會快速與過度反應。在行為財務學上有「反應不足」(under Reaction) 及「過度反應」(over Reaction) 兩種行為模式,在新興市場一般是以「反應不足」為探討。在歐美外資看來,由於匯兌的換算,新興市場股票績優股票及價格多很便宜;例如大立光公司股價,兌換為美元約 125。台塑的股價,兌換成美元每股不到 4 美元,更遑論鴻海、台積電。因此在投資考量因素中,每每是匯率升值優先。投資應以循環性觀看外資,在新台幣貶值下砍殺股票,可能幾天後匯率一翻臉、由貶值轉為升值,外資大買股票,當然這些外資景氣循環上多是蝗蟲過境,會買也會賣在即將要貶值之前。如何判斷這一家新興市場匯率會貶值?國際金融與經濟情勢為主,油價快要由底部上揚,趕快進場;油價若處於高架即將落價、那趕快準備調節賣出一些股票。

貳、景氣榮枯唯油價是問?

油價就是凱因斯經濟學的「有效需求」量化指標,在 2008 與 2011 年時,北海油價多層飆升到 120 元 / 桶以上,實體經濟 IS 部門的表現相當熱絡;預期資本出還會增加,營業與投資現金流量未來會增加,當然就有餘力發放現金股利,也更能在這些預期中推升股價。油價其實對 IS 有落後作用,但卻是 LM 部門領先指標。但對於股價而言,還是以貨幣政策預期效果影響大於財政政策,本益比是與貨幣供給量 M2 呈正比。在國際熱錢的追逐上,貨幣政策與匯率呈現反比環環相扣,尤其是 SDR 貨幣的國家貨幣政策。

1976 年,MIT 麻省理工學院,經濟學教授 Rudiger Dornbusch 由諸多文獻與假說驗證研究發現,外匯匯率的短期巨大波動、是不符合於「購買力平價理論」。他以一個長期景氣循環視野,去觀察短期外匯的變動發現,任何一個國家短期匯率的變動,多會有對事件過度反應 Over Reaction,但一個長期景氣循環的期間變化,它的波動最後多會回歸到長期平均值之下。無論是短期或是長期多會有這種現象、就是 Overshooting、匯率會短期過度反應,長期則對於貿易爭結果落後度反應。

因此對於 IMF 而言,它一定要管理好每一個 SDR 貨幣的「極端政策」。諸如這次 2008 年次及房屋貸款金融風暴,若各國因為貿易戰爭,各國多想運用極端貨幣政策,爭取國際貿易的價格優勢,演變為匯率戰爭。就在 2008 年一過、2009 年 2 月 Fed 馬上推出 QE 政策,大量買進金融資產、融通資金。Fed 快速推出四次龐大規模 QE 之後,2014 年 6 月 ECB 才以負數存款準備率跟進,接著在 2005 年初也

才推歐元貨幣 QE 政策。這幾個主要鑄幣國家,不能同時推出這麼寬鬆極端的寬鬆貨幣政策。這可能引爆資產泡沫重新復活,也會使 IS 部門有恃無恐,推出大量資本支出、造成現在更慘的產品供給過多。光是美元 4.5 兆美元的 QE,就已經使全球股市至 2018 年高燒不退,如果沒有升息與貿易戰爭,股市上揚的幅度可能加劇。就如名諺所提所有事件多是吉中帶兇、兇中帶吉;股市大漲會使資本市場暢旺,但是過多的上市公司,會因為總市值的增加、大幅擴張資本支出。馬斯克可能會想把人類與汽車,帶到冥王星去旅遊了;企業借貸金額更大,現在景氣趨緩後償債極端風險馬上引爆。沉默是金、膨風是土,賺大錢的投資人,通常不會輕言投資目的。有的是未出國進修、有的是為購屋、買車、子女教育、長輩長照;有的是膽大借貸投資,有者是細水長流;各自的手段與策略不同。投資股票沒有心法只有「賺法」、紙上談兵、連實際經驗多不是未來行情變化應變可使用,只有走對勢頭、靈活操作才是贏家。

叁、除非哪一個 SDR 國家又失控?否則匯率長短期多是循環!

因此新興市場的投資,應該把握過度反應這一部份,不是等待新台幣確定不貶值時候,應該比外資還要有嗅覺,在大貶值即將觸底前,就進場買進股票,尤其就像台積電、聯發科、與瑞昱等等這一類,外資持有一定比率的股票。而針對 G20 習近平與川普的會談,其實這一如果預期這次貿易事件,被詮釋為利空出盡,或沒達成貿易談判協議之持續利空;投資者在前幾個交易日多可以先行賣出。這是股市最顯著的熱錢運作原理,它不是用確定性、而是以預期決勝負;等到確定時候、行情多已經過去了。這是所謂茂縣大小的差異。股市的價差交易關鍵不在於確定性,而是誰能在不確定下、具備準確預期與研判,並且早一步做出正確買賣動作。

在股市中沒有所謂,要等到確定後才去買股票;如果要等到所有事件多釐清再進場,那不是成功的標準模式。其實由於人性心理、行為財務,每一種有價證券價格、外資進出秉持的匯率多有景氣循環可循,只要按照匯率的循環投資,可能勝算會高一點;因為過低貶值的匯率出口商會賺錢,但是進口商也會賣出未見底的外匯。一個買匯、一個賣,會形成雙邊拉扯、最後均衡;不管大循環、短循環多是如此。這多是匯率指標提供給投資者,買股票或賣股票的功能。2018 年 3 月初起至 4 月,貿易戰爭震撼全球股票市場。紐約道瓊工業股價指數,以每天上下波動達 1,000 多點反應情勢發展。就勢美元指數而言,若有即將轉為強勢先兆,短線投資者應該在匯率高檔處先溜;但現在匯率處於低檔、外資也回頭到新興市場。2019 年 6 月的回頭,到底是為準備賺台股現金股息熱潮,還又是打帶跑?貿易戰爭與匯率變化是關鍵,貿易戰爭操縱在川普與習近平;形式才是比人強,匯率的變遷會比川普的推特要強;一個 Fed 主席的心意多搞不定?要搞定全期匯率?

結論:投資無所謂要等確定性環境??

所有股市、任何有價證券市場每一時候、每一時刻多處在諸多事件的未確定中。如果要等到所謂確定性出現,那就如同去等黃河水清。因此見到利多不必心喜,這可能是賣股票最好時機,就如同 2018 年初一樣,全球大作科技永生之夢,接著川普端出貿易戰,短期被悲觀視為大空頭,認為這是 1930 年大蕭條背景重現江湖。,但 2018 年中的下跌,目前看來是很好波段買點。過去數月大批熱錢衝美債,等到目前茂站事態將要明顯、股票卻開始加溫;這由以上本文邏輯判斷,似乎是兩邊不是人。美 10 年國債跌破 2.2%?這種機率相當渺茫;現在債券價格處過去幾個月相對高檔,不是嗎?

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何股市、匯率無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇