〈書摘〉帶你讀懂「市場失靈」,原來這些金融怪象要這樣看!

鉅亨台北資料中心 2019-06-21 16:58

作者沿著兩條主線:微觀個人非理性行為和宏觀金融市場失靈,對金融市場中主要的非理性現象進行全面梳理和介紹。在這個過程中,書內重點解釋這些看似非理性現象背後的原因,幫助讀者理性看待這些金融怪象, 並正確解讀應對這些現象的政策和金融市場設計。

以下內容摘錄自《理性的非理性金融》

閱讀時間: 9 分鐘

信息不對稱

2008 年 9 月 15 日(一)凌晨 1 點 45 分,美國第四大投資銀行雷曼兄弟突然宣佈破產。這家超過 150 年歷史的投資 銀行是美國華爾街上的一個龐然大物,破產前總資產超過 6000 億美元,主要業務囊括投行服務、股票和債券交易、 資產管理和私募股權在內的各種金融活動。

雷曼兄弟破產 後,美國乃至全球金融市場儼然就像一個支柱轟然倒塌的 宮殿。各種金融機構裡人心惶惶,到處彌漫著大廈將傾的 恐懼感。 雷曼兄弟破產後,美國多個金融市場受到投資人的瘋 狂擠兌。投資者猶如驚弓之鳥,快速逃離短期資金市場, 使這些資金市場的流動性瞬間被蒸發,市場運轉幾乎處於 停擺狀態。包括雷曼兄弟在內的很多金融機構,都依賴發 行商業票據籌集短期資金。

這些商業票據的主要購買者之 一,是各種短期貨幣基金。正常情況下,商業票據安全性 很高,發行的機構會按時還本付息。因此短期貨幣基金投 資往往很安全,收益非常穩定。但雷曼兄弟破產後,投資人對短期貨幣基金的安全性產生嚴重懷疑,紛紛撤出資 金。2008 年 9 月擠兌最嚴重時,每天從短期貨幣基金市場 撤離的資金量超過 1000 億美元。短期資金市場的枯竭,造 成美國金融機構融資困難,日常運轉出現很大壓力。這種 情況又加深投資者對金融機構的擔心,進一步擠兌流動資 金,形成一個惡性循環。伴隨金融市場的惡化和流動資金 的枯竭,消費者信心和實體經濟也開始受到沉重打擊,造成美國甚至全球經濟都步入一個長達 8 年的寒冬。

為什麼金融市場會出現擠兌危機?金融危機為什麼常 和金融泡沫如影隨形?為什麼金融危機會對實體經濟造成 毀滅性的打擊?這些問題將是本章探討的內容焦點。

金融市場的核心功能:金融媒介

在回答上述這些問題之前,要先從金融市場最核心 的功能—金融媒介說起。

前面介紹過,人類的儲蓄行為 創造了金融市場和金融工具。而銀行等金融機構則構成金 融市場上的仲介機構,撮合儲蓄者和需要資金的貸款人進 行交易。下面以傳統銀行為例,更詳細地介紹這種媒介功能。

一個儲戶(比如喜羊羊)在銀行存了 100 元,獲得銀 行一個 100 元的存摺。對銀行而言,收進來的 100 元是給銀 行資產增加了 100 元,與此對應,喜羊羊手裡的 100 元存摺 是銀行的負債,因此銀行的負債也增加了 100 元。由於資產 增加和負債增加正好抵消,銀行的淨資產並沒有變化。

這種情況反映了銀行收喜羊羊的 100 元實際上並非銀行所有, 而是銀行幫喜羊羊代管的資產。假設銀行有 10 個這樣的儲 戶,即可獲得 1000 元資金,然後把這些資金貸款給一個 客戶(比如灰太狼)。作為交換,灰太狼會給銀行一張欠 條,當作這種貸款關係的憑據。

欠條對於灰太狼而言,是 一個負債;但對銀行而言卻是資產,因為到期後銀行會從 灰太狼那裡得到還款收入。通過這個過程,銀行把從喜羊羊等儲戶收進來的資產轉移給灰太狼,充當灰太狼和喜羊羊等儲戶之間的媒介。上面案例中,銀行的每次操作其實都是一種債權和債務關係的轉移。

首先儲戶存錢到銀行是把資產轉交給銀行,這時儲戶擁有未來從銀行收回資產的權利(債權),而銀行有到期還錢的義務(債務);然後銀行貸款給客戶時把資產轉交給貸款人,此時貸款人有到期償還債務的義務,而銀行擁有對應的債權。最後的結局就是,銀行一方面擁有對應儲戶的債務(儲戶的存摺),另外一方面擁有 對應這些債務的資產(貸款人的欠款)。銀行付給儲戶利 息,同時也向貸款人收取利息,二者之差成為銀行的收 入。

現實生活中,除了從儲戶獲得的存款,銀行也有一部分自己的資金,被稱作銀行的自有資金。充足的自有資金,可幫助銀行等金融機構應對意外風險造成的損失。因 此最近的金融監管體系中(如《巴塞爾協議 III》,Basel III)1 ,大型金融機構被要求提高自有資金的充足率,防止 大而不倒造成的系統性金融風險。我們在後面幾章會更具體地介紹系統性金融風險。

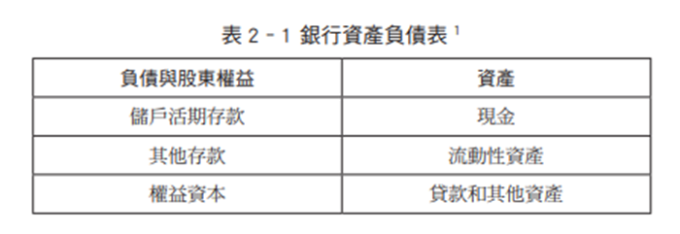

表 2–1 是一個簡單的銀行資產負債表。負債和股東權 益顯示了銀行資金的來源,而資產專案顯示了銀行資金的 用途。銀行資金主要來自儲戶的活期存款和其他類型的存 款。此外,銀行股東會投入一部分自有資金,被稱為權益 資本。銀行會把這些資金分配到不同的資產上面。比如銀行會留一部分現金來應付儲戶的日常提款要求。此外,銀 行還會保留一部分流動性強的資產,應對突發的提款要 求。剩下的大部分資金銀行會投資到流動性低但收益更高 的資產上,比如對客戶的長期貸款等。

金融媒介的期限錯配服務

對銀行這些充當金融媒介的機構而言,一個非常重要 的任務是在追求最大回報率的同時,如何管理好自己資產 的流動性和安全性。所謂流動性,是指資產快速轉化成現 金的能力(變現能力)。比如銀行把儲戶的資金貸款給企 業買設備,期限為 10 年,這種資產的安全性相對較低(企 業可能違約),而且流動性很差。如果儲戶突然要提款, 銀行沒有辦法立刻要求企業還錢來滿足儲戶的提款要求。

另外,由於資訊不對稱的原因,短期內把這種資產賣給第 三方的困難也非常大。相反,如果銀行用儲戶的存款買政 府債券,資產的流動性就很強。政府債券往往和股票類似,有固定的交易市場,而且每天都有大量的金融機構在 市場上進行交易。當儲戶要求提款時,銀行可以很容易地 把這些債券在市場上賣出變現,滿足儲戶的提款要求。

正常情況下,資產的回報率和它的流動性以及安全性 呈反向關係:安全性高和流動性強的資產回報率,會低於流動性弱和有風險的資產。例如短期銀行存款利率低於長 期銀行存款利率,因為短期存款流動性更強;對於存款期 限相同的政府債券和企業債券而言,政府債券的利率要低 於企業債券的利率,因為企業比政府更可能破產違約。

如果有人向你推薦隨時可以支取(流動性強)、安全而且回報又高的投資產品,你一定要當心,這很可能根本就是一 個騙局。 銀行管理自己資產時,一方面需要投資一些長期資產獲取更高回報,同時又要管理好流動性,應對儲戶的突發提款要求。因此銀行會把儲戶的存款投向流動性不同的金融資產,而不是把雞蛋都放在一個籃子裡。

總體而言, 銀行負債(如儲戶存款)的流動性仍然高於銀行資產(如 貸出去的貸款)的流動性。即使是儲戶的定期存款,基本上在交納罰息和手續費後,儲戶仍然可以要求立刻提款。 但銀行貸給客戶的資金在到期前卻無法強行讓客戶立刻償還。這種資產流動性小於負債流動性的情況,被稱為流動性錯配或者期限錯配(maturity mismatch),這種錯配在銀 行等金融機構的資產和負債結構中屬於常態。

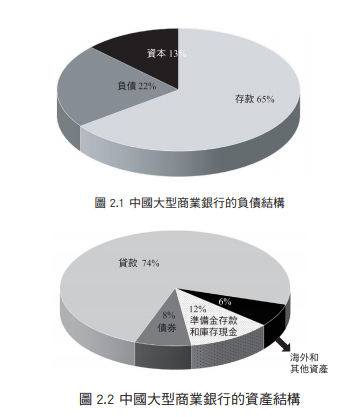

以包括中國四大國有銀行在內的大型商業銀行資產和 負債結構為例。圖 2.1 展示中國大型商業銀行的負債結構。 銀行負債反映了銀行資金的來源,主要由三部分構成:儲 戶存款、自有資金(銀行自有資本)、向央行或其他金融 機構借來的資金(負債)。

中國大型銀行的資金,有 65% 來 自儲戶存款,20% 左右(22%)來自向央行和其他金融機構 的借款,剩餘 15% 左右(13%)是自有資金。也就是說,銀 行可以動用的每 100 元資金中,大概只有 15 元是自己的,其 他 85 元是通過向儲戶或金融機構借款獲得的。

儲戶存款或 銀行從其他金融機構的借款,通常屬於中短期借款(如一 年期或更短時間)。 圖 2.2 顯示中國大型商業銀行的資產結構,說明銀行把 資金都投資在什麼地方。中國大型商業銀行把 74% 的資金都 發放成貸款。而將 20% 左右的資金,放在流動性比較好的 現金、銀行儲備金和債券上,應付儲戶的日常取款需求。 剩餘 6% 是銀行的其他資產,如銀行的辦公樓等不動產和海 外資產。在上面的資產結構中,銀行貸款往往是長期貸款 (一年或更長時間)。因此銀行資產的平均到期期限,要 大於銀行負債的到期期限,這就是前面介紹的期限錯配或 者流動性錯配。

金融機構的這種期限錯配,反映了市場中儲蓄者和 貸款人需求的差異。對很多儲蓄者而言,往往希望自己的 存款期限具有靈活性,以備不時之需;但很多情況下的貸 款人卻往往需要長期融資(比如房貸和汽車貸款等)。

因 此,就需要銀行等金融機構來充當金融媒介,承擔這種期 限錯配的風險。為了補償風險,銀行對客戶收取的貸款利 率高於付給儲戶的存款利率,是銀行主要的利潤來源之 一。但是這種錯配也給金融機構帶來被儲戶等投資人擠兌的風險。

下一節將會詳細介紹期限錯配如何造成金融擠 兌,以及目前的解決方案。 充當金融媒介時,銀行等金融機構的優勢在哪裡?在前章提到,金融機構有重複利用資訊的優勢,在收集和利用資訊方面有很強的規模效應。由於規模效應,金融機構 可以:

- 充當交易媒介來促成相互不認識的雙方進行交 易,降低儲戶和貸款人的交易成本,擴大交易對象;

- 由 於銀行本身的規模大,更容易分散風險,因此可以承擔期限錯配的風險,把小額短期存款聚集成大額長期貸款,提 供給需要長期巨額資金的項目,提高金融產品和金融服務 的範圍。

上面第一種情況,銀行撮合處於不同空間、相互不認 識的潛在交易對象。隨著互聯網技術的發展,出現一類叫作 P2P 的新型金融媒介服務,撮合儲蓄者和貸款人直接進行交 易。P2P 採用一種和傳統銀行完全不同的商業模式。傳統銀 行業務模式中,貸款人和儲蓄者通過銀行間接交易。與之相 反,P2P 則提供一個貸款人和儲蓄者之間直接交易的平臺。

【書籍介紹】

- 書名:理性的非理性金融

- 出版社:好優文化

【作者介紹】

王健

香港中文大學(深圳)經管學院助理院長,中國金融 40 人(青年)成員,深圳高等金融研究院宏觀金融穩定與創新中心主任,前美聯儲達拉斯聯邦儲備銀行經濟學家兼政策顧問。曾出版《還原真實的美聯儲》。

余劍峰

清華大學五道口金融學院建樹講席教授,清華大學國家金融研究院資產管理研究中心主任,美聯儲達拉斯聯邦儲備銀行研究員,中國「國家千人計畫」獲得者,前美國明尼蘇達大學卡爾森管理學院金融 Piper Jaffray 教授,前香港中文大學(深圳)經管學院執行副院長。

【購書連結】

- 掌握全球財經資訊點我下載APP

上一篇

下一篇