【郭恭克專欄】台股持續上演逆經濟基本面的上漲走勢

郭恭克 2019-04-24 10:32

4 月以來至 22 日止,歐、美主要工業大國股市依舊維持上漲格局,美股道瓊指數漲 2.25%、S&P 漲 2.6%、費半指數大漲 11.66%、那斯達克漲 3.7%,其中道瓊指數最高 26602 點已相當接近 2018 年 10 月的歷史最高點 26951 點,費半指數更創歷史新高,顯示美股年線趨勢重回多頭之後,牛氣沖天。德、法、英等國股市分別上漲 6%、4.3%、2.55%,日經指數漲 4.95%,韓股漲 3.55%,中國上證指數漲 3.49%,台股上市指數漲 3.61%、上櫃指數漲 2.79%。

以美國聯準會為首的經濟大國,央行貨幣政策態度自第一季開始轉為溫和鴿派態度,加上進行多輪的美、中貿易談判,雙方屢屢釋放樂觀訊息激勵市場之下,全球股市在全球經濟展望保守之下,在美股帶動下,2019 年初以來持續上演絕地大反攻走勢。

一、近期美國總體經濟指標:主要經濟指標持穩,但房市、車市趨緩不變。

4 月以來,美國公布的主要總體經濟指標,製造業採購經理人指數 PMI 反彈至 55.3,美國製造業 PMI 連續第 31 個月高於 50(榮枯分界點)大關,但製造業 PMI 自 2018 年第三季以來呈現緩步下降趨勢尚未改變。3 月非製造業採購經理人指數 (PMI) 自 2 月的 59.7 下降至 56.1,創 2017 年 8 月以來最低,金融海嘯之後,非製造業採購經理人指數 (PMI) 自 2010 年 1 月回升至代表服務業景氣擴張臨界點的 50 以上,至 2019 年 3 月為止,已連續第 110 個月高於 50。服務業整體產值逾整體 GDP 約九成,在 PMI 服務業指數尚未明顯靠近 50 或跌落 50 以下之前,顯示美國總體經濟景氣現況仍在穩健擴張軌道之中。

2019 年 3 月美國非農業就業人數月增 19.6 萬人,過去 3 個月美國非農業就業人數平均月增 18.03 萬,較 2018 年同期的 22.8 萬明顯下降,但每月新增非農業就業人口已連續第 102 個月淨增加,3 月失業率 3.8% 仍在過去 40 年的低點,顯示美國就業市場仍維持熱絡狀態。依過去實證觀察,在每月非農業就業人口仍保持增加之下,美股走空的基本面條件其實尚未形成,但若每月非農業新增就業人口連續轉為負數,則通常亦是股市將走入空頭循環的重要徵兆。

美國 2019 年 3 月單月汽車年化銷售量反彈至 1750 萬輛,2019 年前 3 月年化汽車銷售量為 1693 萬輛,但相較 2018 年 3 月呈現持平零成長狀態,年增率已連續 7 個月無法正成長,其中有 5 個月年增率負成長,高檔停滯狀態仍未改變,顯示車市景氣循環仍未脫離由擴張轉為趨緩的危機。

佔美國整體房市交易量約 84% 的成屋市場,3 月成屋銷售年率戶數下降至 521 萬戶,月減 4.9%,年減 6.96%,但 3 月年增率已連續第 13 個月負成長,整年度成屋銷售趨勢呈現逐季下降趨勢,顯示長期降溫趨勢尚未扭轉,2019 年 3 月房價中位數較 2018 年同期上漲 3.8%,較 2 月的 3.6% 上升,而 1 月的房價年漲幅 2.8%,創 2012 年 2 月以來最低的房價中位數年增幅。連續 85 個月、連續第 8 年的房價持續上漲推高房價已對購屋者造成壓力,加上美國聯準會緩步升息、加速收縮資產負債表回收資金,房貸利率形成逐年上揚壓力,亦使貸款購屋者怯步,過去兩年首購族占整體購屋者比率亦出現下降現象,3 月房貸利率下降,但 4 月上半月再度小幅上升,長年期房貸利率雖較 2018 年下降,但仍遠高於 2016 年的過去 10 年最低點。

二、近期中國總體經濟指標:消費、投資回穩,但總體經濟趨勢趨緩不變。

3 月居民消費者物價指數年增率反彈至 2.3%,為 2018 年 10 月以來最高點,舒緩經濟趨緩、內需力量不足的疑慮。3 月社會消費品零售額年增率自 2 月的 8.2% 彈升至 8.7%,為 2018 年 9 月以來最高,內需市場出現初步回穩跡象。3 月固定資產投資年增率 6.3%,創 2018 年 4 月以最高點,國內投資成長動能亦出現初步落底回升徵兆。

據中國國家統計局資料,中國首季出口年增率 1.19%,呈現接近零成長的停滯狀態,首季進口年增率負 4.31%,對照台灣首季對中國出口年增率負 11.2%,顯示中國對外出口成長動能停滯對台灣對中國地區的出口造成重擊。

中國 2019 年首季 GDP 年增率 6.4%,相較 2018 年首季的 6.8% 或是 2018 年全年的 6.6%,均顯示中國經濟成長趨勢仍處於趨緩階段。

三、近期台灣總體經濟指標:對中國外銷接單及出口同步大幅衰退,重擊台灣出口。

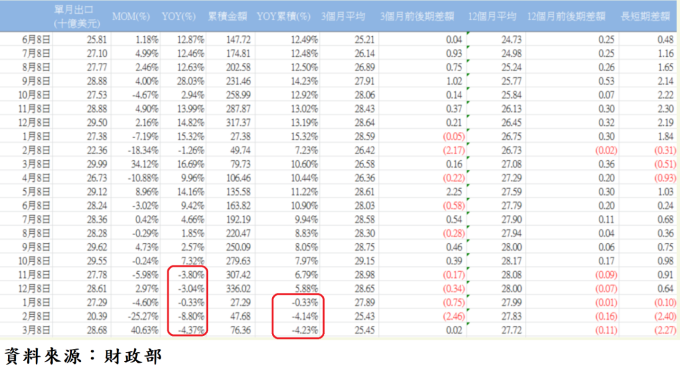

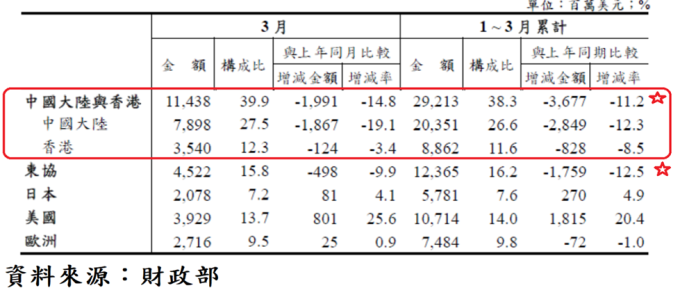

2019 年 3 月單月出口年增率負 4.37%,已連續 5 個月年增率負成長,首季累計出口年增率負 4.23%,明顯低於 2018 整年度對外出口年增率 5.88%,顯示出口成長動能持續呈現弱化現象。2019 年前 3 月對中國與香港出口占率達 38.3%,年增率負 11.2%;對東協出口占率 16.2%,年增率負 12.5%;對日本出口占率 7.6%,年增率 4.9%;對美國出口占率 14%,年增率 20.4%;對歐洲出口占率 9.8%,年增率負 1.0%。由資料顯示,造成前 3 月月出口年增率續呈現衰退的主因仍來自中國地區的出口連續衰退,對東協出口亦出現明顯衰退,中國因本身對外出口出現負成長已對我國及亞洲周邊國家出口造成相當明顯的負面衝擊。

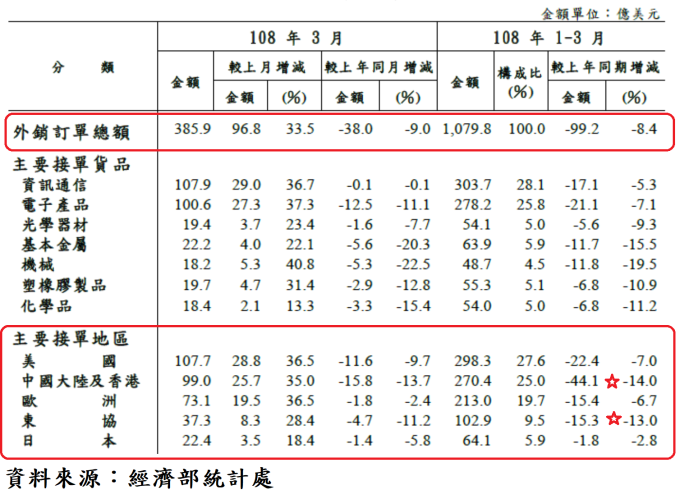

2019 年 3 月外銷接單年增率負 8.96%,連續 5 個月負成長,對中國及香港地區外銷接單年增率連續 5 個月負成長,1 月年增率負成長達 14.1%、2 月年增率負成長 14.3%、3 月年增率負成長 13.7%,首季累計對中國及香港地區外銷接單年增率負 14%,為我國對外出口接單衰退的最大原因。

首季對美國外銷接單年增率負 7%、對歐洲年增率負 6.7%、對東協年增率負 13%、對日本年增率負 2.8%。美、中兩國仍是台灣對外接單及生產轉出口的主要地區,我國對中國地區外銷接單衰退,預期將對 2019 年我國出口造成明顯負面衝擊,影響外貿部門對經濟經成長率的貢獻度,導致 2019 年經濟展望將較 2018 年保守謹慎,政府能否透過擴張性財政政策刺激內需以提振經濟景氣值得追蹤觀察,美、中貿易爭議,無疑地仍是我國未來對外貿易及經濟景氣的最大變數。

中經院預測 2019 年經濟成長率 2.15%,趨勢可望逐季攀升,各季成長率預估值分別為 1.75%、1.9%、2.31%、2.61%。中經表示雖然 2019 年上半年的成長率預估低於 2%,但下半年有信心可以突破 2%以上,主要的成長力道來自內需支撐,國內需求對 GDP 貢獻約 1.79 個百分點。顯然,經濟研調機構對 2019 年對外出口成長動能的期待仍相當保守。

綜觀美、中、台近期主要總體經濟數據,可見經濟基本面並未明顯好轉, 股市的上漲,主要仍在市場預期美國聯準會貨幣政策將轉為鴿派,有利市場資金維持寬鬆,其次,美、中貿易談判發展趨勢形塑市場樂觀期待,美股道瓊指數若能突破 2018 年 10 月的歷史最高點 26951 點,不排除台股將持續上演逆經濟基本面的上漲走勢。

台股年線 4 月中旬已再度轉為上揚,2018 年 1 月高點 11270 點是否突破將是首先觀察重點,讀者在指數再度攀底一萬一千點相對高檔之際,應嚴選優質本益比相對合理標的,持股應有高度風險意識,忌過度擴充財務操作槓桿。

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇