「鉅亨買基金」: 股市瘋漲,該停利嗎?

鉅亨網記者陳蕙綾台北 2019-03-22 14:57

今年以來,全球股市輪流大漲,已開發國家股市與新興市場股市分別上漲 11.12% 與 9.11%,與去 (2018) 年底的悲觀情緒成鮮明對比。在全球經濟數據持續轉弱下,投資人不免擔心漲勢將盡,並考慮逢高獲利了結。但停利真的是好方法嗎?「鉅亨買基金」認為,做好資產配置,會比抓停利停損的時間點更有利績效。

停利到底有幫助嗎? 「鉅亨買基金」試算,若投資人於 1988 年買入美股後,便忘記這筆投資,截至今年 2 月底,此投資的平均每年報酬率高達 10.3%。若投資人聽信投資專家建議,每年都嚴格執行停利計畫,也就是每月底定期審視年至今報酬,例如若報酬率超過特定幅度,便將美國股票換成美國政府債券,年底再調回美國股市,則投資人報酬將受到嚴重侵蝕。

且停利水準越低,投資人受到的傷害就越大,若 15% 時啟動停利機制,投資人年化報酬率將降低至 9.5%;若停利水準調整成 5% 時,年化報酬率將大幅下滑至 5.9%。

「鉅亨買基金」總經理張榮仁分析,透過研究,停利帶來的好處遠低於壞處,標準差降低幅度遠低於報酬率下滑程度,報酬風險比也會跟隨惡化,那停利加上停損呢?同樣從 1988 年以來,若投資人同時採用停利與停損機制,投資人報酬率惡化的程度遠高於單純停利機制。

張榮仁進一步解釋,若停利與停損條件都設在 15%,投資人平均報酬率進一步降低至 7.4%;只有停利停損幅度調整成很低的 5% 時,停利停損機制的平均報酬率才好於單純停利機制,但也仍低於長期持有策略本身。

「鉅亨買基金」指出,投資人往往認為停利與停損有助於平衡報酬與風險,可以讓投資人賣在高點並買在低點,但該策略實際回測結果卻慘不忍睹,傳統的資產配置才是調整風險與報酬的正確方式。

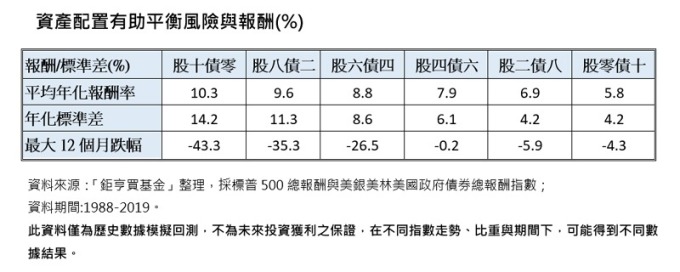

同樣從 1988 年以來,若投資人將六成資產配置於美國股票、四成於美國政府債券,且每年底再平衡一次,則該資產組合的年化報酬率為 8.8%、標準差為 8.6%,無論是報酬率、標準差或報酬風險比都優於停利與停損加停利策略。

「鉅亨買基金」強調,投資不能怕漲多,資產配置才是王道。「鉅亨買基金」認為,投資人別小看 2% 的差距,若投資人於 1988 年買入 1 萬元美國股票基金,長期持有投資人目前獲利 18.3 萬元,10% 停利與 10% 停損停利投資人獲利才 9 萬多元。因此,建議別再害怕市場短期是否漲太多,分散配置於股票與債券型基金,才是王道。

- 最低50美元即可參與!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇