〈鉅亨主筆室〉股轉債?債轉股?最後別裡外不是人!

鉅亨網 首席經濟學家 邱志昌博士 2018-12-26 07:00

壹、前言

觀察一種指標、或是有價證券的影響因素時,需要由多元化的角度去全面評估。例如自 2009 年以來、美聯準會 Fed 的每次 QE 與升息;事涉貨幣政策對債券殖利率、價格的影響。但是單此就這個政策、是無足以影響殖利率的。其實多還需要由流動性需求者 L,企業資本出 I、與個人消費信心 C,去做各個層面效果評估。如果 I 與 C 的主動效果多是正面;則殖利率的上揚、未必是來自於供給面 M 的收縮,而是企業對資本支出資金需求旺盛。因此在對單一指標進行預期時,需要去查明清楚的是,那一種因素的權重最高。雖然是同樣殖利率上揚或下跌,但每一個階段的核心因素多不會一樣;是輪動方式、非一層不變。相反地當機構要投資債券之際,最好去 Check,是因為資金需求不振?還是貨幣供給過多?還是景氣不好?這會有什麼區別?因為經濟景氣是屬於長期性因子;如果是消費需求不振、企業資本支出薄弱,則機構投資可以做為長期投資標的。但是若只是因為貨幣供給或是政策引發,則要注意其預期效果方向;單就貨幣政策的決定,是一種短、或中期投資,除非嚴肅判斷是否升、或降息循環;否則長期趨勢還是唯景氣是問。無論如何,有價證券的投資多要衡量短期、中期與長期的可獲利預期;否則轉來轉去、白忙一場。

貳、要問自己當初為何愛上股票?現在又為何要中途卻決定拋棄它?

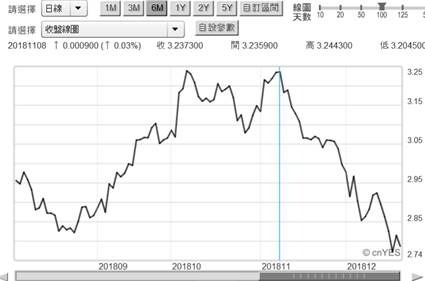

近期理財市場之所以有著買股不如買債券之建議,部份原因是因為客戶在風險性資產,股票與股票型基金投資上遭受利空襲擊;出現較為顯著的帳面損失,因此有義務為客戶尋求保全。二是短期全球的有價證券趨勢,已經呈現固定收益價格抬頭;利率指標的核心代言,美國政府 10 年期公債殖利率,已由 3% 以上開始下跌到 2.8% 水準。債券價格與油價同步被視為是,景氣中或長期的空頭走勢。因此就順向投資策略、順勢而為的一種抉擇,債券的確是投資可預期或例標的。就經濟景氣而言,無論是產業廠商庫存、或未來資本支出多同步降溫;近期積極 Cost Down 的廠商還針對未來新世代產品,進行必要組織人事調整。如果是以實體經濟項目訴求、投資在債券之上,則是為長期性的。若以 Fed 的預期貨幣政策為考慮,則在升息次數將減為兩次、每次仍然是半、或一碼預期下,殖利率的中期走勢可能也是下降。但是將要投資債券的投資者,需要特別、特別留意、或體恤 Fed 對通貨膨脹看法。這次 2018 年 12 月 20 日 Fed 的委員會,是以全數 10 票對零通過提高利率,這是對於未來通膨的擔憂。雖然國際油價已經跳水,Fed 成員心繫的卻是工資推動物價,而這卻並不是停滯性成本推動型的通膨。如果是以這個觀點判斷,則股市不會持續崩跌、形成長期空頭市場。在道瓊股價指數幅度與時間兩個因素考慮下,目前急下跌的態勢會先止住;但整理時間可能拉長。之後再去等待第一季中美貿易戰爭、英國脫歐的結果出現之後,再由低檔向上攀爬。以上的論述是在表達,投資者在機會成本的運用,投資債券可能是一個風險保守者,目前最可行的選項。但是在殖利率已經跌破 3% 水準,而 Fed 並沒有一絲看空美國總體經濟;這樣的情勢下進行賣股轉債?在投資行為、或策略選擇上是否非常吻合未來情勢???

當然這樣的投資轉換成敗,最後多是結果論、成者王敗者寇;操作的盈或虧寄望於未來情勢發展。對於產業企業家可能有著,目前有著不景氣才剛剛開始的感慨;但是由金融有價證券效率市場 EMH、或是外匯 Overshooting 理論檢視。目前道瓊股價指數至少已經反映,第五波延長波段的回檔修正,回到景氣該有的股價位置。財務行為常常說,市場會反映過度 Over Reaction。其實依據過去多次投資經驗,想要比內部與專業經理,投資股票獲取更多超額報酬;其實也不必去問這些人:可不可買你家的股票?不必要讓他們為難。實際經驗所體驗的道理,就是連這兩類投資者多感到產業糟糕、悲情到大悲的時候,就是買股票最佳時機。經營者是認為產業衰退、產業的熊市才剛開始?但股價反應的極有可能是,熊市已告一段落;接下來是西班牙的牛群快衝出來了?冬天已經到來、春天還會遠??若 Fed 對於未來經濟情勢的判斷是正確,則未來美國總體經濟仍然走向,需求推動 Demand Pull 的通膨,殖利率不會跌到慘不忍睹、不成人形的;物價會被工資成長所溫和推動。在這些正面的情境之中,或許見不到實體產業經濟崩落,產業會有更迭;但股市會是一種結構性換舵手,不會是全部默然無聲的。這樣的預期會使得債券的投資策略,只能成為短線風險規避的避風港,無法完全成為長線可釣到的肥肉。

叁、要從有價證券發行者、與需求者等多方分析趨勢與展望!

債券市場的發行稱為 When Issue,與股票初次上市的意義一樣,如果是債券交易商並非買斷、是 Sell side 性質者。在投標之前一定會在市場,對潛在的購買家詢問願意承購的價格;這是市場利率由來。而債券的票面利率,是一發行時就固定了。這是為何債券理論「馬凱爾」五個基本定理,初學者常常一再追問何謂「市場利率」?其實在貨幣市場投資工具結構中,最能反映短期資金鬆緊的是票券市場。在循環使用所謂 NIF 的過程中,短期資金的價格變化,很容易反應在發行利率之上;也很容易將銀行體系隔夜拆款利率、類似 LIBOR 的高低反映出來。

市場利率的基礎在於銀行、或金融體系隔夜拆款利率,它會衍生出票券、公司債、及公債價格變化上。倫敦國際銀行同業隔夜拆款利率,LIBOR 是全球固定收益證券,初次發行的基礎利率。這也因此馬凱爾債券定理說,當市場利率上揚前、債券殖利率將會上揚、債券價格下降。債券最基本的定理是,債券價格與殖利率呈現負斜率曲線關係;這也因此衍生出債券價格,對於利率的反映是不對稱的。利率上揚所造成的價格下跌,會小於利率下跌所造成的價格上揚。以上這些市場的變化,多是較為簡單的債券投資理論。這些是機構投資者的入門知識,它們所做的資產配置至少是,建立在較為多元化的結構分配上。較為熟悉的是大家多談「存續期間」(Duration)。在財務理論的第一章,開宗明義就講今天的 100 萬元,購買力一定大於未來 100 萬元;因此期間越長、債務風險越高。在債券的實際戰場中,多是動態的運用買與賣,賣掉殖利率在低檔的貨、也要買進殖利率高檔的債券;這樣不斷的不停運行、才能達成委託代理者的預算目標。簡單的存續期間是指,債券未來所產生的所有現金流量為,每一期折現值的加權平均數,然後計算持有債券到期的平均期間;它的單位一定是以年、或是天數計算。年度越長的債券投資組合,在面對市場利率波動時會較為敏感。因此完美的債券獲利模式是,2019 年 3 月之後拉高債券投資組合的存續期間,而在 2015 年 11 月 QE 退場之後,存續期間做出區間盤整。債券投資組合的存續期間,可以採取所謂「免疫策略」,也就是與負債支出日期配合的到期日債券,這樣吻合搭配未來該要的支出,公司降低屆時資金缺口風險。

肆、結論:別又變成債轉股?裡外不是人?

對於投資機構而言,債券的確是較佳「資產負債配置」有價證券;台灣最基本的債券結構有 2、5、10、20 年。全球債市最為發達美債,則有 3 個月、6 個月、2 年、3 年、5 年、7 年、10 年、30 年期等等。當然還有德、法與日本公債等等。這些國債的發行基礎,建立在債務人本身的信用 (Credit) 之上;也就是短期、及長期償債能力之上,速動比率、流動比率,最終表達就是 AAA 或是 BBB 等級等。唯台灣的國債流動性一向不佳,通常是一發行馬上被銀行、壽險公司鎖單然後持有到期。銀行、債券型基金、及壽險公司多買,然後就持有到期、大家多在以 RP 附加買回為主,那當然次級市場就冷掉了。全球較熱的標的,應是美國或是德國國債。

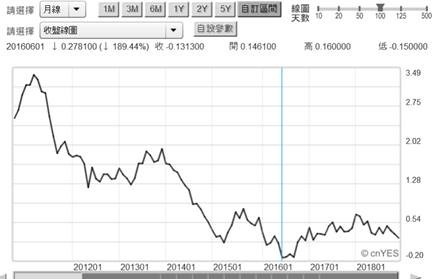

例如德國 10 年期債,在 2014 年負存款準備率、與後續歐元 QE 政策執行後,就瘋狂被買進、熱到破表,2016 年 6 月中竟然出現負數殖利率。也就是在當時買進德國 10 年期債券,將這些債券持有到期的報酬率是負數;這就是當時歐元 QE 執行後,資金氾濫所致,反正愛到瘋狂無怨尤。這種少有的顯著現象當然是,只在乎曾經擁有、不會有天長地久。目前將股票投資組合,轉換到以債券為主的投資,是迴避風險行為;如果回到過去、此時為 2018 年 11 月初,那的確是風險保守者、完全符合投資學教科書理論。但事過境遷後的現在,最多只能說這是風險中立行為;但若是一如 Fed 的判斷,未來是需求拉動型通膨,那在企業資本出死灰復燃後,現在傾全力投資債券的投資者,可能又變成裡外不是人了?

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何上市公司、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

下一篇