【郭恭克專欄】美股年線維持多頭外 全球股市年線同步轉空

郭恭克 2018-10-19 17:11

美股道瓊指數於 10 月 3 日創歷史新高後,因美、中貿易戰劍拔弩張氣氛,加上美國長年期公債殖利率在聯準會貨幣政策態度偏鷹派及美國總體經濟指標持續表現亮眼之下,刺激美國 10 年期公債殖利率創 2011 年 5 月以來最高點,市場憂慮股市投資者,尤其機構法人可能逐步棄股權資產轉投入收益率漸走高的債權資產,導致美股 10 月上半月重挫,全球股市因而上演崩跌走勢,幾乎無一倖免。

至 10 月上旬,全球主要工業國家股市,除美、日股市的年線尚維持上揚多頭趨勢外,其餘歐洲國家已全面呈現下滑的空頭格局;新興市場股市,除印度尚在多空掙扎邊緣外,以中國為首的亞太周邊國家股市亦全面走空,台股年線則於 10 月 4 日正式由上升轉為下滑,宣告自 2016 年 7 月以來的年線多頭循環面臨轉折向下的空頭危機已然成形。

美股雖經 10 月上半月劇挫,但年線多頭趨勢尚未遭到嚴重破壞,加上穩健擴張的經濟基本面支撐,尚無法斷言美股多頭循環將在此反轉走空。

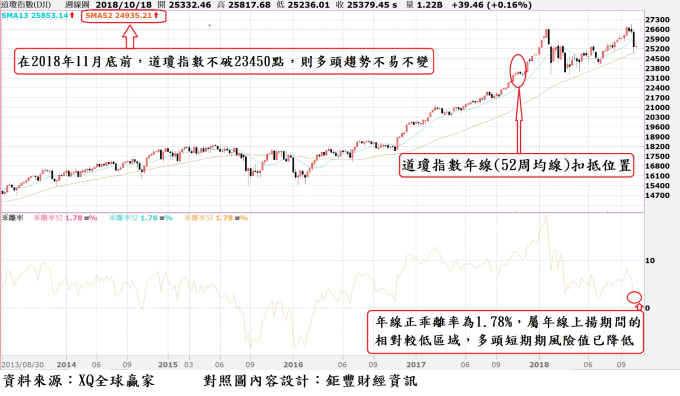

至 10 月 18 日止,道瓊指數收盤為 25379 點,年線 (52 周均線) 在 24935 點,維持穩健上揚的多頭趨勢,目前年線扣抵位置為 2017 年 10 月 20 日當周指數 23328 點,未來 3 個月平均扣抵點數約 24397 點,未來一個月平均扣抵點數約 23438 點,在 2018 年 11 月底前,道瓊指數不破 23450 點,則多頭趨勢不易改變。年線正乖離率至 10 月 18 日止為 1.78%,屬年線上揚期間的相對較低區域,多頭短期風險值其實已降低。

道瓊年線多頭趨勢短期雖不變,風險值亦因 10 月上半月指數劇挫而降低,但美、中貿易戰波濤洶湧,時常對股市造成壓力,美國 Fed 持續升息導致債券殖利率上升壓力,仍將干擾市場,增加市場震盪風險,若美元指數走堅亦常常形成國際游資自新興國家撤出壓力,造成全球股、匯市動盪。

圖、美股道瓊指數周 K 線與年線 (52 周均線) 乖離率走勢對照圖

美股短期多頭趨勢雖仍不變,但自 2009 年開始走上多頭循環的道瓊指數,至 2018 年已進入第 10 個年度,累積的長期持股獲利賣壓不容小覷。以月 K 線觀察,至 10 月 18 日止,10 年線乖離率上升至 62.28%,仍在長期相對高檔區,2018 年 1 月收盤時 10 年線乖離率為 78.7%,創 2000 年 10 月以後最高,隨後道瓊指數連續兩個月拉回。

圖、道瓊指數月 K 線與 10 年線乖離率走勢對照圖

美股 10 年線正乖離率除 2000 年那斯達克指數科技泡沫破滅前三年曾在比目前數字更高的正乖離率區域形成道瓊指數長達兩年的頭部區域外,隨後即造成以網路科技公司為主的那斯達克指數展開長達 31 個月的崩跌走勢。此隱含美股目前多頭趨勢雖仍未變,但金融海嘯後,連續上漲多年的美股處於長期相對高風險區的現實,這提醒投資者在樂觀的經濟數據之餘,仍應對股市保持高度警戒。

美國 9 月消費者者物價指數年增率下降至 2.3% 近 7 個月最低,核心消費者物價指數年增率 2.2% 與 8 月持平,物價未進一步竄高,料聯準會 (Fed) 緩步升息步調不變,自 2015 年 12 月以來將聯邦基金利率自 0.25% 連續八次調升一碼至 2.25%,且 Fed 九月會議紀要顯示至 2019 年底前仍將維持聯邦基金利率緩升的格局,預計仍將升息四次。

Fed 逐步升息導致美國 30 年期房貸利率自 2016 年低點約 3.6% 逐步上升至 5%,對貸款購屋者漸形成壓力,全美成屋房價中位數年增率雖連續第 78 個月正成長,但成交量自 2018 年開始下降,除因供給量不足外,長期貸款利率走升應是重要原因,美國房市成交量高檔停滯、成長無力恐成經濟景氣擴張循環漸入高原期的嚴重訊號。

台股指數至 10 月 19 收盤指數 9919 點,年線 (52 周均線) 在 10788 點。台股年線扣抵位置在 2017 年 10 月 23 日當周收盤點數為 10709 點,未來一個月扣抵平均點數約為 10620 點,未來一季扣抵的平均點數約為 10721 點,亦即在 11 月下旬之前,台股必須重回 10600 點以上區域,否則年線空頭走勢將持續。

年線負乖離率達 8.06%,隱含股市急跌後容易有反彈波出現,但反彈力道若拖泥帶水,接近下降中的短期均線即是反壓,投資者除非擬長期持有高現金淨流入、高配息股外,宜於反彈之際減碼或持續暫退場觀望,急跌後的反彈波極容易誘使積極交易者進場買股作多或欲搶反彈賺價差,投資紀律與人性貪慾的煎熬將是投資者必須面對的嚴厲考驗!

圖、台股周 K 線圖與外資買賣超及 52 周乖離率對照圖

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

下一篇