〈鉅亨主筆室〉內外資合流?戰12,682.41點?

鉅亨網 首席經濟學家 邱志昌博士 2018-06-11 07:00

壹、前言

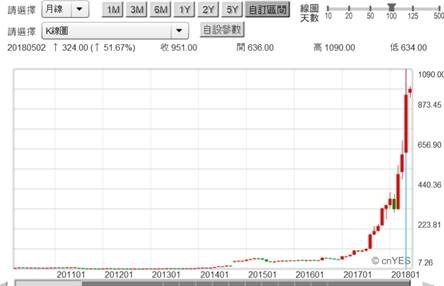

2018 年 6 月 4 日,台灣加權股價指數,攻上一萬一千點之上;在電子類股與大型權值股攻堅下,加權股價指數再度站穩 11,109.5 點,繼續向上挺進。台股之所以能攻上一萬、與一萬一千百點;前因是新台幣升值外資匯入,之後是在外資買超停滯後,本土資金回流充沛不虞饋乏。2017 年歐盟啟動全球 CRS 資金查稅,清查個人在全球存款帳戶;加上美國總統川普發動美國保護主義措施,台灣部份海外資金回到台灣。在貨幣市場資金利息收益尚未升息前,湧入股票市場及收租房地產投資。房地產價差投資利潤雖然消失,但是以收租為訴求的交易型態仍有交易青睞。台灣金融帳的流入可區分為,國內企業海外資金與國際投資熱錢;前者再度異動流出機率低,後者則視有價證券與匯率預期而定。

貳、外資的空頭顧慮?美元指數威力不再!

外資投資股票與本土資金投資,所選擇的投資組合標的顯然不同;在 MSCI 指數的大原則,藍籌與科技或是金融股,成為外資 2016 年 1 月到 2018 年 1 月,約有兩年期間積極買進標的。但自 2017 年 11 月台股加權指數由高檔滑落之後,大立光學、鴻海、最後連台積電多成外資出脫的兌現標的。外資之所以會這樣,在兩年時間內先買進,而後中止持續買超、反手出脫股票,最大的 Concern 當然就是美元指數的強弱;美元指數上揚、就是新興市場貨幣匯率貶值,這會喝止金融帳流入。從 2018 年 1 月 27 日,美股道瓊工業指數、史上最高點 2,666.71 點滑落後,外資在台股市場、賣超行為遠遠勝過買超;國內本土買超資金,似乎將外資中意標的蓄意冷落,轉進被低估的如被動元件、水泥、或是大盤次要主流金融類股;外資棄守電子權值股的策略、使得台股加權股價指數動盪;屢攻萬一點功敗垂成。

所幸這一波美元指數,其上揚架式並沒有像 1987 年、或是 1997 年時;Herding 集體兌換為美元匯出,繼而造成新興市場金融危機;外資是對台股獲利了結、但未大舉撤離新興市場。2018 年 1 月至今 6 月約有 5 個月期間,替台股撐起半片天的多頭英雄,是風力概念、被動元件、大數據儲存、及紡織、水泥等類股。這些個股多符合 Fama 三因子模型中,Small Size Effect 股本小、籌碼集中、總市值低不起眼;及市價淨值比低於 1 倍的股票。這些股價趨勢有的延續 2017 年漲勢,有從寂靜的 10 多年歲月中、突然旱地拔蔥。以順向投資策略理論而言,台股必然有續攻實力,尤其是多頭氣勢正旺;一鼓作氣、此時不攻擊尚待何時?但對以價差短線進出的投資者,在無風險利率無限借貸下,攻上萬一點之後、續攻機會成本風險增高。就如同 2016 年 1 月到 2018 年 1 月這波攻擊情勢,外資一再對電子權值、或是科技類股垂愛;部份個股坐冷板凳。

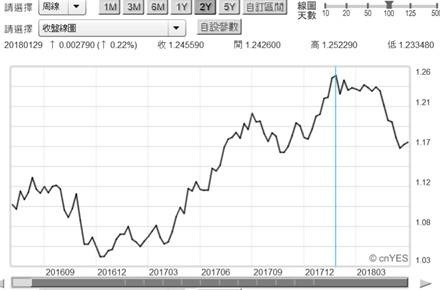

叁、外資重返新興市場?就在 ECB 宣告歐元寬鬆改弦易轍時!!

這一波台股股價指數創下萬一點新高;但台積電、大立光學與鴻海等蘋果概念股,多只是反彈格局、沒有續創新高價。加權指數創新高,但外資主攻的電子股價卻未跟進。這種結果動機來自美元指數的波動是緩和,沒有猛爆性跡象。未來要檢視外資再進場意願,就看美元指數對 ECB 貨幣政策的預期,與 ECB 跟進 Fed 緊縮貨幣政策有關。歐元極度寬鬆的負數存款準備率政策,宣告於 2014 年 6 月;至下周 2018 年 6 月 14 日屆滿 4 年。對美元指數會有影響的是,ECB 的貨幣政策將由寬鬆往後退到中性;這個宣告最大可能在 2018 年 6 月 14 日,或是第三季的 9 月,最遲或許還要到 2019 年終作。但不管 ECB 是宣告歐元 QE 必然退場;或是公開承認,負存款準備率是非正常的權宜貨幣政策。這多會使全球金融市場認為,此地無銀三百兩;ECB 最後還是要調整貨幣寬鬆政策。因此自 2018 年 6 月中下旬開始,由於對 ECB 必然結束寬鬆事前預期,此一預期會使美元指數暫時由高檔回落。這會舒緩新興國家貨幣匯率貶值壓力,外資資金會暫時停止股票賣超;在新興市場貨幣匯率不貶值環境下,持有股票賺取台股公司現金股利何樂不為?但是這種趨勢會因為 ECB,與 Fed 的緊縮角力的預期而改變。ECB 首次宣告升息,對全球貨幣與股票市場影響會是最大;自此之後的 ECB 的非寬鬆、其緊縮宣告對美元指數的邊際效應將會趨於遞減。

這就如同上市公司的現金股利,其宣告對股價影響假說是一致。從無到有的現金股利宣告,必然對股價會有意外、預期不到的利多效果;但若已經是多年常態,則現金股利宣告對股價正面效果是遞減、甚至沒有效果。因為專業投資者多可以從這家公司,過去一年賺多少利潤;而依據公司股利政策,算計配息最大可能,多可事計算出來。如果投資者多已經歷美元 QE 退場、FOMC 升息與收縮財務報表,對於 ECB 首次開口之後的未來,多不會是預期不到的。ECB 在首次宣告後,中性或是收縮規模、不會是出乎預料之外,它必然是平穩與有序。依照平穩與有序行程,ECB 最大可能回頭緊縮政策,也可能拖到 2018 年第四季初才會宣告;因此在 2018 年的第二季,及第三季美元指數,將因為對此持續緩和預期而趨軟化,國際熱錢對於新興市場的退出不急一時。

肆、在 ECB 宣告終止 QE 前,台股將是內資橫行!

在外資滯留或是不再流出環境下,第三季與第四季初期環境,最適合外資鍾愛主流類股再度向上攻堅?而這會是再一次的中期多頭行情?如果判斷是,在 ECB 宣告緊縮利空出盡後,2019 年起再上升的美元指數上揚,就不會像是 2018 年 3 月起至今溫和了;因為 Fed 它是夾帶比 2019 年更大的收縮規模。Fed 將在 2019 年收縮效應,必然比 ECB 任何非寬鬆政策還大。因此在此時就對 2019 年第一季,FOMC 的 Federal Fund Rate,上揚到 2.25% 的預期是必然。在 2018 年第四季之後,Fed 的緊縮節奏會使美元指數、事先預期兌現而步入主升段。當這種情況發生後,拉丁美洲與亞洲 ASEAN 國家,將造成不同程度影響。拉美國家外債問題可能被重新點燃,而同是新興市場、亞洲主要外債是否也出現災情?如果下一波美元升值,無法將中國信貸危機打出來,那東協穩定程度自然優於拉美。在升息或是緊縮預期下,美元指數長期表現很少不遵從 Triffin Dilemma;美元貨幣供給量因為多次 QE 而大增,但是終究還是違背供需法則,美元匯率依然重返強勢。雖然 Fed 政策絕對不會損人而不利己,但全球經貿情勢是否為就一如 Fed 預期?這在全球利率多向上揚升之下,出現新興市場匯率貶值機率仍然仍存在在下,股市如未有遠慮必有近憂。短期而言,2020 年 ECB 貨幣政策,再由中性退到緊縮的機率大增。

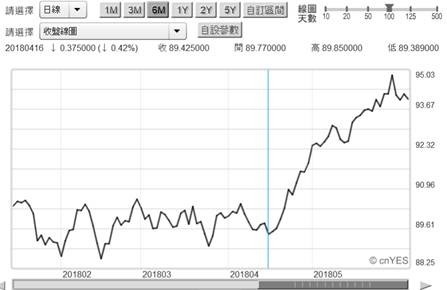

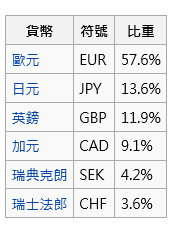

美元指數 Index 是由歐元與日圓、英鎊、加元、克朗與瑞士法郎組成,其中歐元權重 57.6%;因此當 ECB 撤掉極度寬鬆貨幣政策後,歐元兌換美元匯價會有預期升值效果,在 ECB 宣告日前會上揚。新台幣等全球新興市場匯率,若於 6 月中旬停止貶值;美元指數或許就在 93 至 95 之間浮沉;而此一局勢有利外資、停留在新興市場。如果 Fed 對於「緊縮」會有更急促的思維,則在 2018 年 6 月到 9 月這期間,貨幣市場利差將拉大,塑造出金融類股可攻堅,及債券殖利率下跌的環境;這個環境是可以鼓動、外資對金融類股集中火力的。

除美元指數外,環繞的變數為與通膨攸關的,國際油價下跌或整理預期型態。由於 Fed 與 ECB 的利率出現升息循環,因此投資於房地產必需報酬率增加,金融業不動產抵押放款業務趨於嚴謹;但由於租屋租金必需報酬率也提高,這會擠壓到租屋為住家的中基層消費者有效需求;預期消費信心將會被影響。在沒有額外有效需求之下,國際油價將呈現易跌難漲。在缺乏需求與成本推動因素下,通膨上揚 CPI 年成長率不易突破 3.5% 之上,FOMC 的利率上揚到 2.25%,已是短期控制物價與利率正常化極限。美元指數的強弱與歐元呈現對立,因歐元比重占 57.6% 的權重。因此 2018 年 6 月中下旬 ,ECB 的利率決策會議是為重要關鍵。近期 2018 年 6 月初之後,美元指數強勢將漸漸落幕,呈現短期高點震盪。等到 ECB 宣告極端寬鬆結束,美元指數結束預期後將會回落;而第三季美元指數的回穩,將有利於外資對新興市場的投資。對台股市場,此時是每年配發現金股利時候,由美元指數未循環還會再度上揚的假設;外資這次取得現金股利後,不會進行「再投資」(Re Investment);因此在獲取現金股息之後,對權值類股會出現觀望。這會讓加權股價指數在 2018 年底之後推升,來自於內資;2018 年第二與第三季是內外資合作最好機會,年底前變數多。

伍、結論:預期與邏輯基推演多有確定的必然事件!

Fed 自 2009 年 3 月宣告執行美元 QE 之後,在 4 年後 2013 年的 5 月,宣告 QE 肯定會退場;引發股市與債市短期動盪。而 ECB 未來的負存款準備率反向修正,首先會使美元指數預期效果出現,這效果指向美元將由短期高檔回落。這也是外資機構雖然賣超台股,但並沒有將資金大舉匯出,造成新台幣兌換美元滑落原因。但由技術分析波浪理論觀點,這只是美元指數向上揚升初升段。ECB 宣告大寬鬆結束、步入中性貨幣政策後,美元指數在 ECB 宣告緊縮日前會上演多頭行情,將再度由短期盤整後緩步上升;而此時台股上市公司配息行動剛開始,此時是外資與大股東決定要否參加配息之計。對於大股東而言,他會考慮的是未來是否股價回落,有低價回補機遇、回補當時高檔出售的持股。對外資而言,它會預估現金股息的報酬率,與匯率變動的損益取捨。

(提醒:本文說明與判斷僅供參考。金融機構與個人引用本文,需注意自負盈虧與著作權規定。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇