〈鉅亨主筆室〉多頭難道只能困守蘋果園?

鉅亨網 首席經濟學家 邱志昌博士 2018-12-10 07:00

壹、前言

當歐洲央行 ECB 停止歐元 QE 的時候?ECB 的貨幣政策與全球各國,股匯市有何關鍵關係?當權衡貨幣學派以 QE、及負數存款準備率,戰勝 2008 年歐盟區各國的金融風暴、主權債務危機之後;IMF 架構下主要的 SDR 貨幣國家已經決定開始,擬將資金成本恢復正常;進入資金可放鬆、也可以收縮的循環。長期太多的資金流通在市場中,將會造成實體經濟資產價格再次泡沫化;也會造成充分就業後的長期物價上揚、通貨膨脹。在總體經濟學中,通常只有這樣「線性方式」的邏輯推理;細心與具備強大實際經驗學者,將會發現其實在推理層次多元化之後,若不將推理結果區分為短、中、長期;三度空間與多時間層次,這些推理是會有矛盾衝突的。也因此美國學界是將經濟學博士學位,歸類為法學或是哲學,並非商學類別。歷經統計學的工具、經濟理論、財金理論模型期刊訓練;與及資本市場的實際洗禮;投資銀行有價證券投資的廝殺,才會體會經濟學、與財務理論巨大差異。財金評論專家與、每一種被付託的操作者,他們的動態與應變方式天壤之別。不經一番驚滔駭浪、不會了解投資組合的更能;不親自操盤與市場激情過招,不會知道價差利潤真的可貴。「買低賣高」聽起來很容易,但是實際做起來是需要功夫、天上不會有掉下來的禮物。

貳、2018 年 12 月 Fed 會再度升息?ECB 會退出 QE?

在 2018 年 12 月 2 日,阿根廷 G20 會議之後,會影響股市的重要系統性事件為:一、中國大陸經濟的供給與需求、實體的市場變遷?二、歐盟的經濟與就業、移民問題、財政振興政策成效。三、歐盟經濟是否終究會像美國一樣,開始的步入坦途;繼而亮麗與彰顯?四、在 SDR 幾大貨幣中,前三大貨幣的貨幣政策,對其主要貿易往來對手國,多具備「外部效果」(External Effects)。五、經濟學提到「外部」(External) 這個名詞,一般多是指向負面、或是反其道而行的反面意思。六、就像 Fed 前主席伯南克先生,在美元 QE 期間來到台灣時,到台北市西華飯店時遇上當時央行主席彭淮南;那種尷尬地見面表情就是,兩人是好友、但是苗頭是不對盤的;美元 QE 負面效果。七、對於當時的台灣經濟而言,QE 外部效果當然使股市歡欣雷動;,但對於進出口貿易的經常帳卻相當不利,經濟學不是「是非題」、它是選擇題;因此當變動當下,就是情勢改變;所有重大情勢改變當下、對於既得利益者當然就是不適應。八. 另外還有一個最勁爆的,應該是所有投資者目前最悲觀的反叛,就是英國突然哪根筋不對勁不脫歐了,或是川普突然心血來潮,把鷹派的貿易談判成員全部晾在一邊,與中國簽署雙邊自由貿易協定 FTA,這些事件砍起來多宛如天荒夜壇,但是

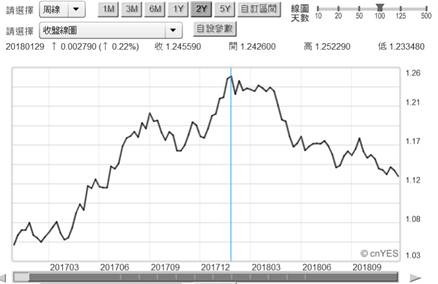

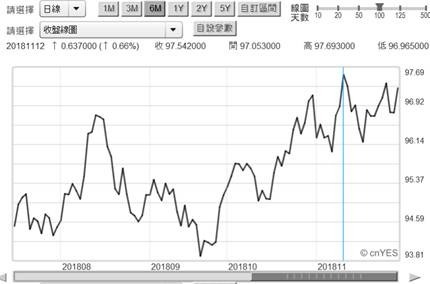

如果歐元匯價是遵從購買力平價理論,則目前歐元匯價走勢令人擔憂;因為其中期匯率仍然處於貶值狀態中。這意味歐盟經濟復甦的速度,是漸進且非常緩慢的。在三大強權經濟體中,目前新興市場的風險全以美國、美元指數馬首是瞻。中國 GDP 正處於著陸狀態,歐盟自己則是脫歐事件此起彼落,希臘、賽浦路斯、義大利狀況不少;還有義大利的財政預算等。經濟悲觀論者、與股市多頭多很擔心,萬一中國人民銀行,在 2018 年底預定 2019 年若再度寬鬆,而且 2019 年第一季英國首相梅伊又來亂:那歐元與人民幣必然中槍倒地;美元指數再拉高到 103.33 點以上?那全球新興市場,肯定又會是豬羊變色、全盤皆墨。其實政治面的利多,通常還是抵擋不住總體經與企業現金流量衰退利空:同樣政治利空也無法拖垮企業與景氣利多。由台灣國發會對未來六季,以滾動方式的預測顯示;2019 年第一季是處於景氣暫時回溫的一季,而 2019 年第二季則是繼續下滑。這會觸及美元指數在 2019 年第一季,是否又由弱勢轉為強勢。美元一旦又是轉呈強勢,新興市場貨幣匯率、股市恐怕又會遭殃。

叁、天涯何處無多頭?何必單戀一顆蘋果?

全球股市的下跌與不振問題,多不會只有中美貿易戰爭有關;對於股市的多空不必一直仰賴,川普與習近平的叫陣。自 2018 年 1 月 29 日股市大跌之後,經過近三季橫向盤整理,之後就是步步走入空頭。但 1 月 29 日這只是空頭的月線左肩;右肩是出現在 2018 年 10 月 3 日。這個時點所發生的油價事件,剛好與 2016 年 1 月 16 日對稱。前者是油價由最高價位,86.74 美元 / 桶往下急摔,後者 2016 年 1 月中是油價從最低價 27.1 美元 / 桶,向往上急拉。不管漲跌的原因為何,減產、增產或是美國頁岩油已經在市場奔騰,現象就是實體經濟有效需求真的不足。

因此需要注意的是,這次台灣加權股價指數的 10 月至 11 月凹洞,不會因為中美貿易暫時休兵而反轉大漲。若要恢復到原有 11,000 點以上的水位,需要的是原有攻勢的電子股價「均數復歸」,與及類股結構的空與多頭的易位轉變。除了反彈的電子類股之外,有哪一類的股價,可以變成為未來的主流?食品?電機電器?鋼鐵?塑膠?運輸?食品類族群是內需最直接與重要的,民以食為天;鋼鐵類股則需要內需建設的需求;目前的主軸應該是在軌道或是離岸風電。但由於台灣各縣市政府財政困難;而且新任六都首長,現在好像不太聽哪個黨的,自己的子民自己照顧。因此新任首長,多在檢討輕軌建設的必要性?以順向投資策略為主的情況下,過去鋼鐵類股主要表現在離岸風電類股。這次公投雖然以核養綠;但並未停止風力發電。雖然近期經濟部將,躉售電力的銷售價格降下,但是綠能發電已經成為,無法迴避的世界潮流。因此鋼鐵類股的離岸風電投資,可能還是未來產業主流。當然對台灣的鋼鐵業而言,還有一個境外的長期需求;就是東協各國透過,「亞洲基礎建設投資銀行」(AIIB) 貸款的「一帶一路」建設;當然這最主要的還是高鐵與港口建設;一些基礎建設所需要的鋼材,主要還是仰賴亞洲鋼鐵業者;難不成要從美國跨越太平洋運果來不成?而台灣的中鋼企業與台塑企業,在越南共同設立越南河靜省鋼廠。對於東南亞各國的基礎建設,台塑與中鋼的越南鋼廠立足越南、面向東南亞各國需求;在東協的自由貿易區中可以發揮績效。

其實依照股市投資的不變邏輯,就是每一個階段或是世代,多有利基強勢的股票可以投資;投資者一直咬著貿易保護主義不放,等同自我封閉、食古不化。當盤面上個股多要顯耀內需時,抱著蘋果概念股、等同抱殘守缺、阿達?在貿易避雷高築之下,外來的產品因為關稅提高不想買,那不會買國貨?日立電器、韓國電器價格高,那就去買東元、大同、聲寶等等。人總是要活下去的。沒有 I Phone 就會活不下去?如果沒蘋果去救台灣產業?那就用 Window 去救?用自己的內需產業去救?用「鳳梨」或「西瓜」、本土水果去救也行??

肆、結論:萬一英國不想脫了?美國要中國簽署投資協定?

人還是樂觀面對未來,日子會比較好過。每天呼天搶地、杞人憂天真是痛苦。范仲淹不必太多人去當,一兩個就可以了;先天下之憂而憂?後天下之樂而樂?2019 年 3 月 31 日英國要脫歐,這是件真實的事情?這事件現在還是狗咬貓階段,這就要看一看梅伊有沒有脫的本錢?美國川普大哥在 2019 年 4 月 1 日,又要發動關稅戰爭?別擔心明年的事,2018 年多還沒跨年?那還就看美國是否要拒絕,中國 1 兆多美元的所謂貿易補貼?事件的本質多是要審度目標,脫離歐盟對英國到底是利多還是利空,最後人民是否會讓政府去做?貿易戰爭對美國真的是利多?汽車業可能會先把川普罷免掉?如果 2019 年萬一英國不脫歐?如果 2019 年美國突然與中國簽署協定?那所有念大悲咒的空頭,不是要去自宮不成?投資股票、儲蓄股票、沒有貸款;那就放輕鬆、每天神經兮兮、殺進殺出;最後財產會變遺產、自己潦倒、吃喝留給下一代小夥子爽。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇