〈鉅亨主筆室〉決戰2019關鍵一:Fed停止收縮!

鉅亨網 首席經濟學家 邱志昌博士 2018-11-26 07:00

壹、前言

美 Fed 主席鮑爾認為,美國總體經濟未來趨向樂觀,尤其是在實體經濟發展方面,失業率與通貨膨脹率發展順利;而在企業資本支出上,的確稍有趨緩現象。但因為全球各國經濟成長腳步不一,彼此之間多存在顯著落差,這種情況對美國經濟發展也會有風險。主席與 Fed 團隊成員,正在密切注意美國不動產、公司債與金融市場發展。就從這三個面向,不動產、公司債與金融市場,檢視 Fed 鮑爾主席所提到的發展,以這些動態的核心指標,美 10 年期公債殖利率波動,近期在 3.09% 到 3.25% 之間游走、正是穩定正面。但在目前 Fed 依然升息,而且收縮資產負債表的金額持續遞增之下,美 10 年期公債殖利率的預期、3.09% 的殖利率將成為重要支撐;如果 2019 年 Fed 仍然升息四次,而且遞增收縮金額規模,則 2019 年中 10 年期公債殖利率將突破 3.25%。在這種水準下所持有債券的預期報酬,的確會引發「賣股、買債」誘惑;3% 以上的殖利率對應到 2% 的 CPI 年增率,則未來「實質購買力」是為正數。當然市場多是有一隻看不見的手,買債的另外意願,取決於經濟景氣繁榮與否;就是企業想要擴張的資本支出強弱。

貳、就 Fed 而言:2019 年是控制通膨、清理資產泡沫的一年!

對於道瓊股價指數而言,2018 年 1 月已經儼然做出左肩,2018 年 10 月做出右肩後急速向下摔;由周 K 線圖檢視是最清楚的。2018 年 1 月 29 日最高點是為 26,616.17 點,而 10 月 3 日的高點為 26,951.18 點;差一點攻上 27,000 點、但究竟還是功敗垂成。月 K 線型上左肩的撤退是非常快速,在 2 月 19 日、1 個月不到時間、就跌到 2 月初的 23,360.29 點,跌掉近 4,000 多點;在此之後又花了 7 個月時間,緩慢爬升到 2018 年 10 月 3 日 26,951.18 點;反彈起初被視為回升、然最後仍功敗垂成。10 月 3 日之後至今,道瓊股價指數形成周 K 線的拉扯,遊走在 24,122.23 點至 26,051.18 點間,雖然 IMF 預估 2019 年美國 GDP 成長率,仍將可維持 2.5% 以上,但是由月 K 線圖來看、2018 年底與 2019 年初,可能仍將會有價格修正的風險。未來多空關鍵繫於 GDP 成長率、或是製造業 ISM 指標趨勢、中美貿易戰爭的平息、各國貨幣跟進緊縮後、財政政策落實成功與否。

由於近 7 年來,全球各種資產價格的天價修正,最初多是驟然下滑;第二階段再以中繼站走完後,再下跌一段、然後才進入平穩整理。科技最先進金融價值是數位貨幣,以比特幣價格為代表。這種加密貨幣、比特幣價格變遷似乎會影響科技股價。在網路科技價值與股價指數、加密貨幣的互動中;比特幣價格變化對科技公司價值、及未來股票價格具備敏感程度。例如 2017 年 12 月 16 日,在 Fed 再度升息前後,比特幣價位創下 19,345.49 美元 / Bit,2019 年 1 月 29 日道瓊股價指數月線左肩正式成形。比特幣價位在 2018 上半年,也以急速下跌方式,下探 6,000 美元 / Bit。2018 年 10 月 3 日道瓊股價指數,月 K 線右肩型態形成驟跌後,於 2018 年 11 月 14 日、最低時曾經到 5,390 美元 / Bit。比特幣的價格在 2018 年 11 月 14 日再度驟跌,是因為該幣要分拆、且預期美股將持續盤軟、再者是 Fed 緊咬繼續升息不放鬆。

這種跌勢似乎像是黃金價格,在 2011 年天價 1,912.14 美元 / 盎司崩跌後,後來在 1,200 美元 / 盎司到 1,400 美元 / 盎司;及 1,000 美元 / 盎司到 1,200 美元 / 盎司之間,兩個箱型遊走的演變近似。比特幣價格的再度驟跌,意味 2018 年 12 月中,Fed 繼續升息機率偏高,而此一下跌也含有科技股價再次受壓的風險。比特幣、以泰幣等數位貨幣,已經被認定為是數位化商品,在 CME 的商品期貨合約中可以多空操作,但邁向或進入股市 ETF 尚未被認可。ETF 會吸納股市投資者的流動性,將使比特幣價格形成更為穩定,出現暴漲暴跌機率會降低。價格形成的持續性將會呈現綿密狀態,有助於以財務理論模型,去驗證出它的特徵性;及確認是否能影響科技公司價值。亞馬遜、特斯拉、及蘋果的股價多是連續性時間序列,而比特幣市場流動性是離散的 (Discrete Series)。因此以時間序列的個別特徵,彼此之間的相關性是非穩定性的;比特幣價格與科技股價的關係,將呈現不穩定狀態。很難篤定地說,比特幣價格帶動股價同一方向發展。

叁、美國房地產的投資機會成本越來越高?

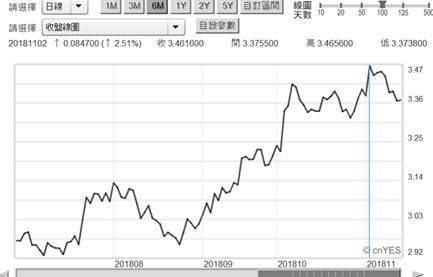

Fed 所關心的美國房市,對應再貨幣政策上的指標,則是美國 30 年期公債殖利率。在確定結構關係密切前提下,30 年期公債殖利率的風險存續期間,必然高於 10 年期;在升息循環中,前者殖利率的上揚曲線斜率,將會大於後者。由殖利率曲線圖比對,10 年期與 30 年期存在的利率差異約為 0.22%。近期 2018 年 11 月中旬,10 年期衝上 3.0% 之後的最高點為 3.25%;而 30 年期則為 3.47%。3.25% 以上的殖利率對於股市造成殺傷力,那 30 年期長期資金的哪個水位資金成本,會對房市形成空頭效應?如果 10 年與 30 年期的殖利率開口,其擴散大於 0.5% 之後?這是否是房產資金機會成本的最後防線?那是否在 30 年期公債殖利率,上揚到 3.75% 以上、逼近 4% 時,會是風險臨界時刻?對於房產價格而言,資金成本的趨勢是消極條件,而價格與預期所得增加比率發展,是價格上下波動積極條件;若只用 30 年期殖利率鑑別房市多空轉折,可能會落入以井觀天的狹隘。但是在當前保值效應指標,金價與油價持續下行背景下,資金成本的重要性、高過房價本身被接受程度。凡是商品投資多講求資金成本,與價格的高低需要判別合理否。資產價格與理論合理價位是動態的,隨著所得與經濟環境的改變、資產合理價位也會動態變遷。30 年期殖利率是房地產的投資機會成本,租金報酬率合理的報酬率為 2% 以上;2% 以上且隱含長期房價上揚,這是壽險資金的投資基本要件。

但若房價長期是跌勢,則 4% 的需要報酬率 (Requirement Rate) 是必需條件。隨著 30 年期公債殖利率的跟進,在房產的供需市場中,屬於純價差收益取向的投資客,價差與資金成本是逆向關係,因此 30 年期債殖利率負面效應,將會首先出現在預售屋價格的壓力上;尤其是停滯現象,買不成的房屋、數月之後依然待售。或是顯著下跌情勢,預售屋購買者透過仲介原價加上租稅成本出售,成為趨勢。進而是餘屋降價求現,在總戶數賣出 5 成以上、成本已然回收的建商,慢慢出售現成餘屋;其價位的折讓程度需要,還要高的利率去誘發。這種市況第一波已經發生,即是股市交易的熱絡、與初步讓利的賣屋者,2016 年到 2018 年中的股房市;在這一段時間中,房市聽聞高價豪宅讓利下跌。房屋商品的投資第二波熱潮,是以租金替代資本支出;在資金成本步步提高趨勢下,2018 年多頭面對的是預售屋的市場穩定。

肆、結論:公司債募集成本增高、企業資本支出成本拉高!

相對於政府公債的穩定信用,公司債對於利率的敏感程度會遠高於公債。隨著資本成本的持續上揚,Fed 關心的是企業資本支出;其實也是間接關心股價。股價的不斷變動,反應的是企業未來現金流量的折現值;利率升高、折現值變低。但是企業要永續經營,就要不斷投資;但若市場已經多飽和,或是競爭力已經落後,那何必再投資?鮑爾所關心的應是,利率提高對於企業債務的影響,與資本支出的成本負擔。雖然 MM 定理不在乎資產負債表結構,但過度負債將動搖股價穩定;打破資本結構與公司價值無關論。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇