【郭恭克專欄】誰是美、中貿易戰下的重災戶?最新領先指標下的台股多或空?

郭恭克 2018-06-28 13:00

在美、中貿易戰高潮迭起,每天都有新戲碼與台詞刺激下,重要國際股市紛紛不支倒地。道瓊指數 6 月至 27 日下跌 1.22%、S&P500 指數跌 0.21%、那斯達克小漲 0.04%、費城半導體跌 5.69%,德國 DAX 指數跌 2.03%、英國參考指數跌 0.58%、法國 CAC 指數跌 1.32%、日經指數上漲 0.32%、韓股綜合指數跌 3.34%、恆生指數跌 6.93%、中國上證指數跌 9.12%、深證成分參考指數跌 10.95%、台股上市跌 1.6%、台股上櫃指數跌 1.39%。由此可見,掀起美、中貿易戰的美國股市除半導體類股外,大部分重型股並未受太大影響,小型及微型企業股價甚至上漲,日本股市亦逆勢上漲,中國地區股市則成為重災戶,台股受牽連亦下跌,但幅度相對較小。股市的漲跌反應市場對政經情勢的權衡預期,股市投資者用買賣投資決策冷酷地告訴大家一些處在雜沓分歧的政治評論外的事實。

6 月初以來,全球主要股市跌幅前十名為:中國創業板 (-11.33%)、深證成指 (-10.95%)、阿根廷 (-9.24%)、上海綜合 (-9.12%)、巴西股市 (-8.01%¬)、恆生指數 (-6.93%)、泰國股市 (-6.27%¬)、新加坡 (-5.06%)、杜拜 (-5.03%)、土而其 (-4.67%)。中國地區股市投資者在美、中相互叫囂喊話之下,成為最大的輸家。

外資 6 月累計至 27 日止,單月賣超台股達 773 億,連續 5 個月賣超、累計台股 2560.6 億,已超過 2017 年整年度的 1958.2 億買超金額,而台股年初至今 (6/27) 仍小漲 0.55%,若非進入重型股除息旺季壓低台股指數,台股漲幅應不僅於此。同期間,外資在連續 9 年買超上櫃股票後,年初以來小幅賣超台股 24.5 億,但 OTC 指數逆勢上漲 3.56%。台企資金回流、大股東持股比例上升,極可能為台股 2018 年在外資大量賣超下,仍可維持上漲的主因。

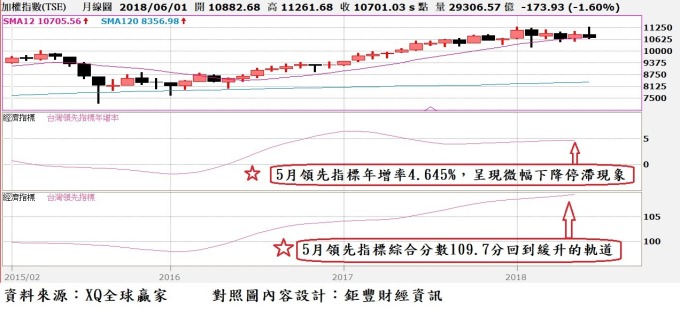

本月國發會再度修正前幾個月的領先指標數據。5 月領先指標綜合分數 109.7 分,再度回到緩升的軌道,修正後,3 月及 4 月的領先指標停滯現象得到改觀,4 月、5 月年增率分別為 4.659%、4.645%,呈現微幅下降的停滯現象,顯示緩慢上升的領先指標仍隱藏著弱化危機。領先指標綜合分數重回上升軌道暫時淡化台股拉回整理後的長期多空循環轉折風險,但上升幅度緩慢亦隱含實質經濟擴充力道偏弱的事實。

5 月景氣對策分數自 4 月的 26 分持續上升至 28 分,燈號連續第 4 個月呈現至代表「景氣穩定」的綠燈區。經修正後的領先指標綜合分數重回緩升軌道,領先指標年增率由連續第 3 個月下降,轉為 5 月微幅下降的停滯現象,年增率則仍維持正數,預期台股維持多頭循環的基本面條件仍未改變,但領先指標年增率停滯所隱藏的經濟擴張弱化危機,讓股市弱勢整理危機揮之不去。

對照領先指標與市場之長期實證觀察,縱使領先指標綜合分數下降,只要年增率尚未轉為負數,則台股仍有機會於完成回檔盤整後,再重拾漲勢。但若領先指標分數持續下降,且最終導致年增率轉為負數,則通常也預告另一次較大的下跌循環將就此展開。

5 月修正後的領先指標暫時脫離上列兩種情況,有利台股降低長期多空轉折的風險,整理後再回上升軌道。台灣前 5 月出口年增率自前 4 月的 10.44% 上升至 11.22%;前 5 月外銷接單年增率自前 4 月的 7.2% 上升至 8.1%。對外接單及出口的持續暢旺穩定台灣經濟的擴張步伐,降低台股因美、中貿易戰引起的回檔幅度。

現階段除非美、中貿易紛爭未來影響台灣出口,否則以美、台近期總體經濟指標,均顯示經濟基本面均尚未構成股市由多頭循環反轉成空頭循環的條件,但投資者務必持續緊密對國際經貿情勢、總體經濟數據進行追蹤。國際物價情勢、美國長年期債券殖利率是否持續攀高及其與兩年年期公債殖利率利差是否持續縮小 (6 月下旬創 2007 年以來最小幅度) 隱含的景氣由快速成長期進入高原期的危機,而美、中貿易戰的後續影響,將是現階段應密切關注的焦點。

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

下一篇