〈鉅亨主筆室〉唯恐不見長空?Adam Smith的叛徒!!

鉅亨網 首席經濟學家 邱志昌博士 2018-03-12 06:49

前言

2009 年 3 月為挽救次級房貸危機,美國央行 Fed 自認為,QE 是最適當的財經政策、利人利己;端出貨幣寬鬆政策。結果穩定了全球金融市場,將美國經濟由突然大衰退中救起;但也造成全球各國匯率長期波動。2015 年 Fed 決定 QE 退場,反手升高聯邦資金利率、2017 年底賣出公債收縮資金;再度讓各國匯率大幅波動。在這段期間中,2014 年 OECD 會議時,美國財長就為 QE 退場做準備;倡議以財政政策替代 QE。2015 年中國大陸重慶、與杭州的兩次 OECD 會議中,更積極遊說各國轉向財政政策。2017 年初川普就任總統後,美國經濟智囊提出一系列政府支出,即公共建設;涵蓋了「美國交通大建設」、「布局高速鐵路網絡」等。並且擬定以優渥租稅措施,大幅降稅、鼓勵企業投資;提高工資刺激民間消費。審視 2009 年 3 月起的 QE 政策,及近期的財政擴張政策;其規模多是非常龐大。QE 至少撒出去 4.5 兆美元資金,而財政規模則預計以約 2.1 兆美元,預計達成 GDP 年成長率達 3.0% 以上目標。美國目前年 GDP 的規模為 18 兆美元,2017 年的 GDP 成長率為 2.5%;以此為基礎計算,美國 3.0% 的 GDP 增長絕對值約為 5,400 億美元,約為一個台灣 GDP 規模。

貳、亞當斯密斯的叛徒!川普突然對全球自由貿易宣戰!

川普財政擴張規劃的預期效果,在 2017 年 5 月起激勵了美國傳統產業的股價上揚。金融產業因為利差預期擴大,景氣復甦將有資金需求預期,金融類股價緩步上揚。也之所以有這樣的財政大力擴張遠景,而又見諸過去 QE 貨幣政策,對美國與全球總體經濟,及股債市場扶持效果。美國股市多頭攻勢,由 NADAQ 蔓延到道瓊工業指數。例如美國鋼鐵公司股價,在興建高鐵、橋梁與交通建設計畫激勵下;股價由 2017 年 5 月 22 日的 19.7 美元 / 股,上揚到 2018 年 2 月底的 45.39 美元 / 股;上揚幅度為 2.304 倍。如果在此之後,川普可接著落實這些財政建設,則美國股市上揚力道必定持續。但此一趨勢被近期雜音打亂掉;川普執政團隊在經過一年研究後,突然向全世界宣告要對外銷美國的鋼鐵業者,課徵懲罰性關稅。這項原本藏在「美國優先」、「美國利益」的政治口號下,突然現身於全球經濟貿易市場。這使得全球業者、相關國政府、及股市發生震撼。反對聲浪最強的並非是,正在進行供給側改革的中國大陸,而卻是歐盟與加拿大等國;不少國家多在找「豁免條款」。

由圖檢視 K 線圖,道瓊指數已疑似泡沫於,2018 年 1 月 29 日大跌;而 2018 年 2 月 28 日美國又啟動貿易戰爭,再次使得股價指數重摔;更清楚地落入盤整格局。雖然由於川普答應北韓金正恩,將在 2018 年 5 月見面協商北韓「無核化」議題。這項突如其來地緣政治利多,使 2018 年 3 月 9 日道瓊指數大漲 440.53 點,當天以 25,335.74 點收盤。但就雙方過去隔空交手經驗,川普與金正恩的會面是否會真的成行?這仍然是個未知數。即使屆時雙方情投意合,但這對全球產業經濟的效益,也只是免除系統性風險,實質效益不如關稅保護主義傷害。就道瓊股價指數的趨勢,2018 年 1 月 29 日、及 228,這兩大轉折將它打入困難的盤整格局,現在美股雖尚未到四面楚歌境界,但卻是兩面受敵。一為 Fed 的 QE 縮表還是持續進行,二為關稅提高保護主義終於現蹤。

每年 5 月是美國對貿易對手國,進行上半年匯率操縱調查報告,及貿易 301 條款熱季。這兩個原本多已經慣常戰略;做為一個史上最強烈,國家經濟保護主義擁護者。現任美國政府經濟團隊,很難在這些既有策略上退縮,必定又是轟轟烈烈;Face book 大書特書、推特上大言不諱。美國的匯率施壓報告前,可能就是熱錢大舉進入中國境內時,美元兌換人民幣匯率貶值;熱錢進入中國國債、及 MSCI 的 A 股投資或投機。原因無它,項莊舞劍?意在沛公;美國現在最大的貿易對手就是中國。接著美國也會就 301 條款內容,對貿易對手國政府;進行對業者的補貼、傾銷、與各種優惠措施調查。之後即針對美商務部蒐集、美國業界與工會建議的,提出針對性的反制或報復方案。

理論上貿易保護主義有利於美國業者,尤其是阻擋國外競爭者進入美國後,美國內消費者對產品需求,必然轉向本國廠商;但現實的發展通常是未必這麼完美。因為一個產業的製造分工過程中,還是存在著國際比較利益;如果將關鍵材料以高關稅阻絕在外,而本國廠商的需求彈性又低,這會使貿易國雙方多陷入「囚犯困境」。啟動這種策略至少要利己,如果連利己多談不上,則無異於是咎由自取、非常不智。白宮的這項措施本身就具爭議性;最為令人訝異與矚目的是,連原本規劃這項經濟政策白宮官員,竟然就在川普宣告當下佛袖求去。白宮首席經濟顧問柯恩 (Gary Cohn) 是這些策略的專業、與重要內部人。即使所謂貿易戰爭規劃全部出於其手;但當川普剛一啟動戰爭,首席經濟顧問就掛冠求去?這如同一家上市公司,執行長認為公司此項策略相當有益公司價值,但簽證會計師卻不敢為其背書。這不是只有兩人理念不合而已,實際上就是總統執行方式不恰當,損人但可能不會利己。這問題的嚴肅性會出現在未來,因為自 2017 年下半年的減稅等方案,也多是柯恩規劃的。

叁、即使川普與金正恩真於 5 月見面?那不會是股市大利多!

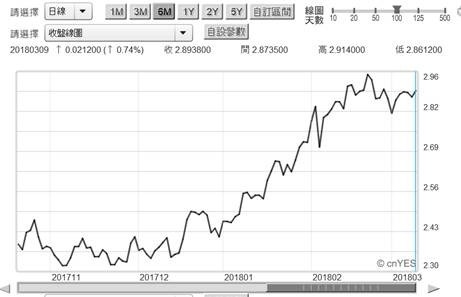

雖然美國經濟與財政策略多有它的連貫性,不會因為人事更迭有所逆轉;但這畢竟是一個異常信號。QE 之所以造就了資本與貨幣市場繁榮;原因之一是因為人事穩定、Fed 主席任期圓滿才轉換。但是川普執政團隊並非如此,戲劇性、突如其來的轉變越來越多。這些多是投資者始終無法想像。例如美國、日本與南韓、北韓的多方關係,如果川普真與金正恩見面?那這齣戲的離奇曲折實在是夠精彩。部份分析報告說,川普多是先製造緊張,最後卻多是以平和收場;川普是以逆向邏輯進行美國優先手段。這是否會是現代化社會生存之道?必得需要用這種爾虞我詐手段?才能在國際社會立足?這我們無法評論與知曉。但即使強大如美國,其先聖先賢也多奉勸,所有行為「誠實最上策」;台灣俗諺常說,一直在算計利害的,永遠搞不出大名堂。美國財政擴張與保護主義,聲勢越來越強烈;但最後也是否雷聲大雨點小?雖然 2018 年 3 月 9 日美股以大漲回應,但是當天美國 10 年期公債殖利率,依然上揚到 2.9% 以上、股漲債跌、美元指數上揚。若長期趨勢還是這樣發展,則代表美國景氣復甦確定,股價指數依然有機會續往上爬,甚至於創新高。但得留意的是美元指數,強勢美元與美國股市是逆向的;如果美元指數持續強勢,則美股反彈之路將會異常艱辛。

風俗之厚薄奚自乎,一、二人之心之所向而已。全球國際社會穩定奚自乎?川普與習近平、梅克爾、安倍晉三、普丁的各自與聯合決策而已。政治情勢對於股價的影響大多是短暫,如以國債殖利率的上揚趨勢,去闡述這個國家政治與財政風險。則近期歐元區第三大經濟體義大利,因為大選的亂象殖利率上揚,但選完後就雲消霧散。而股市大多領先景氣循環;拿柯恩的離開白宮事件,與川普與金正恩見面的利多比較;前者問題嚴肅性高於後者。政治是口水、互相算計與彼此聲勢拉抬,但經濟與貿易則是苦幹實幹,點滴成水、聚沙成塔;川普不該以政治手法處理經濟貿易政策。川普對歐盟與中國等全球鋼鐵業者提起,鋼鐵與製鋁業輸美產品,將課徵 25% 與 10% 的關稅;這不是重點、只是產業利空。只要川普團隊,後續不要擴大敵意喧染;純就產業而言,可能就不會引發過去半個多月以來,國際貿易戰爭譁然聲浪如此高漲,也不會被視為系統性風險,引發各國股市大幅波動。美國擴大喧染所謂貿易戰爭意涵;並且揚言後續仍將以美國優先,爭取其貿易與經濟利益。這一系列措施與當事人自我後續解讀,引發全球各國自此之後經濟神經緊張;國際間幾乎多已認定,這是全球貿易戰爭開打。身為全球民主政治與自由經濟、資本主義的表率;美國這種作為、無異喪失大國經濟大格調。

肆、結論:若美元指數轉強、GDP 下落?那將會是美國股市悲劇!

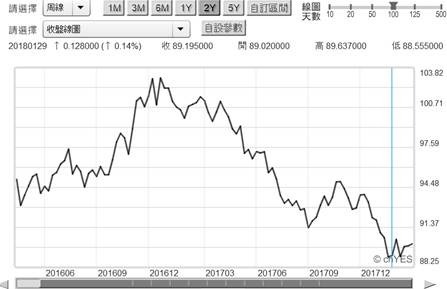

美元指數是資金流向關鍵指標,在 2 月 15 日時為 88.59 點向上反彈;之後在 2 月 28 日登上 90.613 點。在川普祭出對鋼鐵與鋁業課徵懲罰關稅下,美元指數終止回檔、繼續反彈上揚。2018 年 3 月 8 日,歐洲央行 ECB 對於歐元 QE 退場決議,在美國的貿易宣戰下、ECB 主席保守且近乎無言。ECB 的升息意圖若被投資者形成預期,則這將會使美元指數的下跌利空漸漸出盡。歐元兌換美元會開始呈現貶值,也將造就美元指數一底比一底高趨勢。如果是只有美元指數的反彈,美股下跌的壓力或許不會顯著。但是如果全球經濟復甦,因為美國發動貿易戰爭而斷送 GDP 成長?則多頭不願意見到的道瓊指數大幅回檔,就不得不現身檯面與大家「相見歡」了!

(提醒:本文運用財經與財務理論分析,對全球股債市持自主主觀立場;無任何推薦意涵,只為分享,不為任何引用本文行銷或投資背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇