〈鉅亨主筆室〉股債市遇兵戎、縮表「藤原效應」!

鉅亨網 總主筆 邱志昌博士 2017-08-21 07:06

壹、前言

本文藉馬可夫過程、AI 的思維判讀全球金融;藉由這兩項工具的邏輯,會使論述主題更清晰有系統,比較不會「胡思亂想」。目前資本市場面對的現實是,Fed 早已講明要縮表,但美國債市多頭仍然屹立不搖、老神在在。美國 10 年期公債殖利率,是全球貨幣市場利率核心指標;相對於衍生性商品、股票等非固定有價證券,公債在效率前緣投資組合地位,代表風險最保守者的最佳投資標的。因此當金融市場情勢趨向於高風險時,資金會進到公債市場、尤其是美債中;在買盤大於賣盤情形下,殖利率下降、債券價格自然上揚。最醒目的事件是,當川普總統與金正恩大統領隔空叫戰,2017 年 8 月 8 日美國政府 10 年期債殖利率以暴跌回應,美股 NASDAQ 與道瓊工業指數也大跌;股票市場的資金轉進債市非常明顯。投資者賣出股票轉進債券市場,這是對金融市場採取積極避險的具體策略行為;2017 年 8 月 17 日情勢更趨明顯,Fed 公佈了 6 月 15 日第四次,升息的相關會議記錄;投資者大買債券保平安、殺出道瓊指數。

貳、金融市場最大挑戰、短期是朝鮮危機?長線是緊縮貨幣政策!

但以這樣一兩天的殖利率或是股價指數變化,是無法見到影響債市、最重要與內部變化因素與趨勢,無助於短、中、長債券投資操作。以「馬可夫過程」(Markov Chain) 邏輯,事件多勢動態連續、有價證券價格的變動也非,訂個目標價就可坐享其成。要詮釋分辨出價格變動主要、與次要原因才能完全掌握,對未來真正趨勢的預測。財金研究有趣的是可以運用物理學、數學等工具;如果將這些變數轉化為類神經 ANN 模型激勵函數,賦予各種變數 Input 明確權重 Weight,再去推導出類似數學向量 Vector 估計結果的 Output,那我們對於有價證券價格,動態趨勢掌握就更有把握了。

運用美國公債殖利率變化,分析未來債券市場趨勢會如何演變。主要因素是 Fed 的「退 QE、推升息、告縮表」;這些預期效應使短、中、長期債券殖利率架構發生改變;短與中期債券多已呈現空頭排列,閉鎖在債券市場的資金,確實已移駕到 10 年與 30 年期公債之上。未來 Fed 的升息與縮表,對債市已有預期利空出盡之虞;除非出現非預期緊縮、或是景氣突然大幅回升,才會有再出人意表殖利率大漲演出。如果只是該項因素牽絆,則債券殖利率大漲機率不高。但如果只是以這些變數隔山觀火看 Fed 政策,那未免太小看 Fed 與債券市場了。

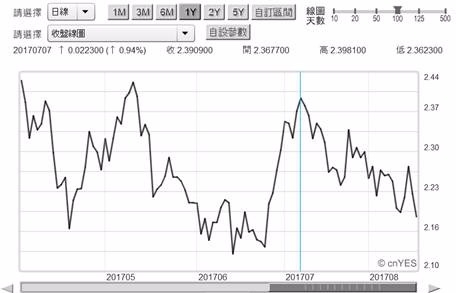

另一個突然出現影響債市的因素是,川普與金正恩的叫戰衝突。要看清楚這項影響因素,必需再以美國 10 年期國債殖利率,將研究的資料期間再往前推。回顧 2017 年 7 月、Fed 提出在 9 月縮表前,殖利率就由 7 月 25 日 2.3372% 跌到 2.196%。如果未來殖利率還能再走跌,則意味著的確是因為朝鮮危機,使資金由股積極再持續轉到債市;這個因素是新重要因素。投資機構對未來債券價格判斷,可往回拉長深度學習 Deep Learning 樣本,由過去更長殖利率曲線圖,檢視找到次要核心因素。藉此確實發現,當新變數北朝鮮喊話後,葉倫與金統領的喊話叫陣,對債市或股市彼此多已有糾葛效果了。這當然可借用 AI 類神經模型的權重 (Weight),將兩項因素給予適當權重,以向量 Vector 處理預測市場多空方位。向量是數學工具,它是由正負或是多空不一致的影響,在考慮其個別與相互影響程度後,融合為明確的單一趨勢向;它跟農民曆一樣,會說今天是「西北方」不能去、或是孔雀東飛太平洋不宜、或是「諸事不宜」。以這些概念對債市殖利率進行分析時,可由 Fed 與全球央行會議、及北韓危機兩種因素入手,判斷未來金融市場動態多空演變。

Fed 緊縮貨幣政策,是公債殖利率影響效應主軸,而國際地緣政治北韓核武發展為次要;前者預期效果會使殖利率上揚,而後者則會使殖利率下降。過去投資者是「分別」面對這兩種情勢;現在是這兩種因素多一齊攪和。短期之內投資機構會藉由,過去多次地緣政治危機演變過程,對這次北韓危機做出動態判斷。本文非軍事戰爭與政治專家,但最可參考的個案之一是,1990 年伊拉克前首領海珊揮軍入侵科威特,釀成第一次波斯灣戰爭導火線。從當時到聯軍發動戰爭結束為止,可以檢視全球金融市場對於地緣政治的反應演變。從科威特在 1990 年 8 月 2 日凌晨,被伊拉克軍隊占領;那時還沒有網際網路這麼發達的工具。當天台北時間接近上午 11 點、股市交易正熱,突然股價像近期台指期錯帳一樣,瞬間全部跌停板。透過外電查察才知道,伊拉克軍隊殺進科威特皇宮、釀成悲劇。戰爭對金融市場股票的重擊,真正發酵的過程是:美國自此開始馬上在聯合國安全理事會提案,通過要求對入侵國家無條件撤軍。海珊總統一直不回應,安理會三度要求伊拉克及時承諾不成、在發出最後通牒後海珊不從後、發動軍事攻擊。次 1991 年 1 月 17 日台北凌晨時間,以美國為首聯合國軍隊,在波斯灣航空母艦發射巡斧飛彈,對伊拉克與被佔領科威特、空中與地面部隊同時用兵;當天台北股市 9 點一開盤,股票幾乎全部漲停板。

但同樣是領土佔領,俄羅斯在幾年前策動「克里米亞共和國」,以公民投票方式回歸俄羅斯聯邦,也被美國等在安理會提出「不承認案」,之後美國與歐盟分別對俄羅斯進行經濟制裁。但到目前為止,美國與俄羅斯,對此事歧異相左、但並無再更進一步惡化;目前克里米亞已是俄羅斯領土,俄羅斯主權行為未從克里米亞撤退。但聯合國安理會只有不承認,並沒有進一步有所行動。由以上兩種事件的相對處理僅見,佔領或是主權取得與剝奪的方法,的確關係到美國主導的聯合國安理會對應方案。以公投方式者則施以經濟制裁,但以武力方式者則要求復原、否則以牙還牙。若以美國與歐盟政治觀點,英國以公投脫離歐盟分手費,可能就帶有經濟制裁味道囉?

叁、北韓為何如此痛恨美國?因為它阻礙了「祖國統一」!

歷史的愛恨情仇糾纏多是非常複雜的,如果沒點健忘症真只會帶給自己帶來悲傷與痛苦,也會造成周遭親朋不安。這次北韓核武危機,問題嚴肅性、是由聯合國安理會,常任與本屆理事國以 15 對零,完封通過對北韓經濟制裁;這顯然是一個快要無可挽回的信號。另外安理會決議文中最嚴肅一點是,以美國為首聯合國安理會成員,還附帶可採取「預防性軍事攻擊」。這是說如果美國在我們天空、無所不在的各種間諜衛星,一旦偵測到北韓將要組裝洲際飛彈;美國就有證據與權力採取軍事行動。美國當然知道當它發動軍事行動前,日本與南韓、台灣、乃至於中國、俄羅斯多會受到影響。因此勢必會在日本與台灣等佈署空防、就是擺出航空母艦群;但最主要與危險戰場還是在南韓。

尤其是 38 度線附近的短兵相接,美國必需在第一時間,控制北韓所有地區飛彈系統;此時南韓薩德飛彈、與琉球群島各種戰機可能先發制人。這一些可能軍事衝突的項目中,美國有可能真能完封?全勝?這大概只有美國與北韓能知道。北韓是否有核子彈頭?美國要以哪種方式發動預防軍事攻擊?外界多無法獲悉。但唯一可以理解的是,美國聚焦在清除或解除金正恩政權,完成清除核子武力威脅後;北韓的民生?美國與中國、俄羅斯共管北韓?中國在安理會投下贊成票的意義是?只是對金正恩行為反目?或是在美國要求下,中國也會做出政治解決?如果情勢繼續惡化,則中國有可能要求金正恩暫時下台去休息一下?中國有這種權力與能力與可能性?這非常值得懷疑。其實由經濟制裁到與預防性攻擊之間,會出現的最大機率就是這兩種,這是兩種多很好分辨的解決方式。如果是由中國方面所發出,那就是北韓步入過去伊朗模式,它與美國持久冷戰、但不會發生劇烈武力衝突。雖然以色列攻擊過伊朗核武設施,之後還是敵意未除,躍躍欲試;但美國始終也沒有真正對伊朗進行區域戰爭。第二種是由美國發出信號,那就是美國要進行預防性軍事攻擊。這兩個事件發生的時候,多應該是股票市場階段性利空即將出盡、止跌反彈回升時。但不管是以前者中國奪權模式、或後者美國動武模式,股市在那時多會回升;但之後多要重新回歸到經濟與資金的基本盤,就是資金與科技股價的競爭 Argue。負面因素回歸到 Fed 與各大央行在 Jackson Hole 進行的貨幣政策正常化;其實就是緊縮貨幣政策。

肆、結論:慎防北韓危機與資金緊縮產生糾纏「藤原效應」!

過去幾天投資銀行的短線操作思考很簡單,單是 Fed 政策單向影響、股市就會漸漸呈現被壓抑狀態;如果再加北韓與美國預防性戰爭的不可測,則先行撤退成為最佳策略。因此 2017 年 8 月 10 日、與 8 月 14 日台股加權指數大跌,8 月 17 日美股道瓊指數與 NASDAQ 指數雙雙大跌;外資在台股賣超台積電、與鴻海等股票近百億台幣。當然再深入想進去,長期決定股市趨勢還是、第三個變數經濟景氣;可能會戰爭的恐懼,也會使經濟復甦中斷。而再以公債殖利率下降來反推,近期美債殖利率下跌,應該是代表戰爭會傷害美國經濟復甦;不管由殖利率下跌、或股價下跌來看多是金融市場利空。

再再由過去幾個重要的債市走過痕跡,如公債殖利率最低的 2.17%、出現在 Fed 宣告升息的 6 月 15 日。顯現在過去債市發展中,Fed 緊縮貨幣政策對債券價格影響勝過朝鮮危機。當全球投資機構多對 Fed 縮表、8 月中下旬美國懷俄明州 Jackson Hole 做預期反應時,川普與金正恩的口水戰爭開打;打斷了投資者對 Fed 或全球央行政策關注。對債券殖利率而言,Fed 影響權重至少應佔 50%:但川普與金正恩的隔空叫戰事件,應也有一定份量 20%,經濟景氣為 30%;但這三大因素也互相拉扯。勢必要等 8 月中旬過後,情勢才能初步釐清與確定。預防性軍事衝突的陰影、短期暫時贏過其它因素、籠罩金融市場一段期間。

在這三大變數優先順序反覆之下,Jackson Hole 會議與美韓兵戎相見前,投資者即使沒賣股票、對風險性資產也會採迴避態度。若這樣則可獲得的短長期結論是:如果美國發動預防性攻擊,或是中國發出信號,則北韓危機將告階段性結束;股市觸底反彈,債市殖利率止跌。但當市場回歸到緊縮貨幣政策中,則縮表後股市將陷入整理。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇