搶搭中國債券通致富列車,你買好票了沒?

鉅亨網新聞中心 2017-07-13 09:47

新興市場債市規模一直快速成長,從 2000 年的 2 兆美元,到 2016 年的 20 兆,成長了 10 倍。這就是我們說的新興市場猶如一位青春少女,她正亮麗地成長,更吸引了眾人的目光。

為什麼新興市場債能吸引投資人。富達亞洲總報酬基金經理人廖婉菁表示,先看新興市場組成內容,以地區來說,最大佔比的是亞洲,達 60、70%,其次是拉丁美洲地區佔 19%,歐洲新興國家如土耳其及匈牙利等佔 10%,最後是非洲及中東共佔 5%。

亞洲國家轉大人成功

亞洲信評等級高,大多國家都是投資等級,日前 S&P 調高了印尼高收益債到投資等級,就是一例。而亞洲中的中國、馬、星、菲等國都已是投資等級,相對其他地區穩定。且在亞洲金融風暴後,原先亞洲國家有很多美元外債,對這國家有壓力,加上匯率貶,無法償還外債,經濟不佳。但 20 年過去了,經過政經改革努力,各國體質改善,經濟也轉好,金融市場更健全,外債佔 GDP 比重大幅降低,波動度較其他新興市場還低。

如此璞玉再現,自然吸引了一批新資金進入新興市場,特別是亞洲國家。廖婉菁指出,去年英脫歐後,資金明顯流到亞洲,成為避風港,其中債市是首選。一般投資人尚還不太了解亞洲的改變,但法人及大型資產公司都轉而投入亞洲債市。

中國債券通將吸引上億美金投資

亞債中成長最快的是中國。10 年前中國只佔亞債 20%,現在佔了一半以上。中國企業在起飛,中國也成第二大經濟體,內需強勁。

更大的利多來自本月三日開放了「債券通」,也就是外資可以在香港購買中國的債券。中國債券過去沒有被納入國際主要指數裡,也影響了保守法人進場的意願。但隨著債券通開放後,中國可能會被納入指數裡,法人機構及退休基金就必須去買中國債券,才能符合標準。而市場預估,提高並加入中國債券持有的資產在未來 2、3 年內會高達 2450 億美金,未來更有可能亞債市場超越西歐。

新興市場除亞洲外,其他國家也在復甦中,包括巴西等拉美地區,過去是以原物料上漲帶動經濟成長,現原物料價格止跌回升了,市場也趨穩,也是不錯投資 標的。

廖婉菁強調,新興市場包括中國,已是快速成長的地區。其次,利率較成熟市場高,也是一大利多。

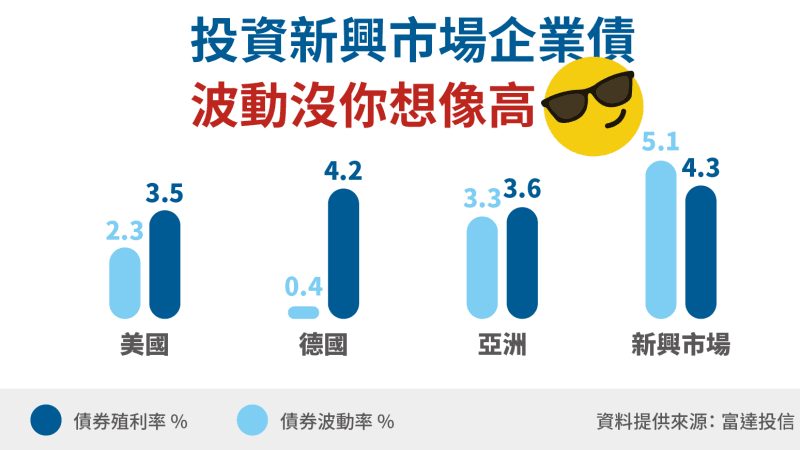

投資新興市場企業債波動沒你想像高

一般人以為高報酬高風險。債券殖利率高,是否就代表波動度大?她說,其實風險與報酬是可以取得平衡。美國公債殖利率大約是 2.3%、德國公債殖利率只有 0.4%,然而,美國公債波動度是 3.5%,德國波動度卻是 4.2%,德國公債殖利率低,卻承擔了更大的波動度。

那亞洲呢?公債殖利率平均是 3.3%,波動度為 3.6%。亞洲的公債殖利率比美國公債高,波動度雖高於美國公債,卻相較德國低。要提醒的是,公債的安全性沒有想像中的高,不是買公債就完全沒風險。

至於,新興市場企業債殖利率約為 5.1%,波動度 4.3%,新興市場企業債並沒有市場想像中那麼地高風險。因此,投資新興市場企業債要得到一個單位的收益,其所承受的風險其實比其他地區來得低,也就是說,新興市場債的收益風險比,相較歐美,甚至亞洲都來得好。

- 最低50美元即可參與!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇