〈鉅亨主筆室〉Fed竟敢對科技股價開火!!

鉅亨網 總主筆 邱志昌博士 2017-07-03 07:00

壹、前言

但使龍臣飛將在,不叫胡馬渡陰山;同理可推,只要 Fed 的鷹派大勢在,不叫 NASADAQ 越過 6,341.7 點?不要再消遣與小看葉倫阿姨、Fed 已經轉向緊縮貨幣政策了;它對金融市場負面效果越來越有用。2009 年 3 月 1 日,Fed 為救援 2008 年全球金融風暴、施以多次「量化寬鬆貨幣政策」(QE)。從此到 2014 年底全球股市、債市、房市與油價、金價雨露均霑;唯實體經濟復甦仍猶豫。代表全球比較利益、相對需求淡旺的「波羅的海運費指數」(BDI),始終無法振作恢復繁榮。BDI 代表全球各經濟體、互相貿易往來榮枯;在 2007 年中景氣最高峰期,指數曾一度高達萬點以上。而自此高峰下滑後,BDI 指數跌跌撞撞、一路不振。由圖一僅見 BDI 指數自最高峰期,至 2010 年 5 月中時指數、已腰斬為 3,352 點;但這還未真正止跌、近期的 BDI 指數還續跌到 392 點;慘不忍睹。還好背後有中國大陸「供給側改革」撐腰;若無中國強勢去多餘產能的政策,甚至再苦思出來的「一帶一路」基礎建設、AIIB 及時建立融資管道等,BDI 指數可能從此一蹶不振、跌到你我多想像不到的水準去了。

貳、Fed 鐵了心、認為景氣必然復甦;升息加縮表、箭箭射向股市!

這一年來 Fed 由鴿轉為鷹派顯著,積極在升息心戰上用兵遣將,近期終於將科技類股價冷卻下來。因為美國失業率經濟數據亮眼,Fed 就認為實體經濟將要復甦,因此確定要與 QE 割袍斷義、揮手道別離。雖是早就這麼說,但從 2014 年拖到 2015 及 2016 年,Fed 多捱到年底時才升息。唯 2017 年卻迫不及待;3 月 15 日與 6 月 14 日連續升息兩次,而且還把收縮資產負債表、趨於緊縮的貨幣政策也推出,不再吞吞吐吐、放出聲說出來。此時是否是、即使實體景氣真正復甦,NASDAQ 股價指數也可能、像成熟時的夏季葡萄一樣、該吃了?未來實體經濟場景真就會是這樣趨於繁榮?

若再檢視,另一與實體經濟有關的量化指標,近期發展卻反而令人是擔心的。代表全球產業有效需求的「油價」是不振,部份商品行情研究分析機構認為,是因為美國頁岩油供給過多,供過於求、均衡價格當然下降。還有部份分析認為,是因為沙烏地阿拉伯帶領的 OPEC 組織減產失序、與中東複雜的政治情勢所致。但無論如何,油價下跌趨勢是越來越顯著。石油是紡織、石化、塑膠的最上游原料;你我身上穿的襯衫、西裝、皮鞋與內衣褲多是紡織業生產的。而紡織的中游是丙烯睛,由這項中間原料再往上游照過去就是石油。石油在高溫高壓下蒸分溜出重油與輕油;輕油再經過裂解 Cracking 出乙烯、丙烯、丁二烯、丙烯睛等等。台塑集團在雲林麥寮的「六輕」,就是台灣第六個輕油裂解廠,它就是石化業最上游。台北迪化街老布商企業家,多與台化公司有不錯互動,常到台塑大樓營業單位談紡織市場行情。

油價真與股價有關?北海油價在 2016 年 1 月 19 日,跌到 27.1 美元 / 桶時,當時本文適巧應金控證券法人部邀請,演講論述預測未來全球金融行情。當時也剛好選完本屆總統,台灣又進行一次政黨論替。主辦單位事前發出近百張邀請給投資機構,結果只來 20 多個;做為金融常識「牧羊者」,我也感到沒面子。但想起家父經驗:即使一個聽者也是造善機緣。台北基督教濟南教會牧師翁修恭,有次中元普渡節到中南部傳道,聽者人數零零落落;家父代表縣長致謝與致歉、因為民眾祭祀忙。牧師說一個牧羊者,只要有一個聽者就是機會。2016 年 1 月當時對機構演講時,我們也如此自我調侃說、這就是底部區訊號,以免自己尷尬。現在以放馬後炮觀點看,真還是「不幸言中」「一語成懺」。當時台灣股市多在怕政黨輪替;但最近的發展卻是,政治與股市分道揚鑣;政治人物走他們陽關道,股市多頭走自己的獨木橋。也管不了甚麼九二、一中同表、還是各表;或是多要表、多不表。近期演變竟然出現、多數政壇長官民調跌得越兇、台股加權股價指數卻越來越嗨?!

叁、美元 QE 已乘黃鶴去、黃鶴一去不復返、白雲千載空悠悠。

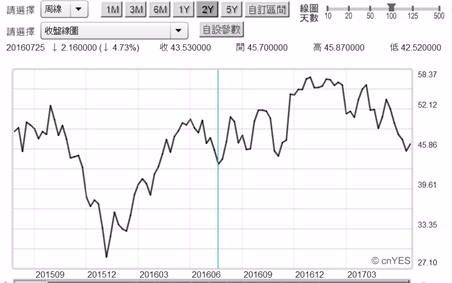

但我們也擔心北海原油,因為它是有效需求指標。由 2017 年 27.1 美元 / 桶觸底後,一路反彈到 2017 年 1 月、也就是葉倫第二次升息後,創下反彈最高價 58.37 元 / 桶;之後進入盤整格局。但在預期 2017 年 3 月 15 日與 6 月 15 日 Fed 升息前,油價由 4 月 10 日開始下跌、6 月 19 日時跌到 44.35 美元 / 桶。由弱式效率市場理論,如果油價跌破 2016 年 7 月中 42.52 美元 / 桶,則它將落入低檔呻吟。由「適應性預期」觀點,在此美國總體經濟、失業率最低、消費者信心指數最高時刻;可能沒人敢提出假說稱:2017 年第三季美國股市會陷入下跌整理。但由凡是市場就多有「循環」、沿用 RES 理性預期學派的邏輯,當美國失業率到了最低點後?後面就該處底上揚、反向回升。股價指數反映了科技發展的價值後,技術落實在產品上;當我們在百貨公司挑選掃地機器人時,生產這機器人這家公司股價早就已上揚了。

就像台灣彰化埔心與大村鄉、「巨峰」套袋葡萄一樣;甜度滿足後,是最好吃、落肚時。北海油價也一樣,價格上不去、那就往回跌了;學如逆水行舟、不進則退、全世界的產業與股價多在不停變動,金融投資不能停留在「新石器時代」,也要跟隨新觀念的變遷而應變。以前是男女授受不親;現在是父母非常擔心子女不婚、不生;連抱孫子渴望多要跪求。財金傳道者需要吸收新知,勇於預測、也要敢勇於認錯改正、跟上新世代觀念;達爾文進化論是「適者生存、非強者生存」。由圖三,美國 10 年期公債殖利率曲線,它在 2017 年 6 月 26 日 2.13% 觸底後,已有初步反彈回升趨勢、這意味未來資金不會再寬鬆;QE 已乘黃鶴去、黃鶴此去不復返、白雲千載空悠悠。

肆、股市將進入回檔整理?還是反向 Fed、葉倫還擊?

我們認為這是 2017 年 6 月 27 日,美股 NASDAQ 科技類股價指數大跌重要原因。但進一步應關心的是,這種情勢加上幾天前 6 月 9 日,市場因預期 Fed 又將升息,NASDAQ 當天大跌 113.84 點,再加 6 月 26 與 27 兩日總計大跌 118.63 點,未來 NASDAQ 股價指數,可能陷入橫向整理機率升高。在「循環」Cycle 與「未來」Future 這兩項觀點下,我們寧可保守認為、未來美公債殖利率是上揚的、資金趨向緊縮機率會高於寬鬆;股價指數做適度修正機率,也高於不斷攻堅上揚。

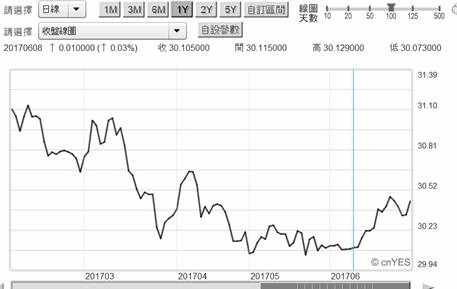

6 月 27 日當日 NASDAQ 大跌另一大事,即為眾所周知美國谷歌公司,在歐洲市場被歐盟司法單位處以鉅額罰款。20 多年前大概也沒人會想到今天,一個做為網路搜尋引擎的公司,最近會成為全球最大租車公司、最便利的租屋機構;Google 開放免費平台的最後成果是贏者全拿,端走了各國民生產業的服務利潤,它的股價與亞馬遜公司多高不可攀。此時谷歌因排它與搶先性商業行為,而被歐盟司法單位罰款,這似是與多年前微軟 Microsoft 因壟斷,被美國司法部盯上一樣;在股價發展意義也有異曲同工之處。由圖四,谷歌股價日 K 線圖的走勢與 NASDAQ 股價指數幾乎是一致。

伍、結論:台股進入低價股當家階段?

NASDAQ 指數回檔是否影響全球股市、尤其是台灣的科技類股價?由新台幣匯率的預估僅見,台股外資進出集中市場,買賣投資行為已由高架進入低價個股;從台積電除息的第三天開始,外資進出台股由的買超股票偏向低價藍籌股。台股是仰賴金融帳的證券市場,當新台幣匯率趨於緩步貶值,則之前押寶最多的個股就會有賣壓存在。再由所謂落後指標、台股集中市場融資融券餘額變化檢視;目前有著融資餘額顯著增加、但空頭融券者已不想再戰現象;空頭是否因為遇上除權息,又要假除權、增加保證金,因此放空受阻?但高價藍籌股是否在短線也有「過度反應」Over Reaction 之虞?台股科技個股股價短線漲跌發展可能會改變。

觀察台股加權指數,是否會隨 NASDAQ 指數回落指標在於,具備有 Small Size Effect 的大立光、及領先權值股台積電、與正在被外資加溫的鴻海。以長線類股的股價水準,台股可用之兵仍多,受到美股的影響應是短暫,無礙於對 12,682.41 點攻堅,對股價指數史上最高點的進攻;只是主攻的結構將變遷。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇