〈鉅亨主筆室〉地表上絕無「理性的」股市?!

鉅亨網 總主筆 邱志昌博士 2017-06-26 07:08

壹、前言

從 2017 年 6 月 9 日起,全球科技類股價受 NASDAQ 指數下跌衝擊;台股除台積電與鴻海外,多數個股股價並未感受到買盤推升。近期鉅亨網國際新聞,對於股市風險報導與點閱率提高不少,包跨被譽為商品大師的「湯姆羅傑斯」(Jim Rogers)、與雷根供給經濟學之父「斯托克曼 」(David Stockman),對當前美國股市與金融市場,多認為目前價位是被嚴重高估。Jim Rogers 還認為下一次金融風暴,會是他畢生最嚴肅場景。Jim Rogers 這項見解是理性的。的確如果萬一發生金融風暴,而且要摧毀目前已發展到,規模如此龐大的全球股市,就必需要比 2008 年更大、更無法想像的震撼。就如同 2008 年的風暴,要比 1997 年亞洲金融風暴,及 2012 年歐洲主權債務危機還大一樣。但何謂金融危機?其實股價的下跌、多是在危機之前就發生,等到跌到體無完膚、連長期投資機構多拋售持股時,才確認金融危機已經發生。股市投資最重要兩個時間點是「抓底買與取高拋」。通常在長期的底部區是,連最堅強多頭或自己多看長空、或認定股市再也起不來了;此時反而是買進股票時機。而當公司獲利到達高峰、或是金融風暴發生前,其實股價已開始無法或停滯上揚了。由目前全球金融情勢演變,只知道的是科技股價在高檔區,可能進入其它產業類低價與個股表現時代,但金融風險應尚未、可能也不會發生;市場的演變永遠不會是理性的。

貳、科技類股權與股價的發展、連內部人事前多預期不到會這樣?

根據維基百科記載,「理性」在拉丁文中的字是 Ratio;就是計算金錢尺度。而這一句「理性」詞彙發源地為希臘,最初英文用 Reason 表達,但近代則以 Rationality 替代。它的中文定義是,人類運用理智對未來做出推理。換言之,理性是大家多可預期到的結果,這種結果在未出現前,可能有數種預測與預期。因為「理智」定義因人而異、會因時空背景也不一樣,更不是一個統計或量化觀念。隨著科學工具進步,對未來能見度與可測性越來越高;例如在艷陽高照今天,卻可對三天後提出豪雨襲擊何地警告,在 40 多歲就可以判斷未來中年後將罹患乳癌。相對於理性,「非理性」則是出乎所有人預期;應該是說違背所有大多數人的預測。金融市場是一個對奕的賽局市場,只要有不均衡狀態存在,就不會是一個零和賽局 Zero Game。但因為它還是有循環起落,因此就有偶發性的「囚犯困境」出現。不管是行情熱到買方無法如願,或是跌到賣方無法出脫;這些極端與無法預測的現象,通常還是會常發生;或許對於次日行情是可測,但對於中期後的變化卻常出現不可測,多數人無法與不可測就是非理性。

將這種邏輯概念運用在經濟學、或是金融投資時;近百年來以總體經濟學的「理性預期學派」(RES,Rational Expectation School),表達得最為淋漓盡致。RES 學者認為,只有現在預期不到的那個選項,未來才會發生在現實生活中;可以預期到的多不會發生。這是最簡單一句話,道盡該學派的核心思維。就如同 TSMC 董事長張忠謀在股東會中所提,他從來也沒料想到、外資持有該公司股權會達 80% 以上;這是設立 TSMC 當初無法預料到的。RES 會認為也就是因為這樣,TSMC 股價才會有今天的輝煌。

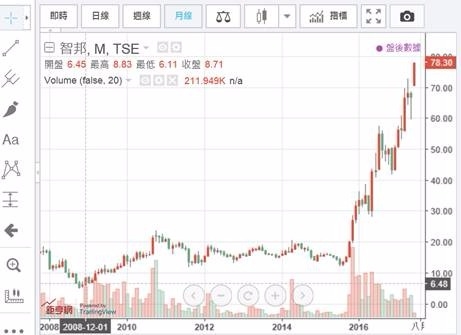

市場投資者也鮮少會預料到,智邦公司的股價會從 2008 年 12 月的 6.48 元 / 股上揚至近期的 78.3 元 / 股;這也並非 2007 年就看好該公司,投信基金經理人所能料到的;在 2008 年的金融風暴中,有遠見的操盤人多很難等到這一天。2008 年系統性風險橫行下,多被投資長或投資委員會認為,基金經理人選錯投資對象;要求進行持股停損賣出。但最後卻是:眾裡尋它千百度,驀然回首,逆勢強股卻就在燈火闌珊處。財務理論可驗證的馬後炮是,它在 2007 年時就具備低「市價淨值比」特質,因此非常適合價值投資;但投資當下無法逆料的是股價何時起飛?這家公司股價成長型態竟然是如此「唐突」。在低空不斷、不斷、又不斷低吟後,突然旱地拔蔥一飛沖高;RES 可預期到這家公司再過 4 年後的股價長相?

叁、社會型態與人類生活方式的改變主導科技價值!

RES 運用數學與計量,介入了總體經濟「總供需模型」中,推理驗證出積極正或負面的政策與事件,只能延緩該發生的;不會讓該發生的永遠不會發生。以靜態觀念這是在失衡狀況下,要以政策或製造事件介入市場,干預失衡的現狀、使其恢復均衡,RES 認為短期雖然會扭轉失衡,但最後結果還是沒有用的。這種觀念與現代財務理論中,對迴歸分析的殘差項分析意義是非常不搭調的;積極的殘差分析學者認為,任何一種最後出現事先無法預期的結果,多應該透過殘差去抽絲剝繭,從中發現另外一個或兩個,影響應變數意外的原因;從結果的意外中是可以,分析出還有新的自變數可發現的。

但殘差分析認為,年代越是久遠因子、對於未來影響是呈現逐漸衰退 Decay。RES 說無論如何 QE,經濟終究還是會步入衰退;GARCH 說首次 QE 造就了股市榮景,再次 QE 當然也會是。如果最終將是 QE 無效、經濟衰退,那為何這幾年股市漲翻了?既然是財務專家運用 GARCH 優於 REC,那 GARCH 能否也告訴我們,未來選股的方向?其實如果不將順序 Order 釐清,RES 學派本身也是充滿矛盾。將其邏輯再加以整理後的描述應該是:一、短期的積極措施對於市場是有用的,但是在積極的手段一一出籠後,接下來中期是預期不到的部份,才會出現在市場上;而最後長期則是,這些積極干預的手段多會失效,橋歸橋、路歸路。二、經濟學是邏輯科學,它不會告訴我們短期、中期、長期匯市多久。或許應該用現在年輕人講法,短期其實是 0.1 秒就可想到的、中期是要花幾秒鐘、長期則是幾分鐘才會想到、或根本無法想像的。

三、RES 存在相當靜態保守思維,在 30 年前一個小鎮可能就有數家電影院,接下來是租售大帶錄影卡店,接著電影院的家數越來越少;最後走入家庭劇院,大尺寸液晶電視與有線電視頻道替代。但根據從事電視晶片設計矽谷親戚說,以後會走入「互動電視」時代,但最後連「家庭劇院」可能也會消失,因為家庭中每個人多有更先進個人電腦。這些進化、或說個人獨立性越來越強化現象是動態過程,以靜態思維是可以預期到未來數種可能,但無法掌握到最主流發展。四、新趨勢的形成大多建立在,舊既有模式逐漸式微後才會被發現;而帶動這種新模式的,多是群體生活不斷演變、社會型態變遷。如近期電視收視率式微,是因為手機可以無線上網,並且手機版影音與新聞蓬勃發展。符合現代化生活需求的產品才有未來,目前多數忙於工作上班族,大多利用行動裝置、在上下班通勤時間中,閱讀最新與最夯新聞;即使回到家做完家事,用完晚餐後,就到自己房間、看自己愛看電視劇去了,家庭聚在客廳看電視時間越來越短。尤其是不婚族越多、房屋租金越昂貴,這種情況就越普遍。

肆、結論:投資股票:自有資金、拉長持股期、拜訪與持續追蹤標的!

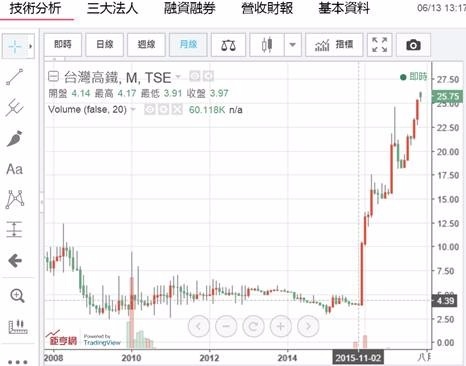

探討巴菲特在股市中投資的高度成功,其內在重要因素是:一、慎選上市公司,選擇股資標的的原則是生活化;在日常生活中可被多數消費者用到的產品。生產這種商品的這家公司也是,市場上最具競爭力的公司;例如眾所週知的可口可樂股票。持有的期間盡量拉長,要做到這種情況就要以非急用或融資資金;就也是為何保險公司股票投資,績效可能要比共同基金平穩原因;而且壽險要比產險資金好做。資金的可用時間越長,撈到大肥鵝的機率就越高。二、當時買進的股價不能太高,基本面有潛力、但不能太好;因為非常好的基本面下,絕對無法有低股價。例如台股台灣高鐵公司,成立於 1998 年至今歷經增資、減資、最後是資本支出、設備折舊期限延長等等改革努力,才有今日可發放現金股利;這段期間至少 20 年以上;之前它在興櫃期間中股價曾經只有 5 元 / 股。可能連原始股東多無法預測到,台灣高鐵竟然是以如此動態過程翻身的;近期還被納入 MSCI 新興市場成份股?!

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇