【鐘國忠專欄】下半年台股操作最重要的一步!

鐘國忠 2017-06-16 12:25

今年台股行情迄今已快走了一半,多數人都忙於追求所謂的個股名牌,但卻忽略內省的動作,不管上半年操作績效成績如何?不妨先好好檢視一下上半年個人狀況後再繼續向前走!

股匯雙升 民眾卻無感

今年台股在外資月月的買超影響之下,指數也在 5~6 月間頻頻見到萬點 5 位數,雖然外資 6 月迄今有獲利賣超的動作,但年初以來,外資在上市買超約 2366 億元,上櫃買超約 84 億元,合計共買超約 2450 億元,造成上市上漲約 9.02%,上櫃上漲約 7.32%。不管投資人選擇何市場操作,至少目前應該是遠遠打敗銀行定存報酬率,如果用年化角度分析,目前年報酬率則有 15%~18% 左右,對於一個貨幣升值且股市又上漲的台灣而言,我想應該有不少國外區域的民眾是羨慕我們,同時股匯雙升,多數投資人應該是會感到有財富收入增加。但從媒體報導或者所接觸的民眾中可發現,答案好像不是如此!這當中一定有出問題?!

修正問題點

如果操作報酬率不盡理想,則應該檢討上半年操作有哪些錯誤,以免下半年再重蹈覆轍,由於每個人的因素都不同,筆者大致上歸納有以下 4 點分析供大家作參考:

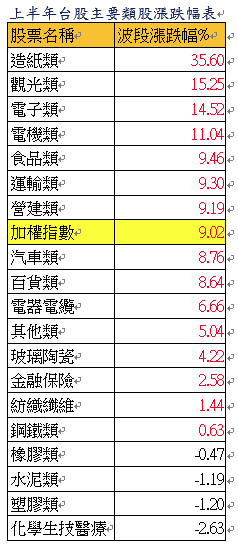

1. 類股選擇:今年上半年迄今,三大類股中表現最好的就屬於電子類股,主要因美股科技股持續因營運佳而走多,因此今年台股每次萬點挑戰也都由電子類來擔當,上半年以來,電子類股漲幅約 14.5%,非金電類股漲幅約 2.92% (其中次產業又以造紙類與餐飲觀光類最強),金融類股漲幅 2.58%,如沒選擇電子類股,則相對不易打敗大盤報酬率。

2. 資金類股配置:如前述有選擇電子類股,但電子類配置比重不高,也應不易打敗大盤報酬率。另外,投資人有時會各公司投資比重落差很大,也會造成報酬率不盡理想。舉個例子,如有看好 10 檔個股的投資組合,也如您預期上漲有 5 檔,但不如預期也有 5 檔,如果報酬率變化不大,整體報酬率應該是不會差太多,但有時重押某 1~2 檔,結果這些公司剛好下跌,因而造成報酬率不理想,我相信每檔您會買進的個股都是您看好公司未來展望,如果是如此,就盡量讓每檔投資比重相當。

3. 忽略公司營運:選對類股之後,也並不代表就容易打敗大盤,因為那也只不過呈現出相對較有機會,如果沒有掌握好公司的營運或獲利成績而一昧地因消息面而高價買進者,當然會出現投資虧損。

4. 汰強留弱:多數人都知道要『汰弱留強』的道理,但我所接觸多數的投資人卻是常常將強勢股賣掉獲利,但卻把拿回的資金去加碼攤平之前買進的弱勢股或者套牢股,如此行為剛好變成『汰強留弱』,跟一般所知的道理完全違背,當手中的強勢股賣掉,持股愈來愈少,而套牢股愈攤愈多,當然易形成虧損!或許有投資人認為,個股操作不是要利用股價在低檔承接?的確是沒錯,然而此前提是這些公司的營運是穩定發展,或者其在業界為產業龍頭,此時股價不強是因為產業不是處在成長期而在衰退期,未來一旦該產業景氣到來之下,其獲利就可跟著全世界同產業類股一起復甦成長,但多數人卻常常一直買過去曾有一段風光的個股,而忽略這些公司因產業變遷使營收或者獲利出現衰退與虧損的情形,此二者有極大不同觀點,絕不可搞混!

投資不怕虧損,最怕一直在作錯誤的動作!上半年操作不理想,趕快修正作法,或有機會轉敗為勝!加油!!

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

下一篇