人民幣流動性拉緊報!1月期Shibor刷2年新高、債市利差倒掛

鉅亨網編譯許光吟 綜合外電 2017-06-14 14:10

《Zerohedge》報導,自今年第一季起,中國人行 (PBoC) 便持續試圖引導市場「去槓桿」、「防泡沫」,並且亦開始追隨美國聯準會 (Fed) 的升息腳步,執行緊縮式的貨幣政策,而人民幣市場流動性的緊縮格局,似乎在近期已經愈來愈強。

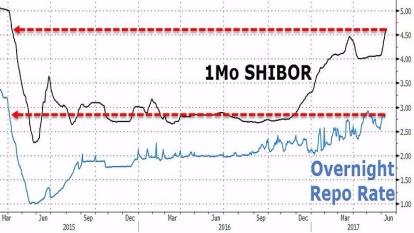

如置頂圖所示,統計自六月份至今,一個月期上海銀行同業拆款利率 (Shibor) 已大幅上漲 51 個基點,推升一個月期 Shibor 來到 4.50% 刷下逾兩年以來的新高水平,而 Shibor 的走升也帶動了隔夜附買回利率 (Repo Rate) 出現同步走揚。

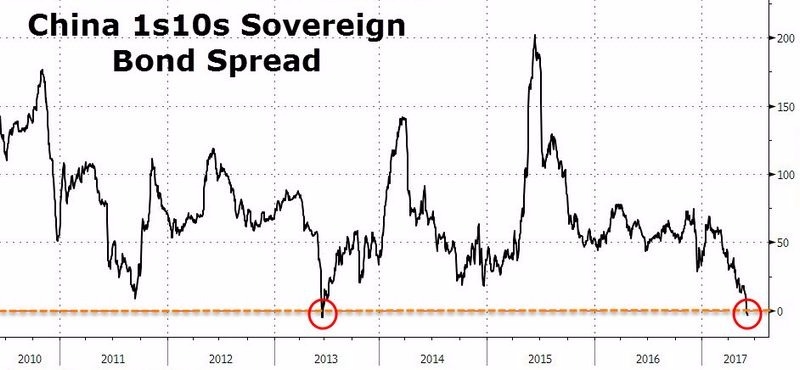

在當前的中國利率市場上,不僅 Shibor 出現了快速攀升,中國一年期公債殖利率亦是出現了劇烈上漲,週二 (13 日) 一年期中國公債殖利率以 3.61% 作收,又一次罕見地超越十年期中國公債殖利率 3.55%,殖利率曲線出現了少見的「倒掛」現象。

公債殖利率曲線是一項觀察總體經濟及未來景氣的重要指標,可謂是集市場眾人智慧之大成,而一個健康的殖利率曲線以及殖利率曲線之間的利差,背後代表著兩大意涵:

一.市場中長、短期資金流動性的健康程度。

二.市場對於一國經濟體未來景氣的預期。

一般而言,公債殖利率曲線的長端利率會高於短端利率時,這代表著通膨與經濟前景良好,市場預期未來經濟景氣將比現在更好,故在通膨貼水的要求之下,殖利率呈現正斜率的向上爬升。

從目前中國公債殖利率曲線再次罕見呈現「倒掛」的情況來看,中國貨幣市場的短期流動性可謂是相當緊俏。市場分析,流動性緊縮的原因,是因為中國銀行業正疲於應付監管機構第二季的 MPA 中期考核。

中國人行大放水 2.5 兆人民幣?

近日中國人行公告執行 4980 億人民幣的一年期中期借貸便利 (MLF) 操作,一些陸媒指出,這是中國人行再度向市場「大放水」,因為 5000 億人民幣基礎貨幣的增加,若再乘上貨幣乘數效果 5,那麼等同中國人行向市場釋放出約 2.5 兆人民幣的廣義貨幣流動性。

但這其中似乎出現了一點「謬誤」。

因為中國人行公告執行的 4980 億人民幣 MLF 操作,天期為一年期,但另一方面,中國人行近期其實還有著大量的流動性資金即將到期回收,如 6 月 6 日即有 1510 億人民幣 MLF 到期、6 月 9 日附賣回交易 4700 億人民幣到期、6 月 16 日有 2070 億人民幣 MLF 到期等,本月至中旬為止,回收流動性即高達 8280 億人民幣。

再者,目前一年期 MLF 的中標利率為 3.2%,市場融資成本並不低,再加上一年之後這筆本金是需要回收,故市場人士估計,該筆 4980 億人民幣的 MLF 操作,極難實現貨幣乘數高達 5 倍之效果,故廣義貨幣流動性,估無法擴大至 2.5 兆人民幣。

交通銀行金融研究中心研究員陳冀亦表示,中國人行本次的 4980 億人民幣 MLF 操作,主要也是預期未來回收的流動性規模龐大,擔憂市場流動性趨緊,是故為了市場流動性的平穩,而釋出 4980 億人民幣的一年期 MLF 操作,中國人行的「緩緊縮」態度,並沒有出現改變。

- 如何搭上主力順風車?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇