富蘭克林:新興國家當地債市 漲勢領先

鉅亨台北資料中心 2017-04-20 15:26

國際貨幣基金 (IMF) 四月最新經濟展望報告出爐,新興國家經濟成長率可望由去年的 4.1% 增至今年的 4.5%,熱絡基本面搭配便宜的評價面,新興國家資產成為今年資金流入重鎮。根據 EPFR 統計,今年以來新興國家債券型基金 15 週中有 14 週為淨流入,而且過去六週有五週單週流入逾 20 億美元(截至 4/12)。

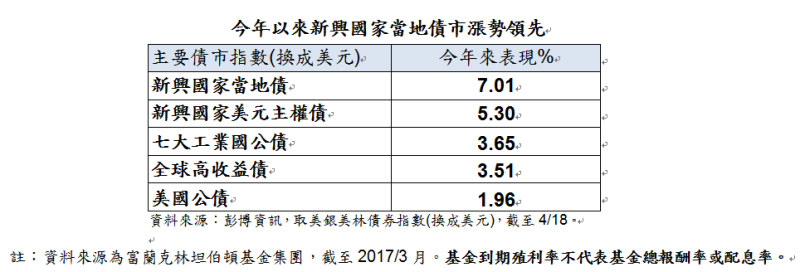

環顧主要市場,美國膠著於新總統川普的政策落實度、歐洲政治面議題不斷,部份資金寧願轉戰新興市場找機會。呼應資金行情,新興國家當地債市加計匯兌貢獻於今年以來上漲 7%,領先主要債市指數 (彭博資訊,截至 4/18)。摩根大通證券(4/4) 統計新興債市今年以來資金流入已達 229 億美元,並表示國際資金很可能會再增加於當地債市的配置,因此上修今年流入新興市場債的資金至 400~500 億美元(原估 200 億美元)。

富蘭克林坦伯頓新興國家固定收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人麥可 ‧ 哈森泰博表示,新興國家資產雖然波動較高,但卻是相當便宜的一群。在全球成長的環境,許多資產都會表現的不錯,但投資人會更有興趣於評價面的狀況。由於過去幾年多數資金逃離新興市場,當這些資金重新回流,即可能會見到很快速反彈,而這些資金回流只是剛開始。基金策略上,已積極找尋具高債息又具轉機契機的公債機會,截至三月底,平均持債殖利率高達 10.87%(註),高於主要債市指數水準。

富蘭克林證券投顧表示,新興國家當地債市優勢在於許多國家政府提供高債息欲吸引投資資金,而且匯價歷經 2013~2015 年三年修正後已處相當便宜的水準,投資當地債市可望兼享債息及匯兌雙重機會。此外,部份通膨壓力不重的國家如巴西、哥倫比亞都還相繼降息以刺激經濟,如巴西央行 4/12 宣布再降息四碼至 11.25%,為 2009 年以來最大的單次降幅,券商多預估年底可看到個位數利率,亦將創造債券的資本利得空間。

由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。本基金較適合投資屬性中風險承受度較高之投資人,投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金進行配息前未先扣除應負擔之費用。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站查閱。

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來 源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。

【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站下載,或逕向本公司網站查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

- 最低50美元即可參與!靈活槓桿 免費模擬

- 掌握全球財經資訊點我下載APP

上一篇

下一篇