〈鉅亨主筆室〉政治魔爪已伸入國際金融市場!

鉅亨網總主筆 邱志昌博士 2017-02-02 07:00

壹、前言

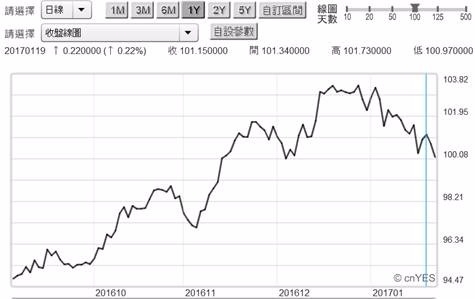

社會主義有別於資本主義,資本主義講究自由、社會主義講究干預;前者以干預為偶然,但後者適得其反。自 2016 年 11 月 4 日美國大選新總統出爐後,美國在國際政治與經濟形象,由資本主義色彩漸漸被社會主義所取代。新任美國總統一人與其幕僚群,開始左右國家實體經濟、貨幣、影響股票市場行情。在 2016 年 12 月 14 日、美 Fed 第二次升息後,美元指數由近 103.82 點回頭下跌。隨二次升息宣告、與新總統政治效應;美元指數開始回落。美國政府以非市場經濟手法,偶爾干預金融市場、美元指數。川普說美元過強,商務部長說美國需要強勢美元;一個黑臉、一個伯臉、一搭一唱,生動栩栩如生。2015 年第四季起,美國商務部就根據「貿易便利與強化法」,指控中國操縱人民幣匯率。隨後 2016 年 1 月,商務部據此啟動特別協商,最後運用法律程序、對相關產品課徵懲罰性關稅。

2017 年起商務部,已又根據 1 月 24 日裁定案,認定中國進口的卡車與大客車輪胎,輸美有傾銷與補貼行為;因此祭出川普總統上台後第一個反補貼、反傾銷裁決;擬定凡是由大陸輸往美的輪胎,多要課徵 9% 至 22.5% 的反傾銷、及 38.6% 至 65.5% 反補貼稅;雖然此項最後裁決要在 2017 年 3 月初,需由美國貿易委員會裁定;但依往例成立是必然通過,唯或許稅率可降低些。早自 2016 年底起,受新任美國總統影響,商務部已對大陸輸美洗衣機、鋁業、硫酸銨、碳鋼等裁定違補貼與傾銷等行為。春節前對輪胎傾銷與補貼認定,顯示輸美產品的影響層面擴大。大陸輪胎大廠大多是台商經營,在供應鏈效應下台廠必然受波及。由商務部立案調查、裁定,最後由美國貿易委員會祭出反補貼與傾銷稅;這就是貿易保護主義手段,也是美國對中國貿易戰開戰;政治的確可驅動經濟與股票市場發展。

貳、美元指數短與長期趨勢決戰於?美國政府介入美元操弄?

人類社會經濟學理論,大多服膺價格機能 Price Mechanism;就是供給與需求那雙看不見的手。外匯價格供給與需求,長期是由貿易盈餘 Trade Surplus,短期是由利率高低所決定。貨幣匯率長期趨勢取決於 Trade Surplus,短期由貨幣供需決定。影響貨幣市場供給與需求因素,在需求面是企業資本支出、與消費者淡旺;在供給那面,則由該國中央銀行貨幣政策決定。若該經濟體對資本支出非常暢旺,則無論是該國央行採升或降息政策,寬鬆或是緊縮貨幣政策;多無礙資金需求所引發之利率上揚,這也會使短期匯價出現升值。美元是全球唯一最大準備貨幣,因此其匯率變化波動,多以美元指數為準則。檢視圖一美元指數日線圖過去幾年變化,顯然指數大多衝著、Fed 貨幣政策預期而來。美元指數自 2015 年起上揚趨勢,隱含對 Fed 兩次升息預期。在 2016 年 12 月 14 日第二次升息後,美元指數演變仍不脫,上述 Fed 貨幣政策與景氣需求面的互動發展。總體經濟的政策制訂者,會特別留意需求面;若未來景氣復甦趨勢夠強,則資金需求將會轉為旺盛。無論 Fed 貨幣政策是寬鬆還是緊縮,未來市場利率多將長期上揚,美元指數在其帶動下、也會走出真正多頭行情;需求面才是主導經濟景氣主要推手。在中性貨幣政策下,全球外匯交易者很容易由美元指數去推敲判斷,這是否是景氣復甦的信號否?在權衡寬鬆貨幣政策與強大財政政策下,過去美元指數所反應的、並非完全是需求面的真相。

在 Fed 貨幣政策如此顯明下,價格機能是會被扭曲的。2009 年 3 月至 2014 年 11 月,在權衡寬鬆貨幣政策 QE 的攻勢下,打趴了美元指數;這一段期間中、美元指數多沉在 90 以下、甚至更低。但是在 2014 年底後,Fed 的干預態度並未改變:只是干預方向與方式轉向。Fed 是採緊縮貨幣政策,與緩慢升息策略;而這些策略多是事先公開,因此影響效應也多是領先。一般正常財經政的邏輯是,政策多係對抗經濟景氣 Anti Cycle;因此在邏輯推論上,應將 2009 年 3 月到 2014 年 12 月 QE 過程詮釋為,美國經濟景氣欠佳。而自 2015 年 12 月 27 日第一次升息後,才是 Fed 對美國經濟景氣復甦確認。自此之後陸續的升息,在意義上就代表經濟成長是篤定的;但因為畏懼需求過盛、發生通貨膨脹、因此 Fed 加緊升息。但這種詮釋似乎與美國即將進行的財政政策,又充滿非一致性、多是矛盾。以對抗景氣循環論、啟動財政政策是在景氣不振,尤其是民間投資與消費低迷時。但美國在 QE 後又以財政政策對經濟大刀闊斧,可見在過去一段約六年多時間中,美國經濟景氣並沒有復甦?否則為何還要再祭出財政政策?或說過去幾年美國的復甦是假的?若經濟景氣已被 QE 帶上來,則現在又進行財政政策、這必然只會發生通貨膨脹;財政擴張政策緊跟在 QE 政策之後,這在美國的經濟史少有。這等同這國家長期傾全力在進行、刺激經濟工作;但似乎也隱含美國還沒走出 2008 年金融風暴陰影,總體經濟仍需刺激。

叁、股價指數仍將氣勢如虹?

但這似乎又與股市反應違背,股價指數是一國經濟體景氣領先指標。過去六年多以來美股多頭萬馬奔騰,除 2015 年到 2016 年、這一年半呈現高檔盤整格局外;2016 年最後兩個月,在 Fed 升息下、反而氣勢如虹。這些表象似乎多在告訴投資者,未來經濟景氣必將復甦;個股股價對該公司業績,會有領先趨勢與走勢。而股價指數對該經濟體復甦、成長與衰退、蕭條也會有先行特質。2016 年最後兩個月美股的多頭攻勢,似乎告訴投資人;經濟景氣應該在 2017 年下半年復甦。若以「股價指數」與「經濟景氣」互動倫理推演,現在 Fed 的升息應就是在防範,景氣復甦後的通貨膨脹;但川普總統的財政政策?它是在強化經濟復甦?這不是與正常邏輯背離與矛盾?這應該也在告訴我們,在經濟的兩大部門 Sector 中;金融部門是繁榮的、但實體經濟卻是低迷。就新執政團隊眼中,美國實體經濟根本還沒復甦。這不也就說,過去這麼多年以來,美國總體經濟多陷入了「凱因斯流動性陷阱」(Keynesian Liquidity Trap)?這麼長期的低利率環境卻無法提振投資,對實體經濟無助;國民所得增加只是貨幣面紗現象?真是這樣?

如果這真是美國總體經濟真實狀況,則當 Fed 升息到達一定水準後,可能會出現場景是實體經濟復甦。但股價指數已經要進入整理了,這將又是會一種對稱型態矛盾,但似乎也符合股市確實反應經濟景氣特質。理論上,未來這種股市盤整格局機率很高,但對股市投資而言卻很難令人接受;因為股市趨勢是不進則退,不是上揚就是下跌、少有盤整、不前進也不退回的格局。在 2016 年 10 月前,美股多是高檔盤整格局,但卻因 Fed 以升息確認景氣復甦,且由於對財政政策預期,股市在盤整後繼續往上攻堅。在下意識中,未來股市也可能類似過去模式?將會由盤整後再啟動攻堅?

由圖三顯示,道瓊工業股價指數在 2017 年 1 月起進入盤整格局,這未來會重演整理後再上攻?或是反其道而行、出現下跌?還是持續不斷反覆整理?這已經是全球股市投資者,最無法掌握與逆料的。要推論此預期此一疑惑,可由幾個層面切入;一是由貨幣市場利率發展。在 Fed 升息循環啟動後,資金利率向上揚升,可由貨幣市場最中肯指標,美 10 年期國債殖利率過去發展見到。就在 2016 年 12 月 14 日第二次升息後,10 年期國債殖利率呈現整理格局。它並未出現利空完全出盡;殖利率並沒有下跌。這也表示盤整格局只是暫時,因為仍然存在著今 2017 年三次升息預期;當然也存在 2018 年將還會升息可能的預期。

肆、郭台銘說:政治是為服務經濟!

政治可長期干預金融市場、影響金融市場?1985 年美國為舒緩貿易赤字,以政治協商方式促使日圓、西德馬克等貨幣大幅升值,扭曲此後全球經濟發展。就古典學派觀點,權衡政策對經濟發展的干預,只能取得短暫效果,無法扭轉乾坤。但就凱因斯經濟學觀點,干預是極其必要手段;尤其是財政政策,可防範衰退、振衰起敝。郭台銘董事長說,2017 年還是政治服務經濟的年代。如果「股價指數」是實體經濟領先指標,那這是否意味著全,球政治發展將因美國新政府,對經濟採取積極干預策略,使得過去每遇政治就是利空的情勢,已經轉變為政治會為股市服務加分?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇