〈鉅亨主筆室〉千萬別再惹火人民銀行!

鉅亨網總主筆 邱志昌博士 2017-01-16 07:00

壹、前言

雖然 2016 年仍可維持 6.7% 的 GDP 成長率,而且預估 2017 年還能達 6.4% 以上;但中國近期資金外流、人民幣貶值情況仍然持續未歇。2016 年 12 月,中國當月外匯存底減少了 410.8 億美元;雖然此一金額遠比 2016 年 11 月,當月外流 690.6 億美元要少,但資金外流中期趨勢顯然未改善。且國務院與人民銀行多在強調,即使未來外匯存底少於 3 兆美元,也該以平常心看待;試圖建立中國人民莊敬自強、處變不驚的淡定。這與前幾年中國國務院對 GDP 成長率,穩健曲調是一致的。根據多方傳媒統計,2016 全年中國外匯存底總計約減少 3,200 多億美元;原因為人民銀行拋售美國債,且中國境內資金外流。這由過去一個多月來,中國人行不時祭出資本管制可見。檢視匯率曲線圖更為清晰;2016 年 12 月底時、人民幣兌換美元匯率貶值,幾乎多快要見到 7 字頭;達 6.96 人民幣兌換 1 美元。會造成這樣的局面,引發這麼嚴肅情況,主要近因為離岸人民幣 CNH 兌換美元持續貶值;繼而 CNH 也帶著 CNY 向下貶。以香港為最大離岸交易中心的 CNH 外匯市場,由於對遠期人民幣匯價貶值期待趨濃;不少以人民幣計價商品多被空頭狙擊,使得 CNY 也因與 CNH 存在價差套利交易而趨貶。這種賣出匯率貶值的羊群盲從 Herding 現象,由過去幾年全球人民幣外匯市場交易經驗來看並非新鮮事;早在 2014 年底、與 2015 年初以來已成季節慣性現象。而今自 2014 年初以來貶值趨勢未改變下,遇到企業會計年度季節性、就會在再度突然已經落入貶值趨勢下、再顯著貶值一次。

貳、為何 QE 剛結束、全球金融市場拆款利率上揚、資金趨緊?

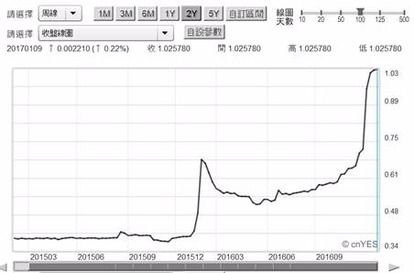

但在長期貶值趨勢過程中,也會出現偶發性逆向、貨幣或是外匯市場資金緊俏風險;風險指標就是國際金融中心香港、或是中國上海金融市場同業拆款利率。隔夜拆款利率突然竄高的突變、大多發生在年底與次年初:也的確是季節性現象。這在貶值趨勢持續中的 2015 年底、及 2016 年初多數度出現。隔夜拆款利率突然升高,其原因之所以會發生在年底,是因為企業要進行會計年度財報表結算;因此有年底季節性資金需求。那為何在對人民幣有需求情況下,匯率還會貶值?因為這種需求主要來自於跨國企業、產業與公司財務運作。多數企業在年底結算前數月,在金融市場從事結匯交易時;引導與滿足企業資金需求,從事借貸行為的金融業者,已按照過去數個月以來趨勢因勢利導;引導企業拋售、或進而買進沽空人民幣遠期商品。這種看空的趨勢慣性,使企業對人民幣季節性需求回補一再猶疑與觀望;而最後在年度最後幾天才一窩蜂,要由美元或其它外幣、迫切地轉換回到人民幣之上。2016 年底也同樣老戲重演、覆策重蹈,在持續貶值趨勢下、企業突然對人民幣需求驟增;引發 CNH 離岸人民幣最大市場,香港金融隔夜拆款利率飆高,呈現短期人民幣資金需求吃緊。

這種現象與持有人民幣者,對外幣匯價格預期有關。2017 年初,當人民幣兌換美元匯價,將貶值到 7 兌換 1 美元時,CNH 貨幣市場對資金需求突然上揚,拆款利率一度顯著向上揚升,短期拋空人民幣投資人頓時被多頭宰割。但這種現象極有可能只是短暫的,因為匯率趨貶的趨勢尚未改變。未來今 2017 年底至 2018 年初,是否也是如此再度上演一次?這將繫於 2017 年匯率長期趨勢。策略上人民銀行正以多項資本管制命令,喝止中國境內資金外流。但目前中國外匯存底大減,這該是 1997 與 2008 年中國從來未曾有過。中國金融市場目前呈現非常矛盾發展,深、滬兩地股市多還在歷史低檔區,但人民幣匯率貶值、資金外流,而房地產價格卻仍然居高不下、老神在在;這已經完全違背沒有新資金進駐,會使房價停滯或下跌的鐵律經驗。這種情勢如果再下去是否還可以撐住?在高價區的資產泡沫,著實會令人擔心。

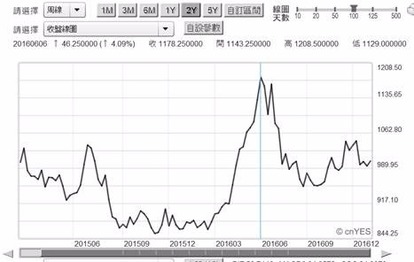

檢視圖二,香港三個月金融同業、定盤隔夜拆款利率曲線,近一年多以來發展。自 2015 年 Fed 對美元 QE 完全淨空,與 Fed 尚未升息前、隔夜拆款利率多還處平穩狀態。但 2015 年 12 月 27 日 Fed 首次升息、隔夜拆款利率第一次上揚;接下來 2016 年一整年拆款利率多在 0.5% 以上游走。而在 2016 年 12 月 14 日、Fed 再度升息前反應預期心理、隔夜拆利率緩慢上揚。Fed 於 2016 年 12 月 14 日宣告二度升息後,隔夜拆利率揚升到 1.03%。由這個曲線圖過去模式,投資者或可繼續預期;在 Fed 宣告 2017 年將升息三次預期效應下,2017 年金融業同業拆款利率可能維持在 1% 以上。而且在上半年第二季應會緩慢上揚,目前預期 2017 年最高的升息時間點在 6 月、及 9 月與 12 月。Fed 可能還是維持過去兩次升息態度,也就是非到不得已不升息。未來貨幣市場均衡利率發展關鍵在,通貨膨脹的物價上揚程度與 Fed 升息幅度。美國總體經濟數據,一般的 CPI 的月增加率、由能源與食物類價格決定。若將目前油價與 2016 年同期比必然是顯著上揚;但與食物類成本有關的農產品、食物類使用的原料黃豆、玉米、小麥價格,在 2017 年上半年多還是平穩,2017 上半年美國應不致於會有 CPI 年增率超過 2% 的機遇。但如圖三所示,黃豆價格在 2016 年 6 月由高價區下跌後,2017 年下半年的基期較低;因此食物類價格上揚推升的通膨,能夠有機會脫穎而出的機會在 2017 下半年。這也之所以多數投資銀行預估,Fed 第三次升息日應於 2017 年 6 月展開原因;2017 年下半年美國 CPI 年增率,可能高於 2% 機率高於上半年。

叁、企業經營慎防不當資本支出!

如果只是 1% 左右隔夜拆款利率、並不盡然表示資金緊俏;但由趨勢演變檢視,卻也反映資金氾濫時代已結束。這樣情勢若持續發展,則企業必定會需審慎評估,其未來每一項資本支出的成本效益。金融同業資金成本即拆款利率提高,勢必會轉嫁給消費者;金融業企金客戶就是企業、而消費金融則為消費者或家庭。若轉嫁到兩者之貸款利率身上則會影響企業資金成本;即使企業透過發行債券募集資金,也會使發債票面利率隨之提高。而若企業捨間接金融、對股東進行現金增資,則股東對股票投資「必需報酬率」(Requirement Rate) 也會拉高。值得留意的是,企業資本支出多不是只是一期性質;一旦投入之後至少多需兩期性以上。買了土地之後一定接著設廠,設廠之後必然雇用員工。因此未來多次丟進去的資本支出,必定要有可掌握的未來現金流量 Cash Flow,否則資本支出就成為無底洞。換言之資本支出的再度投入,就需要本業、或投資現金流量顯著成長;至少其成長程度還得超過,想要再丟進去的資金成本。從此一層面也可見到,當全球 GDP 呈現低速成長後,企業經營必需先要完全掌握到,自己既有生存利基;而後再談資本支出計畫,否則容易將公司陷入財務困境中。

就實務運作而言,業者再丟進資本支出前,不但要進行相關市場調查;而且還要存在可能潛在與幾乎已經確定客戶需求。否則未來這一年資本支出,多很可能變成肉包子打狗、有去無回。這些資本支出企業投資邏輯,原本在平常的承平時代中原是一種常態、沒這麼嚴肅。但在 QE 退場、Fed 升息、債券殖利率、拆款利率上揚趨勢下。這些謹慎與小心翼翼的特質、卻顯得非常俱關鍵;一不注意就成為景氣的犧牲祭品。企業未來需要實事求是經營,一點也不能高估市場需求。要理解與判斷未來是否有新增需求,董事會應參考專業技術與銷售人員預估報告。千萬別有供給本身自創需求主觀意識;未來還是一個有效需求不足、供給過剩 Oversupply 世代。與過去的不景氣演變會更有所不同的是,未來有效需求所造成供給過剩產能,極有可能沒有接手併購者;如同台灣的運輸航空業者近期的案例一樣,沒有同業要急著去購置;這種情況前所未有、但也將成為未來常態。

肆、結論:全球經濟景氣將進入長期性調整!

此次景氣調整期將遠長於、1997 年亞洲金融風暴,與 2008 年全球金融海嘯。最重要差別是,1997 年當時中國大陸經濟規模處於成長期,以生命週期觀點當時屬於草創或萌芽期;但在二十多年後中國已成為全球第二大經濟體,而且人民幣已經成為準備貨幣 Reserve Money,因此它經濟景氣著陸,與房地產泡沫化解除過程非同日而語。目前它正帶著諸多矛盾在走下坡路,冷不防就會有滑跤風險、摔得鼻青臉腫?而在資金向背趨勢未除下,如何維繫高檔資產價格、將成為 2016 年後中國金融市場最大難題 Dilemma。由美國 Fed 最近一次褐皮書內容見到,2018 年仍將持續升息之下,如人民銀行無法有效喝止資金外流,則人民幣匯率不穩定仍將持續,2017 年下半年房地產價格窘態可能就水落石出了。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 美國企業扮創新推手 美股依然獨占鰲頭?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇